Tôi Đã Win 2 Triệu Đô Như Thế Nào? – Hộp Darvas Nicolas – Chương 6. Trong thị trường “sụt giá nhẹ”

Sau vài tuần không giữ một cổ phiếu nào, tôi quyết định xem xét lại tình hình kỹ lưỡng hơn. Để hiểu rõ hơn, tôi so sánh thị trường đầu cơ giá tăng và giá giảm

Thị trường giá tăng giống như một trại hè ngập tràn ánh nắng với những vận động viên khỏe mạnh. Một vài cổ phiếu khỏe mạnh hơn. Còn thị trường giá xuống? Trại hè đã biến thành bệnh viện. Một lượng lớn cổ phiếu bị ốm và một số lại bị nặng hơn.

Khi thị trường chững lại (không giảm nữa), hầu hết các cổ phiếu đều bị thương. Song làm thế nào để chẩn đoán được những cổ phiếu này ốm đến mức nào và căn bệnh của chúng sẽ kéo dài trong bao lâu.

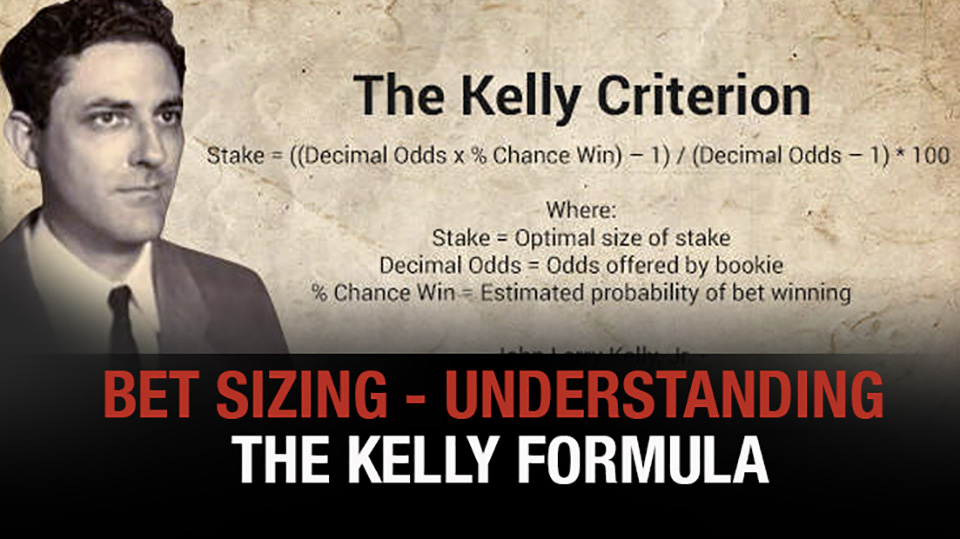

Tôi suy luận nếu một cổ phiếu giảm từ 100 xuống 40, gần như chắc chắn nó sẽ không có khả năng trở lại mức 100 trong thời gian dài, rất dài. Giống như một vận động viên bị chấn thương rất nặng ở chân, anh ta cần một khoảng thời gian rất dài để hồi phục như trước. Tôi tin chắc mình sẽ không kiếm được tiền bằng cách mua một cổ phiếu và hy vọng vào nó tăng giá. Cổ phiếu JONES & LAUGHLIN đã thuyết phục tôi tin như vậy. Tôi nhớ rõ mình đã mong muốn và thúc giục cổ phiếu đó tăng giá như thế nào. Nhưng điều đó không thể tác động gì lên thị trường giống hệt như những người cá cược tác động lên ngựa đua họ đặt.

Bây giờ, tôi biết nếu mình mua sai một cổ phiếu, tất cả sự cổ vũ và thúc giục đều không làm thay đổi giá cổ phiếu dù chỉ là nửa điểm. Không ai dự đoán được thị trường sẽ còn giảm giá đến mức nào. Tôi không thích chiều hướng đó, nhưng tôi biết cố chống lại nó sẽ chẳng có tác dụng gì.

Tình huống này làm tôi nhớ đến George Bernard Shaw trong một sô diễn của ông. Sau khi rèm sân khấu hạ xuống, mọi người cổ vũ và hoan hô, trừ một người đang la ó phản đối. Shaw lại gần và nói: “Ông không thích buổi biểu diễn của tôi à?”

Người đàn ông kia trả lời: “Không, tôi không thích”. Ngay lập tức Shaw đáp lại: “Tôi cũng thế, nhưng hai chúng ta phải làm gì để chống lại được đám đông kia?”

Vì thế tôi chấp nhận những gì bản thân cổ phiếu có, chứ không phải những gì tôi muốn nó trở thành. Tôi chỉ đứng ngoài và chờ đợi thời điểm tốt hơn.

Tôi kiên quyết tạm dừng mua bán cổ phiếu đến nỗi nhà môi giới của tôi đã viết thư để hỏi lý do. Tôi cố gắng giải thích bằng một câu nói đùa: “Đây là thị trường cho những chú chim. Tôi không có lí do gì để tham gia vào một thị trường không chắc chắn này”.

Tôi đã sử dụng khoảng thời gian sau đó để chuẩn bị cho một cuộc đua mới. Nhiều tuần sau, thị trường vẫn sụt giá mạnh. Tôi theo dõi báo giá trong Barron’s. Tôi cố gắng tìm kiếm những cổ phiếu đang chống lại sự giảm giá đó. Tôi suy luận nếu những cổ phiếu này có thể bơi ngược dòng thì chúng chắc chắn sẽ tăng giá nhanh nhất khi xu hướng thị trường thay đổi.

Sau một thời gian, sự sụt giá của thị trường chậm dần, cơ hội của tôi đã đến. Một số cổ phiếu chống lại xu hướng đi xuống. Chúng vẫn giảm. Nhưng trong khi phần lớn cổ phiếu tuân theo xu hướng chung của thị trường: giảm giá nhanh chóng, thì những cổ phiếu này bất đắc dĩ phải giảm. Tôi có thể cảm nhận được sự miễn cưỡng của chúng.

Kiểm tra kỹ hơn, tôi thấy những cổ phiếu này đều thuộc những công ty đang tăng trưởng mạnh. Rõ ràng, vốn đang chảy vào những cổ phiếu này, mặc dù thị trường diễn biến không tốt. Nguồn vốn này bị cuốn hút bởi tốc độ tăng trưởng của lợi nhuận. Khám phá này đã hướng tôi đến cách nhìn hoàn toàn mới.

Tôi nhận thấy cổ phiếu chính là nô lệ của quyền năng lợi nhuận. Dù có nhiều lí do cho sự biến động của cổ phiếu, nhưng tôi chỉ cần quan tâm tới yếu tố: lãi sẽ tăng hoặc dự đoán việc tăng lãi. Để làm được điều này, tôi sẽ kết hợp nhuần nhuyễn hướng tiếp cận kỹ thuật với hướng tiếp cận cơ bản. Tôi chọn cổ phiếu dựa vào những phân tích kỹ thuật trên thị trường, nhưng chỉ mua chúng khi chứng minh được lợi nhuận của chúng sẽ tăng. Đây lý do cơ bản để tôi quyết định.

Tôi chính là lý thuyết phân tích kỹ thuật cơ bản của mình và tôi vẫn dùng nó cho hôm nay.

Từ tình hình thực tế, tôi quyết định xây dựng “tầm nhìn 20 năm”. Điều đó không có nghĩa là tôi muốn giữ cổ phiếu trong 20 năm. Tôi chỉ tìm kiếm cổ phiếu ở một công ty có tương lai phát triển với những sản phẩm có tính cách mạng làm lợi nhuận của công ty tăng mạnh.

Ngay lập tức, tôi xác định một số ngành như: điện tử, sản xuất tên lửa và nhiên liệu tên lửa. Chúng là những ngành còn mới mẻ và đang phát triển rất nhanh, sự phát triển này sẽ sớm được phản ánh trên thị trường. Theo nghiên cứu của tôi, những quy tắc cơ bản vận hành của những cổ phiếu của tương lai luôn được thể hiện rõ ở Phố Wall. Nhiều năm trước khi xe ô tô được đưa vào sử dụng, những người kinh doanh chứng khoán thông minh đã đầu tư cho những tuyến đường sắt vì họ biết tương lai những tuyến đường sắt sẽ thế xe goòng, xe buýt đường dài. Nhưng thế hệ nhà đầu tư sau đã rời khỏi tuyến đường sắt để đến với xe ô tô. Những công ty nổi tiếng như GENERAL MOTORS và CHRYSLER là những công ty tương đối nhỏ nhưng giàu tiềm năng phát triển lúc bấy giờ. Những người đầu tư vào cổ phiểu của công ty này và giữ chúng trong suốt quá trình phát triển đã kiếm được rất nhiều tiền. Nhưng giờ đây những cổ phiếu đã phát triển đầy đủ. Chúng không còn phù hợp với những nhà đầu tư hướng về tương lai.

Tôi suy luận: bây giờ cũng sẽ chẳng khác như trước kia. Những cổ phiếu hứa hẹn một tương lai phát triển năng động sẽ tăng giá tốt hơn những cổ phiếu khác. Một cổ phiếu phù hợp với chu kỳ phát triển mới sẽ đáng giá gấp 20 lần chỉ trong vòng 20 năm.

Tôi nhận ra cổ phiếu tương lai như thế này cũng có những mốt rất rõ ràng, giống như đối với kinh doanh quần áo phụ nữ, để thành công tôi phải tìm kiếm những mốt thời thượng.

Chơi cổ phiếu cũng vậy. Khi một mốt mới vẫn còn chưa xuất hiện, những nhà đầu tư có tầm nhìn xa mua cổ phiếu vào và giữ chúng. Nhưng, nếu mốt đó không được ưa chuộng như dự đoán thì họ lại thoát ra. Họ sẽ đầu tư vào một loại cổ phiếu mới. Do đó, tôi chú ý hết sức theo dõi sự thay đổi mốt thời thượng này. Nếu không, tôi sẽ bị bỏ quên trong khi cố giữ một cổ phiếu của mốt váy dài (tôi cho là thời thượng) mà thực tế những mốt cổ phiếu thời thượng là loại váy hở gối. Tôi sẽ bỏ lỡ cơ hội tốt nếu mất cảnh giác.

Một ví dụ khác, giả sử sản phẩm thời thượng tưởng tượng là một chiếc ô tô bay. Mọi người vội vã tìm kiếm cổ phiếu của công ty sản xuất sản phẩm đó. Nhưng đâu đó ở Oregon, có hai người đàn ông đang nghiên cứu sáng chế ra một sản phẩm vượt xa chiếc ô tô bay. Khi sáng chế này được một công ty thu xếp tung ra thị trường, thì chiếc ô tô bay sẽ bị loại bỏ, cổ phiếu của công ty sản xuất ô tô bay đó sẽ giảm. Nó sẽ lạc mốt.

Nhưng làm thế nào để tôi mua đúng mốt năm nay? Chỉ bằng cách theo dõi thị trường cẩn thận để phát hiện ra những dấu hiệu. Nếu mốt thời thượng có dấu hiệu rời khỏi chiếc váy dài, chắc chắn phải có những mốt kế cận sẵn sàng thay thế nó. Tôi cần phải tìm ra những cổ phiếu đang nóng lên vì chúng đã khuấy động sự tưởng tượng của con người về tương lai.

Với suy nghĩ như vậy, tôi quan sát cẩn thận giá những cổ phiểu trong một nhóm những đang hòa vào thời kỳ phát triển mới. Tôi không quan tâm tới các sản phẩm những công ty này, dù đó có là kim loại chế tạo tên lửa, nhiên liệu rắn, hay thiết bị điện cao cấp. Những thông tin này khiến tôi bị ức chế. Ngay cả, thông tin về vị Chủ tịch Hội đồng quản trị của công ty nào đó có một cô vợ rất đẹp cũng không làm

tôi quan tâm. Điều tôi thực sự muốn biết liệu công ty đó có thuộc một ngành mới hùng mạnh và liệu nó hoạt động theo những mong muốn của tôi trong thị trường hay không?

Tất nhiên, điều này trái với lời khuyên của các chuyên gia tài chính bảo thủ, những người vẫn kêu gọi các nhà đầu tư phải nghiên cứu kỹ những bản báo cáo và bảng cân đối kế toán của công ty và tìm hiểu tối đa những thông tin về một cổ phiếu để đầu tư khôn ngoan.

Tôi khẳng định những điều đó không dành cho tôi. Bản báo cáo và bảng cân đối kế toán cho bạn biết về quá khứ và hiện tại, nhưng không nói về tương lai của công ty. Vì thế tôi phải lập dự án cho những kế hoạch về vấn đề này. Tôi hiểu rằng đó chỉ là quan điểm của tôi. Tôi chỉ tìm kiếm lợi nhuận trên vốn từ sự tăng giá cổ phiếu. Trong khi một góa phụ chỉ tìm kiếm nguồn thu từ cổ tức sẽ phải suy nghĩ khác.

Tôi luôn tìm kiếm những cổ phiếu có thể vươn tới tầng cao mới vì những định hướng tương lai của chúng. Quan điểm này là sự chuẩn bị cho điều tôi gọi là kinh doanh ở “khu vực đỉnh cao”. Tôi tìm kiếm những cổ phiếu mà tôi nghĩ sẽ đạt những tầm cao mới. Tôi quan sát kỹ lưỡng để biết khi nào chúng đã leo lên bệ phóng và chuẩn bị phóng lên như tên lửa. Bây giờ những cổ phiếu này đã đắt hơn nhiều so với trước kia. Vì thế chúng ở giá quá cao so với những người không am hiểu. Thậm chí chúng sẽ tăng giá hơn nữa. Nhưng tôi vẫn quyết định sẽ mua vào và bán chúng với giá cao hơn.

Sử dụng kỹ năng mua buôn của mình, tôi sốt sắng tìm kiếm những cổ phiếu “đắt mà hóa rẻ” và dao động mạnh này. Tôi liên tục tìm kiếm vì cảm thấy chắc chắn chúng sẽ tăng ngay khi thị trường có tín hiệu tốt hơn.

Tôi theo dõi cẩn thận hàng chục cổ phiếu có biểu hiện nằm trong nhóm này, kiểm tra báo giá của chúng hàng tuần, phân tích những biến động của chúng để tìm ra bất kỳ dấu hiệu gì về sự ổn định.

Tôi theo sát những thay đổi giá cả của chúng, và luôn luôn cảnh giác với bất kỳ hoạt động không bình thường nào. Tôi cũng không quên theo dõi khối lượng giao dịch.

Tôi sẽ chọn đầu tư vào những cổ phiếu giá cao vì những chi phí môi giới ít hơn. Ví dụ, tôi đầu tư 10.000 đô la vào cổ phiếu 100 đô la sẽ tốn phí môi giới ít hơn đầu tư vào cổ phiếu 10 đô la. Đây là sự lý giải chí tiết:

Với 10.000 đô la, tôi có thể đầu tư theo một số cách như:

Mua 1000 cổ phiếu giá 10 đô la

hoặc

Mua 500 cổ phiếu giá 20 đô la

hoặc

Mua 100 cổ phiếu giá 100 đô la

Tỉ giá môi giới của Sàn giao dịch chứng khoán New York là:

Như vậy khi đầu tư 10.000 đô la, tôi sẽ tốn mất (cả mua cộng bán):

Trường hợp mua cổ phiếu 10 đô la là 300 đô la.

Trường hợp mua cổ phiếu 20 đô la là 250 đô la.

Trường hợp mua cổ phiếu 100 đô la là 90 đô la.

Nếu tôi mua đúng cổ phiếu, phí môi giới sẽ không quá quan trọng bởi nó được bù đáp bằng lợi nhuận. Nhưng, nếu tôi chọn sai thời điểm đầu tư và phải rút lui tạm thời, đó là một vấn đề khác. Phí môi giới khi đó được cộng thêm vào số thua lỗ. Vậy là, tôi sẽ giảm số lỗ đi rất nhiều nếu tôi mua những cổ phiếu giá cao hơn.

Thị trường vẫn tiếp tục giảm giá, nhưng tôi biết nó không thể chìm mãi được. Sớm hay muộn thì những cổ phiếu này sẽ tăng giá trở lại. Chúng vẫn luôn như thế. Thị trường giá tăng luôn theo sau thị trường sụt giá. Nhưng tôi phải phát hiện những dấu hiệu đầu tiên và đảm bảo dấu hiệu là đúng để mua vào trước khi những nhà đầu tư khác tìm ra, khi đó thì giá cổ phiếu bắt đầu tăng quá cao.

Tôi chợt nhớ lại trận chiến ở Waterloo. Trong trận đánh nổi tiếng này, Rothschild có một thuộc hạ thân tín sẵn sàng hỏa tốc về London báo tin chiến thắng cho Rothschild sớm nhất. Khi những người khác chưa nghe tin này, Rothschild đã mua tất cả trái phiếu của Chính phủ Anh. Tất nhiên, khi mọi người biết tin, trái phiếu đã tăng giá mạnh và Rothschild thu được khoản lợi nhuận lớn. Cho tới hôm nay, quy tắc đó vẫn còn nguyên giá trị ở Phố Wall. Tuy thông tin truyền đi nhanh hơn trước rất nhiều nhưng để chiến thắng bạn vẫn phải nhanh hơn người khác. Kinh nghiệm thời xưa chỉ ra như vậy.

Đó là một quan điểm mà tôi mất 5 năm rèn luyện mới hình thành được. Thời gian ở Canada bảo tôi không được liều lĩnh. Thời kỳ là nhà phân tích cơ bản chỉ cho tôi về các nhóm ngành và những xu hướng lợi nhuận của chúng. Thời kỳ là nhà phân tích kỹ thuật dạy tôi biết cách hiểu được những biến động của giá cả và vị trí của các cổ phiếu trên thị trường. Bây giờ tôi sẽ ghép chúng lại với nhau. Nó giống như chơi trò chơi xếp hình hấp dẫn với tất cả các miếng ghép đều được xếp vào đúng chỗ. Tôi chắc chắn phương pháp thành công trong tương lai. Tôi bình tĩnh và tự tin chờ đợi thị trường đang sụt giảm này chuyển hướng.

Sau vài tháng, điều tôi chờ đợi đã đến. Đọc Barron’s, tôi phát hiện trong khi mức giá trung bình vẫn giảm giống như những tháng trước đó, thì một vài cổ phiếu triển vọng bắt đầu “ló ra”, nhưng rất khó nhận thấy. Nó giống như chồi của cây anh thảo trong mùa đông. Nhưng liệu những chồi non mềm yếu này sẽ tiếp tục tồn tại hay bị tàn lụi bởi băng giá. Khi quan sát sự thức dậy chậm chạp này, tôi có cảm giác thị trường “sụt giá nhẹ” này sẽ kết thúc, ít nhất là đối với một số cổ phiếu.

Tuy nhiên, tôi nghi ngờ những cổ phiếu vẫn dẫn đầu thị trường trước đây sẽ không có khả năng sẽ dẫn đầu nữa. Chúng đã hoàn thành nhiệm vụ của mình và trong lúc này chúng sẽ không đạt tới những đỉnh cao tương tự những đỉnh cao đã mang lại cho nhà đầu tư sở hữu chúng rất nhiều tiền.

Tôi phải tìm những cổ phiếu mới – những cổ phiếu không được ai quan tâm đang ẩn giấu trong các báo giá của thị trường thời kỳ này. Tất nhiên, tại thời điểm tháng 11 năm 1957, tôi chưa quan tâm tới cổ phiếu này. Tôi không có thông tin gì về chúng. Chúng là các cổ phiếu:

Những cổ phiếu này không “chết”. Chúng chỉ đang ngủ say. Một ngày không xa, khi thức dậy, chúng sẽ leo lên dẫn đầu thị trường. Tôi chuẩn bị kiếm được 2.000.000 đô la từ những cổ phiếu này