Thị Trường ngoại hối – Ed Ponsi – CHƯƠNG XIV: LỘ TRÌNH VÒNG TRÒN

Trong một ngày nóng nực, có hai người bạn đi dạo trong công viên. Nhiệt độ ngoài trời lúc đó chính xác là 34,5 oC và độ ẩm khá cao. Một người trong bọn họ buột miệng nói: “có cảm giác như trời nóng đến 38 oC ấy nhỉ!”.

Một bé gái nọ muốn vào rạp xem phim cùng với mấy người bạn. Nó cần có chính xác là 18,35 đôla để mau vé, mua đồ uống và một gói bỏng ngô. Nó xin mẹ nó: “Mẹ ơi, mẹ cho con xin 20 đôla mẹ nhé?”.

Một phụ nữ cùng với chồng của chị ta muốn mua một bất động sản trên bờ biển. Giá của ngôi nhà được kê là 2.095.000 đôla. Trong ngày kế đó, họ trả giá để mua với mức 2 triệu đôla.

Có điều gì chung trong 3 câu chuyện xem ra chẳng liên quan gì với nhau vừa kể ở trên? Đó là, trong mỗi câu chuyện mọi người đều thích đưa ra một con số tròn.

Có một thực tế là tất cả chúng ta đều có xu hướng viết các con số tròn, hoặc các con số có đuôi là số 0. Các nhà kinh doanh ở Phố Wall đặc biệt thích các côn số 0, đặc biệt các loại con số xuất hiện trên các tấm séc tiền thưởng. Các con số tròn cũng có vai trò lớn trong kinh doanh.

TẠI SAO CÁC CON SỐ TRÒN LẠI ĐƯỢC CHÚNG TA CHÚ Ý?

Tháng 3 năm 1999, chỉ số công nghiệp trung bình Dow Jones lần đầu tiên tiệm cận đến mốc 10.000 với gần 2 tuần làm các nhà đầu tư nhấp nhổm trước khi đóng cửa trên mức 10.000 điểm. Sự kiện này được chào đón nhiệt liệt vì đây là một mốc cực kỳ quan trọng.

Nhưng nó có thực quan trọng đến thế không? Sau hơn 7 năm tiếp theo, tháng 9 năm 2006 chỉ số được nhiều người theo dõi đạt đến mốc 11.000 điểm. Những nhà đầu tư đánh lên tại mức 10.000 lại chẳng có gì nhiều để mà vui với mức lợi nhuận 10% kiếm được trong suốt 7 năm trời. Có lẽ họ ước giá mà họ đã đầu tư vào bất động sản, một thị trường có mức tăng trưởng vượt xa phần lớn các thị trường chứng khoán trong quãng thời gian đó.

Trở lại câu chuyện, mức 10.000 điểm của chỉ số Dow Jones cũng chỉ là một con số, nhưng lại được các loại báo chí đưa lên trang đầu và các chương trình tài chính của các kênh truyền hình tô vẽ như là một mốc lịch sử. Tại thời điểm đó, toàn bộ thị trường bị hút vào con số này.

Tại sao chúng ta lại bị các con số tròn hấp dẫn? Một số nhà khoa học tin rằng nhân loại đã tạo ra hệ thống 10 con số cơ bản vì chúng ta sinh ra với 10 ngón tay và 10 ngón chân. Vì vậy chúng ta đều bắt đầu suy nghĩ của mình bằng các cấp số của số 10.

TẠI SAO CÁC CON SỐ TRÒN LẠI CÓ HIỆU LỰC?

Các nhà đầu tư và nhà kinh doanh có một xu thế rất mạnh trong việc đặt các lệnh giao dịch tại các con số tròn. Có lẽ ở một mức độ nào đó bạn đã từng nghe một nhà phân tích nói rằng: “Tôi khuyên nên mua vào cổ phiếu XYZ nếu nó giảm xuống 20 đôla”, hoặc “tôi sẽ bán cổ phiếu XYZ lại mức giá 40 đôla”.

Hãy tưởng tượng có khá nhiều nhà đầu tư đặt lệnh mua cổ phiếu XYZ rại mức giá 20 đôla/cổ phiếu vì họ tin rằng cổ phiếu sẽ đi lên từ điểm giá này. Nếu giá thực sự giảm xuống đến 20 đôla/cổ phiếu XYZ, điều gì sẽ xảy ra?

Tại điểm giá đó, thị trườngcổ phiếu XYZ sẽ đụng một lượng lớn các lệnh mua vào. Khi các lệnh này được khớp, nó sẽ tạo ra một lực mua khủng khiếp lên cổ phiếu. Khi số lượng người mua lớn hơn người bán hoặc người mua mua vào mạnh mẽ hơn thì giá cổ phiếu sẽ tăng lên.

Về cơ bản, những người mua đã tạo ra một mức hỗ trợ tại ngưỡng 20 đôla/cổ phiếu do có rất nhiểu lệnh mua được dồn vào điểm giá này. Những nhà kinh doanh gọi đây là ngưỡng hỗ trợ tâm lý vì nó không dựa vào bất cứ một mức giá nào trước đó.

Mặc dù chúng ta sử dụng ví dụ về một loại chứng khoán tưởng tượng để minh họa, hiện tượng này là rất thật và hiện diện ở mọi loại hình kinh doanh, đặc biệt là trong thị trường Forex. Tại sao các loại ngoại tệ, hàng hóa và các loại chứng khoán đều phụ thuộc vào hiện tượng số tròn? Đó là do sự ưa chuộng các con số tròn là thuộc tính của nhân loại, và do đó nó xuất hiện ở mọi thị trường mà nhân loại kinh doanh.

CÁC CON SỐ TRÒN VÀ THỊ TRƯỜNG FOREX

Ảnh hưởng của các con số tròn trong thị trường Forex là rất sâu sắc. Ví dụ, ở Biểu đồ 14.1 chúng ta thấy cặp USD/CAD liên tục chạm mức hỗ trợ 1,2000 vào đầu năm 2005.

Biểu đồ 14.1 Cặp USD/CAD liên tục chạm ngưởng hỗ trợ số tròn 1,2000

Đầu năm 2006, các nhà kinh doanh mua vào cặp EUR/USD liên tiếp tham gia thị trường ở khu mực giá 1,2700 (xem Biểu đồ 14.2). Những nhà kinh doanh sử dụng các con số tròn này làm các điểm vào lệnh đã được tưởng thưởng xứng đáng. Hãy xem xét chi tiết một phương pháp chúng ta có thể sử dụng để tạo lợi nhuận từ xu thế này của thị trường.

Biểu đồ 14.2 Cặp EUR/USD bật trở lại nhiều lần tại mức giá 1,2700

Bạn có thể nhớ lại một chiến lược đã bàn đến trước đây về việc một lượng lớn các lệnh kinh doanh có thể tạo ra một mục tiêu hấp hẫn vì các ngân hàng được hưởng hoa hồng khi các lệnh của khách hàng được khớp. Do các lệnh có xu hướng trùng với các số tròn, chúng ta cũng sẽ lợi dụng xu thế này khi xem xét xây dựng chiến lược của chúng ta.

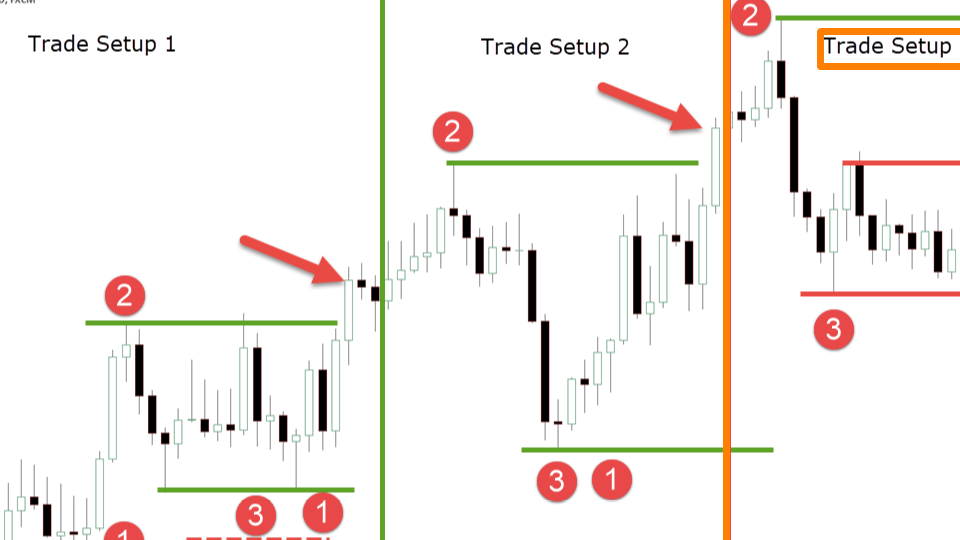

CÚ BẬT GIÁ ĐẦU TIÊN LÀ TỐT NHẤT

Các khung thời gian cho chiến lược giao dịch trong ngày mà ta bàn đến ở đây sẽ phải ngắn một cách bất thường. Sở dĩ như vậy vì cú bật trở lại của tỷ giá tại mức hỗ trợ hoặc kháng cự có số tròn thường là cú bật trở lại tốt nhất; do đó chúng ta phải chắc chắn rằng chúng ta đang chứng kiến lần bật trở lại đầu tiên của tỷ giá. Các khung thời gian dài hơn có thể bỏ qua nhiều lần bật trở lại của giá trong một cây nến giá duy nhất do đó chúng không sử dụng được cho chiến lược này.

Mỗi một lần tỷ giá chạm đến con số tròn, các lệnh vào thị trường lại được khớp và số lượng các lệnh tạo nên mức hỗ trợ hoặc kháng cự giảm xuống. Một khi số lượng các lệnh giao dịch còn lại không còn đủ sức để thắng tỷ giá thì không có gì lạ là ngưỡng hỗ trợ hoặc kháng cự cuối cùng sẽ bị xuyên qua.

Đó là lý do tại sao việc chúng ta tham gia thị trường tại lần bật trở lại đầu tiên của tỷ giá lại quan trọng; vì đây là thời điểm lệnh giao dịch hiệu quả nhất. Chúng ta cũng có thể tham gia ở những lần bật giá tiếp theo, nhưng lần bật giá đầu tiên vẫn là có tiềm năng nhất.

SỬ DỤNG TRUNG BÌNH ĐỘNG

Nhằm để chắc chắn rằng con số tròn chúng ta đang dùng không phải là con số “hẩm hiu”, giao dịch cần được thực hiện trên các biểu đồ giá 5 phút, 10 phút và 15 phút. Trong các khung thời gian này một cặp ngoại tệ thường chuyển động theo đường trung bình động chu kỳ 20.

Chúng ta cần tìm kiếm một cặp ngoại tệ nào đột ngột “chạy xa” khỏi đường trung bình động chu kỳ 20. Cặp này cần dịch chuyển một khoảng ít nhất là 20 pip khỏi đường EMA-20. Trường hợp cặp này có giao động cách xa EMA-20 trên 20 pip càng tốt. Nói chung mức dịch chuyển cách EMA-20 càng cao thì cơ hội kinh doanh càng lớn.

Chất xúc tác cho “khoáng cách” này có thể là một chỉ số kinh tế hoặc một tin tức sự kiện nào đó, mặc dù không nhất thiết phải luôn như vậy. Trong các giao dịch ngắn hạn này, các nguyên nhân đằng sau sự biến động mang ít ý nghĩa hơn là bản thân các biến động.

Nếu cặp ngoại tệ tiệm cận đến khu vực các lệnh giao dịch tiềm năng tại một con số tròn nào đó, đó sẽ là cơ hội để các ngân hàng tác động thêm một vài “cú hích” để những lệnh này được khớp. Một khi các lệnh khu vực này được khớp, sẽ chẳng còn lý do gì để các nhà kinh doanh có tổ chức nói trên tiếp tục tạo áp lực lên tỷ giá, và do đó tỷ giá thường nhanh chóng đảo chiều.

Hãy xem xét ví dụ sau: tại Biểu đồ 14.3 cặp USD/CAD đang bám theo đường EMA-20 trên biểu đồ giá có khung thời gian là 5 phút (xem Biểu đồ 14.3). Bất ngờ, cặp ngoại tệ tăng đột biến rời xa đường EMA-20 lên mức giá có số tròn 1,1400, chạm vào điểm giá này và khớp lệnh cho toàn bộ các lệnh đã được đặt xung quanh con số 1,1400 trước khi rơi trở về đường EMA-20.

Biểu đồ 14.3 Cặp USD/CAD tăng lên và rời xa đường EMA-20 và chạm đến điểm giá có số tròn 1,1400

Nếu cặp ngoại tệ rời xa đường EMA-20 một khoảng cách ít nhất là 20 pip, chúng ta sẽ vào lệnh giao dịch tại khu vực giá có số tròn. Nếu tỷ giá tăng cao hơn, chúng ta sẽ bán xuống tại điểm giá có số tròn; nếu tỷ giá chuyển động giảm xuống, chúng ta sẽ đánh lên tại điểm giá có số tròn đã nói đến.

ĐẶT LỆNH DỪNG LỖ

Điểm dừng lỗ sẽ là 15 pip tính từ điểm vào lệnh, cộng thêm chênh lệch giá mua và giá bán. Như vậy, nếu giả sử bạn đang kinh doanh với một cặp ngoại tệ có chênh lệch giá mua và bán là 3 pip chẳng hạn thì điểm dừng lỗ của bạn sẽ là 18 pip tính từ điểm vào lệnh. Nếu chênh lệch giá là 4 pip thì điểm đặt lệnh dừng lỗ sẽ cách điểm vào lệnh giao dịch là 19 pip.

Tuy nhiên, trong bất kỳ hoàn cảnh nào bạn không nên sử dụng chiến lược giao dịch này để vào lệnh giao dịch với cặp ngoại tệ có mức chênh lệch giá mua và giá bán vượt quá 5 pip. Sở dĩ vậy là vì chệnh lệch giá mua và giá bán có tác động lớn hơn nhiều trong các giao dịch ngắn hạn so với các giao dịch dài hạn. Việc sử dụng một cặp ngoại tệ co mức chênh lệch giá mua và giá bán lớn sẽ làm giảm cơ hội thành công của bạn, bởi các giao dịch trong ngày được thực hiện ở một “sân chơi” nhỏ hẹp hơn, nơi mà mỗi một pip đều có ý nghĩa.

ÁP DỤNG CHIẾN LƯỢC KINH DOANH TRONG THỰC TẾ

Bây giờ, khi đã hiểu được tất cả các khái niệm, chúng ta hãy thử xem xét kỹ một số giao dịch được thực hiện thông qua sử dụng kỹ thuật này. Đầu tiên, tỷ giá cặp USD/CAD bắt đầu chuyển dịch ra xa đường trung bình động chu kỳ 20 đơn giản (SMA-20). Tại thời điểm này nó vẫn chưa đạt đến độ xa tối thiếu 20 pip, nhưng tình hình cần đến sự theo dõi. Nhà kinh doanh cần chuẩn bị cho một cơ hội tiềm ẩn để vào lệnh giao dịch (xem Biểu đồ 14.4).

Biểu đồ 14.4 Tỷ giá USD/CAD rời xa đường SMA-20

Cặp ngoại tệ tiếp tục tiến về con số 1,1400. Cho đến khi nó chạm đến điểm giá này, cặp ngoại tệ đã rời xa đường SMA-20 hơn 20 pip. Nhà đầu tư sẽ vào một lệnh đánh xuống tại khu vực giá xung quanh 1,1400 (xem Biểu đồ 14.5).

Biểu đồ 14.5 Cơ hội bán xuống ở cặp ngoại tệ USD/CAD tại mức tỷ giá 1,1400

Trong trường hợp này, chênh lệch giá của cặp ngoại tệ là 4 pip, và vì vậy lệnh dừng lỗ 1,1419 (tức = 15 pip + 4 pip phía trên điểm vào lệnh). Nên nhớ rằng không nên bao giờ giao dịch theo kỹ thuật này với những cặp ngoại tệ có chênh lệch giá mua và giá bán lớn hơn 5 pip.

Bây giờ ta cần xác định các điểm thoát lệnh giao dịch. Cũng giống như ta đã làm ở những lệnh giao dịch sử dụng chiến lược kinh doanh theo xu hướng, chúng ta sẽ thoát một phần lệnh giao dịch khi cặp ngoại tệ di chuyển theo hướng có lợi cho giao dịch đã mở, với một khoản lợi nhuận bằng giá trị rủi ro mà ta đã đặt trước đó. Do mức rủi ro của chúng ta trong trường hợp này là 19 pip/lot, chúngta sẽ thoát một nửa lệnh khi đạt đến mức lợi nhuận là 19 pip.

Trong trường hợp này, lệnh thoát giao dịch đầu tiên có thể thực hiện tại điểm giá 1,1381 (tức bằng điểm vào lệnh 1,1400 – 19 pip). Lệnh này cho phép chúng ta chốt một phần lãi nhỏ, đồng thời vẫn cho phép giữ lại một phần lệnh cho lợi nhuận tiềm năng lớn hơn.

Tại thời điểm chúng ta chốt một phần lợi nhuận, chúng ta cũng đồng thời dịch điểm dừng lỗ xuống đến điểm vào lệnh tại 1,1400 (xem Biểu đồ 14.6). Điều này cho phép loại bỏ mọi rủi ro còn lại và cho ta một phiên giao dịch với kịch bản xấu nhất vẫn có một ít lợi nhuận.

Biểu đồ 14.6 Điểm thoát lệnh đầu tiên được khớp và điểm dừng lỗ được dịch xuống điểm hòa vốn

Có thể bạn sẽ nhận thấy rằng 19 pip là một khoản lợi nhuận quá nhỏ bé so với những ví dụ trước đây. Về điểm này, bản thân tôi cũng phải thường xuyên trả lời câu hỏi là tại sao ta không tiếp tục để cho lợi nhuận tăng lên trước khi thoát lệnh giao dịch. Câu trả lời là kỹ thuật này được thiết kế cho các giao dịch ngắn hạn, nó chỉ là một phản ứng nhanh trước một chuyển động bất ngờ của tỷ giá đến một vùng lệnh tập trung nào đó.

Việ cố gò chiến lược giao dịch nào vào mọt hìnhthwcs nào đó không phải thuộc về nó là một điều không nên. Mọi chiến lược đều được thiết kế để thích ứng với một xu thế nào đó của thị trường, và các chuyển động giá liên quan đến các con số tròn thường nhanh và ngắn ngủi. chúng không phải là một hình thái dài hơi và do đó không nên xử lý theo cách đó.

Đồng thời, bạn cũng có thể nhận thấy rằng trong Biểu đồ 14.6 tỷ giá đã có một lần dội trở lại đường SMA-20. Liệu điều này có phải đường SMA-20 là một điểm thoát lệnh tốt? Không nhất thiết như thế. Có rất nhiều phương án liên quan đến việc sử dụng đường SMA-20 như là một phần của chiến lược thoát khỏi thị trường.

Ví dụ, trong trường hợp này, khi chúng ta vào lệnh, tỷ giá đã dịch ra xa đường SMA với một khoảng cách là 20 pip. Điều gì sẽ xảy ra nếu nó rời xa đến 60 pip? Việc sử dụng đường SMA-20 để xác định điểm thoát lệnh có thể tạo ra một điểm thoát khác hẳn kịch bản gốc của chúng ta.

Thay vì như thế, phương pháp ưa thích của tôi để thoát phần còn lại của lệnh giao dịch là tìm kiếm các mức hỗ trợ đã hình thành trước đó. Nên nhớ rằng, giá vẫn là chỉ báo cuối cùng. Trong Biểu đồ 14.7 chúng ta có thể thấy rằng sau lần bán tháo gần nhất, tỷ giá bật lên mạnh mẽ từ vùng giá gần 1,1325, do đó chúng ta sẽ sử dụng mức giá này làm điểm thoát tiếp theo của lệnh giao dịch.

Biểu đồ 14.7 Mức hỗ trợ hình thành trước đó tại vùng giá gần 1,1325, là điểm thoát lệnh tiếp theo

Đến ngày tiếp theo, điểm thoát lệnh 1,1325 đã được khớp, tạo một khoản lợi nhuận là 75 pip. Lưu ý là tỷ giá tiếp tục giảm xuyên qua điểm thoát lệnh 1,1325, thẳng xuống đến điểm giá mà bạn có thể đoán được, điểm giá có số tròn 1,1300.

Sự sụt giảm nhanh về điểm giá có số tròn đã tạo ra một khoảng cách so với đường SMA-20 là hơn 20 pip. Điều này tạo nên một cơ hội nữa để tham gia thị trường theo các nguyên tắc tương tự chúng ta vừa bàn đến, ngoại trừ lần này thay vì đánh xuống, chúng ta lại đánh lên (xem Biểu đồ 14.8).

Biểu đồ 14.8 Khi giao dịch đầu tiên cặp USD/CAD kết thúc, một cơ hội đánh lên được hình thành tại điểm giá 1,1300

Con số tròn 1,1300 sẽ là điểm vào lệnh đánh lên của chúng ta. Bạn có thể nhớ lại giao dịch đầu tiên đã bàn đến, điểm dừng lỗ của chúng ta là 19 pip phía trên điểm vào lệnh. Chúng ta sẽ sử dụng lại công thức cũ để tính điểm dừng lỗ cho lần này. Do lần này chúng ta vào lệnh đánh lên, do đó điểm dững lỗ sẽ là 19 pip phía dưới điểm vào lệnh. Theo đó, điểm dừng lỗ lần này sẽ là 1,1281 (xem Biểu đồ 14.9).

Lần này, chuyển động của tỷ giá làm cho chúng ta lo sợ khi nó đi xuống phía dưới điểm vào lệnh 1,1300 và tiến gần đến điemr dững lỗ 1,1281. May thay, cặp ngoại tệ tạo đáy ở mức giá 1,1290 trước khi quay đầu tăng lên.

Chúng ta sẽ thoát một phần lệnh giao dịch khi lợi nhuận đạt được bằng mức rủi ro mà ta đã định. Do mức rủi ro của chúng ta là 19 pip/lot, điểm thoát lệnh chốt một phần lãi sẽ được đặt tại 1,1319 (điểm vào lệnh 1,1300 + 19 pip). Tại thời điểm chúng ta chốt một phần lợi nhuận, chúng ta cũng đồng thời dịch chuyển điểm dừng lỗ cho phần lệnh còn lại lên điểm hòa vốn 1,1300 (xem Biểu đồ 14.10).

Biểu đồ 14.9 Điểm dừng lỗ ban đầu đặt tại 1,1281

Biểu đồ 14.10 Tại lệnh thoát đầu tiên, điểm dừng lỗ được nâng lên điểm hòa vốn

Chúng ta cũng cần xác định điểm thoát lệnh thứ hai. Tại Biểu đồ 14.11 có thể thấy một vùng kháng cự khá rõ ràng, đó là một khoảng giá nằm từ mức giá 1,1330 đến 1,1340. Mặc dù khu vực này không cho phép đạt được lợi nhuận cao như phiên giao dịch đánh xuống trước đó, điểm kháng cự vẫn là gợi ý tốt nhất để chúng ta đặt điểm thoát lệnh. Chúng ta sẽ đặt điểm thoát lệnh ngay giữa khoảng giá kháng cự nói trên, tức ở mức 1,1335. Một vài giờ sau, tỷ giá chạm đến điểm thoát lệnh này và đưa đến cho chúng ta một khoản lợi nhuận là 35 pip.

Biểu đồ 14.11 điểm thoát lệnh thứ hai được khớp tại 1,1335

Sau khi lệnh thoát giao dịch được khớp, giá lại giảm xuống và một lần nữa chạm ngưỡng hỗ trợ tại số tròn 1,1300 (xem Biểu đồ 14.12). Toàn bộ chu trình lại lặp lại, với mức vào lệnh, điểm dừng lỗ và các điểm thoát tương tự.

Nên nhớ rằng trong khi chúng ta ưu tiên giao dịch tại lần dội giá đầu tiên, chúng ta vẫn có thể một giao dịch tại điểm dội giá tiếp theo tại một số tròn. Chỉ nên chú ý rằng với mỗi lần thử lại mức hỗ trợ hoặc kháng cự thì số lượng lệnh trên thị trường tại các điểm đó giảm dần dẫn đến cơ hội thành công cũng giảm theo.

Hiệu ứng “bóng bàn” này có thể xảy ra vì, ngoài các số tròn, còn có vùng giá hỗ trợ được tạo thành bởi lần dội giá trước đó. Một nhà kinh doanh có đầu óc quan sát có thể làm nên một chuỗi giao dịch hiệu quả theo phương thức này.

Biểu đồ 14.12 Tỷ giá USD/CAD một lần nữa giảm xuống 1,1300, tạo cơ hội vào lệnh mới

Có một điều đáng chú ý là có một số cặp ngoại tệ xem ra nhạy cảm hơn với các số tròn so với một số cặp ngoại tệ khác. Cho dù vậy, điều này cũng không ảnh hưởng đến chiến lược kinh doanh vì các số tròn có thể ảnh hưởng đến các cặp ngoại tệ bất kỳ lúc nào. Ví dụ, các số tròn có thể phát huy tác dụng khá thường xuyên ở các cặp USD/CAD và GBP/USD.

Tôi không quan tâm lắm đến những lý giải vì sao các cặp ngoại tệ này lại có xu thế được hỗ trợ hoặc kháng cự mạnh hơn tại các con số tròn so với những cặp ngoại tệ khác. Đó chỉ là điều mà tôi đã nghiệm ra sau một thời gian.

Tôi cũng đã từng thấy hỗ trợ/kháng cự số tròn xuất hiện thường xuyên ở các cặp ngoại tệ có đồng yên Nhật tham gia, đặc biệt là ở các cặp EUR/JPY và USD/JPY. Ở những cặp ngoại tệ này, mức giá giữa giữa các số tròn (ví dụ mức giá 114,50 hoặc 137,50) cũng có thể đóng vai trò hỗ trợ hoặc kháng cự. Liệu nhà kinh doanh có nên áp dụng chiến lược kinh doanh nhanh theo số tròn để tận dụng hiện tượng này không? Có thể, tuy nhiên cơ hội thành công cảu bạn sẽ lớn hơn nếu bạn chỉ tham gia tại những số tròn, những con số có đuôi gồm một hoặc nhiều số 0.