Mô Thức Mới Cho Thị Trường Tài Chính – George Soros – PHẦN II: Khủng Hoảng Hiện Tại Và Sau Ðó – CHƯƠNG 7: Dự Phóng Của Tôi Cho 2008

Trong sách Giả kim thuật Tài chính, tôi đã thực hiện một thí nghiệm trong thời gian thực, trong đó ghi chép lại quá trình ra quyết định của tôi với tư cách là một nhà quản lý quỹ đầu tư vào cùng lúc tôi đưa ra những quyết định ấy. Tôi sẽ lặp lại cách làm đó ở đây.

THÁNG GIÊNG, 2008

Thuyết phản hồi không giúp đưa ra tiên đoán chắc chắn nào. Tuy nhiên, nó giúp hình thành vài phỏng đoán xem tương lai có thể mang tới điều gì.

1. Một giai đoạn phình đại tín dụng kéo dài sáu mươi năm, dựa trên việc Hoa Kỳ khai thác vị thế của mình ở trung tâm hệ thống tài chính toàn cầu và sự kiểm soát của nó đối với đồng tiền dự trữ quốc tế, đã đến hồi kết thúc. So với các cuộc khủng hoảng tương tự trong quá khứ, cuộc khủng hoảng tài chính hiện tại sẽ có những hậu quả kéo dài và trầm trọng hơn nhiều. Tất cả các cuộc khủng hoảng đều đi kèm với một sự thắt chặt tín dụng tạm thời. Các ngân hàng trung ương sẽ có thể cung cấp thanh khoản tạm thời, như chúng từng làm trong quá khứ, nhờ thế giai đoạn cấp tính của cuộc khủng hoảng sẽ được chặn lại như mọi khi; hệ thống ngân hàng quốc tế sẽ không sụp đổ như nó đã từng sụp đổ vào những năm 1930. Nhưng ở những lần trước, mỗi cuộc khủng hoảng đều kéo theo sau nó một giai đoạn mới của tăng trưởng kinh tế, được kích thích bởi tiền vay dễ dàng và các cách thức tăng trưởng tín dụng mới. Lần này sẽ phải mất nhiều thời gian hơn để sự tăng trưởng bắt đầu lại. Khả năng cắt giảm lãi suất của Cục Dự trữ Liên bang bị giới hạn bởi việc cả thế giới đều không muốn giữ đô la và trái phiếu dài hạn bằng đô la. Một số công cụ tài chính mới được đưa ra gần đây sẽ tỏ ra không hợp lý và sẽ bị loại bỏ. Một vài tổ chức tài chính lớn có thể sẽ bị mất khả năng chi trả, và sẽ khó nhận được tín dụng hơn. Lượng tín dụng được cung cấp cho một tài sản thế chấp nhất định sẽ giảm, chi phí vay tiền sẽ tăng. Mong muốn vay tiền và chấp nhận rủi ro rất có thể sẽ giảm bớt. Và một trong những nguồn chính của thời phình đại tín dụng, là sự thâm hụt tài khoản vãng lai của Hoa Ky, chắc chắn sẽ đạt tới đỉnh. Tất cả những điều này chắc chắn sẽ ảnh hưởng tiêu cực đến nền kinh tế Hoa Kỳ.

2. Chúng ta có thể trông chờ những thay đổi bền lâu hơn trong đặc điểm của ngành ngân hàng và ngân hàng đầu tư. Những ngành này đã tăng trưởng liên tục từ năm 1972, ngày càng tung ra nhiều sản phẩm mới cầu kỳ và thụ hưởng những qui chế ngày càng lỏng lẻo. Tôi cho rằng xu thế này sẽ bị đảo ngược. Các giới chức điều hành sẽ cố lấy lại quyền kiểm soát những hoạt động của cái ngành mà đáng ra họ phải giám sát. Việc họ sẽ đi xa bao nhiêu còn tùy thuộc vào mức độ trầm trọng của các thiệt hại. Nếu họ phải dùng đến tiền đóng thuế thì Quốc hội sẽ phải tham gia. Tài chính chiếm tới 14% tổng vốn hóa thị trường chứng khoán Hoa Kỳ vào cuối những năm 1980, 15% vào cuối những năm 1990, và đạt đỉnh cao là 23% vào năm 2006; tôi tin rằng tỷ lệ đó sẽ giảm xuống thấp hơn nhiều vào mười năm tới, kể từ hôm nay. Vào ngày 14 tháng Ba năm 2008, tỷ lệ đó đã là 18,2%.

3. Tuy nhiên, chẳng có căn cứ gì để tiên đoán sẽ có một giai đoạn thắt chặt tín dụng hoặc suy giảm kinh tế kéo dài trên toàn thế giới, bởi hiện đang có những năng lực bù trừ vận hành. Trung Quốc, Ấn Ðộ, và vài quốc gia sản xuất dầu hỏa đang có những bước phát triển năng động mà cuộc khủng hoảng tài chính và suy thoái ở Hoa Kỳ khó mà bẻ gãy được. Bản thân cuộc suy thoái Hoa Kỳ cũng sẽ được giảm nhẹ đi phần nào nhờ có sự cải thiện trong mức thâm hụt tài khoản vãng lai.

4. Hoa Kỳ trong suốt thời kỳ Bush cầm quyền đã không thực thi được việc lãnh đạo chính trị cho đúng đắn. Kết quả là Hoa Kỳ phải chịu một sự tụt dốc mạnh về mức độ ảnh hưởng và quyền lực của nó trên thế giới. Cuộc xâm lược Iraq liên quan rất nhiều tới việc tăng giá dầu và việc phần còn lại của thế giới không muốn giữ đô la nữa. Suy thoái ở Mỹ đi cùng với sự kiên cường của Ấn Ðộ, Trung Quốc và những nước sản xuất dầu hỏa sẽ càng làm cho sự suy giảm về ảnh hưởng và quyền lực của Hoa Kỳ nặng nề thêm. Một phần đáng kể của dự trữ tiền tệ hiện đang nằm dưới dạng các trái phiếu chính phủ Hoa Kỳ sẽ được chuyển thành tài sản thực. Ðiều này sẽ củng cố và mở rộng sự bùng nổ hiện tại về hàng hóa và tạo ra áp lực lạm phát. Sự xuống dốc của đồng đô la trong vai trò của một thứ tiền tệ dự trữ được chấp nhận rộng rãi cũng sẽ có những hậu quả chính trị sâu rộng và làm tăng khả năng sụp đổ của trật tự thế giới hiện tại. Nói chung, chúng ta có khả năng sẽ phải trải qua một giai đoạn có những bất ổn và thiệt hại tài chính lớn trước khi một trật tự mới nổi lên.

Những ghi nhận trên quá chung chung để có thể đem áp dụng trong việc ra quyết định thực tiễn, nhưng bản thân lý thuyết, kết hợp với những dữ kiện đã biết, không đưa chúng ta đi xa hơn được chút nào. Quả thực, để đi xa thế này tôi đã phải vượt nhiều trở ngại. Ðể có thể nói gì cụ thể hơn, chúng ta chỉ có mỗi cách là phỏng đoán.

Ngay khi bước vào năm mới, tôi đã thấy các thị trường tài chính quá bận tâm với khủng hoảng về thanh khoản mà không có ý thức đầy đủ về những hậu quả lâu dài. Các ngân hàng trung ương biết cách cung cấp thanh khoản và sẽ làm điều đó, dù có chuyện gì xảy ra đi chăng nữa. Chưa bao giờ các ngân hàng lại cấp những ngân khoản lớn cho nhiều loại tài sản thế chấp đến như vậy. Và thế là giai đoạn cấp tính của cuộc khủng hoảng chắc sẽ hạ nhiệt, nhưng cú rơi mạnh vẫn còn chưa xảy ra. Cả những nhà đầu tư lẫn công chúng đều mắc phải một ngộ nhận. Họ tin rằng những giới chức tài chính như Cục Dự trữ Liên bang và chính quyền sẽ làm bất cứ điều gì để tránh một cuộc suy thoái. Tôi tin rằng các tổ chức đó không có khả năng làm việc ấy, một phần vì cuộc bùng nổ hàng hóa, phần khác vì sự suy yếu của đồng đô la (hai yếu tố này củng cố lẫn nhau). Sự sẵn lòng nhận đồng đô la của thế giới đang bị lung lay. Hiện đã có quá nhiều đô la, và những người giữ đô la giờ đang nôn nóng muốn đa dạng hóa. Ðồng euro – đồng tiền dự trữ thay thế chính cho đô la – đã bị đẩy cho tăng giá tới những mức không thể duy trì được, và vẫn đang phải chịu sức ép tăng giá. Việc đồng nhân dân tệ của Trung Quốc lên giá với mức thấp hơn đồng euro đã gây ra những xích mích thương mại to lớn giữa Trung Quốc và châu Âu, và rồi thì một bên chắc sẽ phải chịu bên kia. Tôi tin rằng đồng nhân dân tệ sẽ được phép tăng giá với tốc độ nhanh hơn. Mức thặng dư định trước trên đồng nhân dân tệ đã vượt quá 8 phần trăm một năm, và tôi tin rằng mức tăng giá thực sự sẽ còn cao hơn, mặc dù tôi không thể nói sẽ cao hơn bao nhiêu. Rất khó mà dự đoán được suy nghĩ của chính quyền Trung Quốc, nhưng có nhiều lý do tại sao họ nên đi theo hướng ấy. Quan trọng nhất là sự đe dọa của chế độ bảo hộ công nghiệp ở Hoa Kỳ và giờ là ở châu Âu. Một đồng tiền tăng giá sẽ giúp giảm nhẹ những bực bội gây ra bởi mức thặng dư thương mại lớn. Nó cũng giúp điều hòa lạm phát, nay đã trở thành một vấn nạn cho Trung Quốc. Lạm phát chủ yếu là do chi phí nhập khẩu dầu hỏa và thực phẩm, nên tăng giá đồng tiền là một liều thuốc giải trực tiếp. Trong quá khứ, đã có thời khu vực nông nghiệp kháng cự

lại việc tăng giá đồng nhân dân tệ, nhưng nay với giá lương thực tăng, chắc sự kháng cự này sẽ có ít sức nặng hơn. Tất cả những điều này đều quá tốt. Nhưng sự tăng giá đồng nhân dân tệ còn tạo ra những vấn đề mà chúng ta chưa hiểu rõ.

Vấn đề chính đối với Trung Quốc là chi phí thực của vốn đã âm sẵn, nên càng tăng giá tiền tệ nhanh lại càng đẩy nó lùi sâu hơn vào vùng âm. Việc này tạo ra một bong bóng tài sản. Quá trình đó đã khởi động. Bất động sản đang bùng nổ, chỉ số thị trường chứng khoán Thượng Hải đã tăng 97% trong năm 2007 và tổng cộng là 420% kể từ tháng 7 năm 2005[23], khi kết thúc một giai đoạn bốn năm của thị trường gấu. Vì những lý do mà tôi sẽ giải thích kỹ hơn về sau, tuy bong bóng này vẫn còn ở giai đoạn sớm, nhưng sẽ khó tránh khỏi một cuộc khủng hoảng tài chính sau này.

Vấn đề đối với Hoa Kỳ là việc tăng giá đồng nhân dân tệ sẽ làm giá cả ở Wal-Mart tăng theo. Một chút lạm phát trong một môi trường suy thoái có thể là một điều hay, nhưng Cục Dự trữ Liên bang chắc phải quan ngại về sự ổn định của đồng tiền. Tôi tin rằng Fed sẽ tiếp tục hạ lãi suất ở một mức độ chừng mực – ¼ phần trăm mỗi lần Ủy ban Thị trường Mở nhóm họp, và có lẽ không bị ngắt quãng – nhưng rồi sẽ tới một thời điểm mà các lãi suất dài hạn sẽ phản ứng lại bằng cách tăng thay vì giảm. Tại thời điểm đó, khả năng của Fed trong việc kích thích nền kinh tế sẽ chạm tới giới hạn. Một lần nữa, tôi không biết khi nào thì đạt tới điểm đó, nhưng tôi đồ rằng nó sẽ đến sớm hơn thay vì muộn hơn.

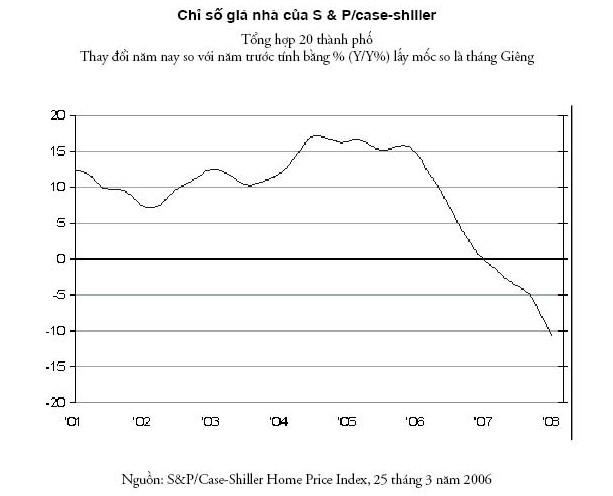

Còn nhiều điều bất định về viễn cảnh của một cuộc suy thoái. Hầu hết các dự báo kinh tế vẫn đánh giá chỉ có chưa tới 50 phần trăm xác suất. Tôi không hiểu nổi điều đó. Giá nhà sẽ tuột ít nhất 20 phần trăm trong vòng năm năm tới để trở về một mối tương liên bình thường với thu nhập gia đình. Thuyết bùng-vỡ của tôi cho tôi biết giá nhà sẽ phải tạm thời tụt xuống dưới mức tương liên bình thường đó để thị trường có thể đạt tới điểm bán sạch. Ðiều đó có nghĩa là giá nhà sẽ tụt xuống hơn 20 phần trăm trong vòng một năm nữa, nếu không phải mất nhiều năm nữa thị trường vẫn sẽ không đạt tới điểm bán sạch. Hiện tại các số liệu thống kê cho thấy thị trường vẫn chưa đạt được điểm bán sạch. Một sự sụt giảm với mức độ như thế chắc chắn sẽ ảnh hưởng đến sự chi tiêu, đến công ăn việc làm, và các hoạt động làm ăn khác của người tiêu dùng. Lực trung hòa duy nhất là sức mạnh trong xuất khẩu, nhưng ngay cả lực ấy chắc chắn cũng sẽ giảm sút khi phần còn lại của thế giới cũng tăng trưởng chậm đi. Chi tiêu của người tiêu dùng là một chỉ số khá nhất quán, và những kỳ vọng rõ ràng là sai về phía lạc quan, với 65 phần trăm chủ nhà vẫn trông chờ giá trị căn nhà của mình sẽ tăng vừa phải. Lý thuyết bùng-vỡ nói với tôi rằng những thành viên thị trường sẽ phải sai về phía bi quan trước khi nền kinh tế có thể trở nên tích cực. Liệu chúng ta hiện có đang ở trong một cuộc suy thoái hay không thì còn là một câu hỏi mở; nhưng việc chúng ta sẽ trượt vào suy thoái trong năm 2008 thì tôi cho là chắc chắn.

Việc lộ mặt thật của các tổ chức tài chính vẫn còn chưa diễn ra hết. Kết quả cuối năm chắc chắn sẽ chứa đựng vài điều ngạc nhiên không dễ chịu, và một cuộc suy thoái chắc chắn sẽ gây ra tình trạng tồi tệ hơn nữa. Còn nhiều thứ không hay có thể sẽ xảy đến. Những khoản nợ vay có thế chấp (CDOs) trên cơ sở bất động sản thương mại, đặc biệt là các khu mua sắm, sẽ dễ dàng lộ diện. Các ngân hàng đã phải bán các CDS (bảo hiểm các món nợ tín dụng mất thanh toán) để cứu lấy bảng cân đối tài chính của mình, và khi cuộc suy thoái càng tiến triển thì sẽ có vài món nợ không trả được. Thị trường sẽ không tin tưởng điều gì cho đến khi tất cả những món nợ “ẩn mặt” được tiết lộ đầy đủ. Những ngân hàng đầu tư lớn lâu nay vẫn chăm chỉ đổ đầy bảng cân đối tài chính của mình bằng cách nâng vốn, chủ yếu từ các quỹ tài sản quốc gia; những quỹ này hứa hẹn sẽ trở thành người cứu nguy cho ngành ngân hàng, nhưng sự cả thèm của chúng chắc chẳng mấy chốc sẽ trở thành chóng chán. Ðây cũng có thể là một trường hợp khác của việc chuyển các rủi ro sang cho những người không rành về chúng lắm, và mức giá mà những nhà đầu tư đầu tiên đã trả có lẽ là quá cao.

Châu Âu có khả năng bị ảnh hưởng cũng tệ không thua gì Hoa Kỳ. Tây Ban Nha, với bong bóng bất động sản có sẵn của nó, và Anh, với tầm quan trọng của London là một trung tâm tài chính, đều dễ bị tổn thương. Các ngân hàng và các quỹ hưu bổng châu Âu thậm chí còn bị đè nặng xuống bởi khối tài sản có giá trị đáng ngờ hơn các ngân hàng Mỹ, và việc định giá đồng euro cùng đồng sterling quá cao sẽ gây thiệt hại cho các nền kinh tế châu Âu. Kinh tế Nhật Bản cũng vận hành kém. Những nước phát triển gộp chung lại đã đại diện cho hơn 70 phần trăm nền kinh tế thế giới. Tuy nhiên, tôi vẫn nghi ngờ là liệu nền kinh tế toàn cầu có rơi vào khủng hoảng không, do vẫn có những động năng rất đáng khích lệ ở một số nước đang phát triển và các nước nhiều dầu mỏ. Thường người ta vẫn hay nói, khi Hoa Kỳ hắt hơi, cả thế giới cảm lạnh. Ðiều đó trước từng đúng, nhưng giờ không đúng nữa.

Trung Quốc đang trải qua một sự biến đổi triệt để về cơ cấu, và bong bóng tài sản sinh ra từ lãi suất thực âm đang thúc đẩy quá trình biến đổi đó. Những xí nghiệp sở hữu nhà nước đang được chuyển giao vào tay tư nhân, và sau đó giới quản lý thường ở lại với phần sở hữu lớn. Các nhà quản lý lành nghề vốn vẫn kiếm tiền thêm bên ngoài giờ thấy có lợi hơn khi kiếm tiền cho những công ty do chính mình quản lý, và ở một mức độ ngày càng cao, do mình làm chủ. Các cổ phiếu niêm yết tại Sàn Giao dịch Thượng Hải nhìn thì có vẻ như được định giá quá cao nếu tính theo những tiêu chuẩn so sánh thông thường (hơn bốn mươi lần thu nhập năm sau), nhưng vẻ bên ngoài có thể đánh lừa khi động cơ làm việc của nhóm quản lý đã thay đổi. Không nghi ngờ gì nữa là có một bong bóng đang thành hình, nhưng nó còn ở trong một giai đoạn tương đối sớm, và hiện có những lợi ích rất mạnh giữ cho bong bóng đó tiếp tục phình to. Giới tinh hoa kinh tế đang nóng lòng muốn chuyển những bổng lộc của công sở mà họ đang thụ hưởng thành quyền sở hữu tài sản mà họ có thể chuyển giao cho những người thừa kế. Có một hàng dài các công ty với các nhà quản lý đang nóng lòng muốn thoát khỏi tình trạng sở hữu nhà nước, và họ không muốn thấy quá trình đó bị ngáng trở. Không có gì mang lại nhiều lợi nhuận bằng đầu tư vào một bong bóng trong giai đoạn mới thành hình.

Tôi đi Trung Quốc vào tháng Mười năm 2005, và mặc dầu lúc đó không còn tích cực đầu tư nữa, tôi vẫn thấy ở đó có nhiều cơ hội lớn hơn bất kỳ giai đoạn nào trong cuộc đời làm nghề này của tôi. Nền kinh tế Trung Quốc trong suốt một thập niên qua đã tăng trưởng hơn 10 phần trăm một năm, nhưng thu nhập doanh nghiệp lại chưa bắt nhịp cùng mức tăng trưởng đó, và sau một giai đoạn phởn phơ lúc đầu vốn đặc trưng cho những thị trường chứng khoán mới được thiết lập, khi tôi đến thăm, chứng khoán đã là một thị trường gấu được bốn năm. Chính phủ Trung Quốc lúc đó vừa ra thông báo về một lịch trình, theo đó mọi cổ phần các doanh nghiệp quốc doanh sẽ được giao dịch trong vòng hai mươi bốn tháng. Tôi nhìn thấy ở đó một cơ hội cả đời mới có nhưng lại không muốn quay lại quản lý tiền nong nữa, vả lại tôi cũng không tìm ra được một đối tác Trung Quốc thích hợp. Lúc đó chúng tôi có bỏ ít tiền vào làm ăn ở Trung Quốc, nhưng trong những trường hợp như thế thì tiền bỏ vào vẫn luôn quá ít. Chỉ số Thượng Hải đã tăng hơn 400 phần trăm kể từ ngày đó.

Trung Quốc đang ảnh hưởng đáng kể lên những nền kinh tế đang lên khác. Nó đã tỏ ra có một sự tham lam vô độ đối với nguyên liệu thô, và nó đã là động lực chính của sự bùng nổ hàng hóa và vận chuyển hàng khô. Bất chấp khả năng kinh tế

thế giới chậm lại, người ta vẫn cho rằng giá quặng sắt sẽ tăng ít nhất là 30 phần trăm trong năm tới, với Trung Quốc là nơi tiêu thụ lớn nhất. Trung Quốc cũng đã bắt đầu một chương trình mua sắm hàng loạt các công ty khai mỏ, sản xuất dầu, và các nguyên liệu thô khác. Họ cũng sẵn sàng cung cấp tín dụng dài hạn với lãi suất ưu đãi cho các nước châu Phi. Trung Quốc đã cạnh tranh với phương Tây trong việc là nguồn vốn chính chảy vào châu Phi. Họ đã trở thành đối tác thương mại chính của nhiều nước châu Á. (Họ cũng đang trở thành nước phát tán khí nhà kính lớn nhất thế giới, nhưng đó không phải là chủ đề thảo luận ở đây.)

Không nghi ngờ gì nữa, sự suy thoái của các nước phát triển sẽ ảnh hưởng bất lợi tới hàng xuất khẩu Trung Quốc, nhưng nền kinh tế nội địa, cùng với đầu tư vào và xuất khẩu ra các nước đang phát triển có thể bù đắp được rất nhiều cho sự đình trệ. Tốc độ tăng trưởng sẽ chậm xuống, nhưng bong bóng, được tăng sức nhờ lãi suất thực âm, sẽ tiếp tục phình to lên. Chỉ số thị trường chứng khoán chắc chắn sẽ không tiếp tục tăng với tốc độ mà nó đã tăng trong năm qua. Thực sự, chỉ số đó có thể hoàn toàn không tăng, nhưng khối lượng cổ phiếu mới phát hành và tổng quy mô của thị trường sẽ tiếp tục tăng không giảm sút. Sự chuyển đổi cơ cấu của nền kinh tế sẽ trở nên rõ rệt hơn. Các doanh nghiệp quốc doanh làm ăn thua lỗ sẽ gần như biến mất, và cái mà tôi gọi là siêu doanh nghiệp quốc doanh – tức những doanh nghiệp bắn ra từ các doanh nghiệp quốc doanh, được quản lý tốt và biện minh cho giá cổ phiếu của mình cao bằng việc thâu nhận thêm tài sản từ công ty mẹ – sẽ trở thành một đặc điểm nổi bật của thị trường. Quá trình này sẽ ít nhiều giống với cái mà tôi đã miêu tả là chứng cuồng sáp nhập trong chương “Sự Ðơn cực hóa của Mỹ” trong Giả kim thuật Tài chính, nhưng có phần kịch tính hơn. Quá trình này có thể đi đến một kết cục xấu hoặc là không, nhưng trong bất kỳ trường hợp nào thì kết cục đó cũng còn phải nhiều năm nữa mới tới. Theo đánh giá của tôi, Trung Quốc sẽ đi qua cuộc khủng hoảng tài chính hiện thời và cuộc suy thoái sau đó một cách thành công, và thu được một sức mạnh tương đối đáng kể.

Dự phóng dài hạn cho Trung Quốc rất không chắc chắn. Không có gì ngạc nhiên nếu bong bóng đang phát triển hiện nay vài năm sau sẽ chấm dứt bằng một cuộc khủng hoảng tài chính. Lâu lắm rồi, tôi đã từng nói rằng chủ nghĩa cộng sản ở Trung Quốc rất có khả năng kết thúc bằng một cuộc khủng hoảng tư bản. Một khả năng khác là sự chuyển đổi của Trung Quốc sang nền kinh tế tư bản chủ nghĩa có thể sẽ được hoàn tất mà không phải kèm theo khủng hoảng tài chính. Nói cách khác, Trung Quốc có nhiều khả năng sẽ thách thức uy quyền tối cao của Hoa Kỳ sớm hơn sự trông đợi của mọi người khi George W. Bush được bầu làm Tổng thống. Thật là một kết cục mỉa mai cho Dự án Một Thế kỷ Mới của Nước Mỹ! Làm sao để giữ cho một Trung Quốc đang nổi khớp được vào với trật tự thế giới là một trong những nhiệm vụ khó khăn nhất của chính quyền sắp tới.

Tôi đã đi thăm Ấn Ðộ vào dịp Giáng sinh năm 2006, và về góc độ đầu tư, tôi thậm chí còn có ấn tượng mạnh hơn là với Trung Quốc, vì Ấn Ðộ là một nước dân chủ pháp quyền. Thêm vào đó, về mặt kỹ thuật thì đầu tư vào Ấn Ðộ dễ hơn vào Trung Quốc. Giá bình quân thị trường chứng khoán đã tăng gấp đôi kể từ ngày ấy. Ấn Ðộ lâu nay vẫn tăng trưởng ở mức 3,5 phần trăm/năm, chỉ nhỉnh hơn chút ít tốc độ tăng dân số. Nay tốc độ tăng trưởng đã tăng hơn gấp đôi. Cơ sở của những cải cách kinh tế là do thủ tướng đương nhiệm, Manmohan Singh, đặt ra khi ông còn là bộ trưởng tài chính hơn một thập niên trước, và đã phải mất một thời gian để cho những động lực của nền kinh tế thay đổi được. Dịch vụ gia công công nghệ thông tin đã được dùng như một chất xúc tác. Sự tăng trưởng của ngành đó thực phi thường. Năm ngoái, Ấn Ðộ chiếm tới hơn một nửa số công việc mới trong ngành này trên toàn thế giới, nhưng ở Ấn Ðộ, thậm chí hôm nay ngành này cũng chỉ chiếm chưa tới 1 phần trăm tổng nhân công. Kỹ nghệ này đã đi qua đỉnh cao lợi nhuận của nó. Hiện đang thiếu lao động lành nghề, và biên lợi nhuận bị tổn hại vì tiền tăng giá. Nhưng những động lực kia đã lan sang những phần khác của nền kinh tế.

Nhưng ngoạn mục nhất là sự nổi lên của anh em nhà Ambani. Khi cha họ, nhà sáng lập Reliance Industry, qua đời, các anh em liền chia nhau đế chế của cha mình và nay đang cố qua mặt lẫn nhau. Lĩnh vực hoạt động của họ trải rộng từ lọc dầu, tới hóa dầu, sản xuất khí tự nhiên xa bờ, đến các dịch vụ tài chính và điện thoại di động. Việc phát hiện ra khí tự nhiên xa bờ hứa hẹn việc Ấn Ðộ tự túc nhiên liệu trong vòng vài năm tới. Mukesh Ambani đang dùng tiền mặt từ việc kinh doanh dầu khí để thiết lập Reliance Retail, mang thực phẩm trực tiếp từ người trồng tới người tiêu thụ – đây là một dự án táo bạo nhằm tìm cách cắt bớt đến hơn một nửa chênh lệch về giá cả giữa người tiêu thụ với người sản xuất.

Hạ tầng của Ấn Ðộ thua xa Trung Quốc, nhưng đầu tư hạ tầng đang bắt đầu tăng cao, được trợ giúp nhờ tiết kiệm nội địa và các dòng vốn chảy vào từ những nước Vùng Vịnh nhiều dầu, vốn là những nước có nhiều dân Ấn Ðộ di cư. Với những điều kiện như thế này, tôi đoán rằng nền kinh tế Ấn Ðộ sẽ tiến triển tốt, mặc dầu, sau một thời gian tăng trưởng tuyệt vời, thị trường chứng khoán có khả năng sẽ phải tự điều chỉnh.

Có thể tìm thấy một nguồn sức mạnh khác cho kinh tế thế giới ở những nước sản xuất dầu của Trung Ðông (tôi không bàn tới Nga vì tôi không muốn đầu tư vào đó). Những nước này đang tích dự trữ ngoại tệ với tốc độ đáng kinh ngạc, 122 tỉ vào năm 2006 và có lẽ khoảng 114 tỉ vào năm 2007, để đạt tới mức dự trữ là 545 tỉ USD. Họ nóng lòng muốn đa dạng hóa ra ngoài các trái phiếu đô la, và đã thiết lập những quỹ tài sản quốc gia có số lượng tài sản đang tăng lên nhanh chóng. Các nước vùng Vịnh đã quyết định đầu tư vào sự phát triển của chính nền kinh tế nước nhà bằng cách khai thác thế mạnh của việc tiếp cận nhiên liệu giá rẻ, xây dựng những nhà máy lọc dầu và hóa dầu, những lò luyện nhôm, và các ngành công nghiệp nặng khác, với một tốc độ mà điều cản trở duy nhất chỉ là do thiếu nhân công và thiết bị. Do có lợi thế cạnh tranh, có nhiều khả năng họ sẽ trở thành những nhân tố nổi trội trong những ngành công nghiệp này. Abu Dhabi đã quyết định thiết lập một đô thị cạnh tranh với Dubai. Với hơn một ngàn tỉ USD dự trữ và dân số 1,6 triệu (80 phần trăm là người nhập cư), họ có tiền để làm được điều đó. Tốc độ phát triển thúc ép đã gây nên áp lực lạm phát, và đã có một lập luận mạnh mẽ thuyết phục cho việc bỏ neo tỉ giá khỏi đồng đô la. Kuwait đã làm việc này, nhưng những quốc gia khác, đặc biệt là Saudi Arabia, đã bị áp lực chính trị mạnh mẽ từ Washington can ngăn đừng theo gương Kuwait. Việc neo tỉ giá vào đồng đô la, đi cùng với lạm phát nội địa, đã sinh ra lãi suất thực âm. Thị trường chứng khoán của các quốc gia vùng Vịnh đang hồi phục lại từ một trận sụp đổ nghiêm trọng theo sau giai đoạn phồn thịnh lúc đầu, và lãi suất thực âm đang thu hút các dòng vốn từ nước ngoài, hệt như ở Trung Quốc. Ðây là một hệ quả ngược đời của việc neo tỉ giá vào đồng đô la, mặc dầu trong trường hợp các quốc gia vùng Vịnh – với Kuwait là ngoại lệ – không có chế độ neo linh hoạt tỉ giá. Tôi tin rằng, bất kể những nguy cơ chính trị của Iran, những động lực trên là đủ mạnh để chống chọi với tình trạng đình trệ trên toàn thế giới. Bất kỳ sự hạ lãi suất nào ở Mỹ cũng sẽ làm tăng áp lực phá vỡ neo tỉ giá.

Các quỹ thịnh vượng quốc gia đang trở thành những tay chơi quan trọng trong hệ thống tài chính quốc tế. Quy mô hiện tại của chúng ước tính khoảng 2,5 ngàn tỉ USD, và chúng ngày càng lớn mạnh nhanh chóng. Các quỹ này đã đầu tư 28,65 tỉ

USD vào những tổ chức tài chính quặt quẹo.[24] Trung Quốc cũng đặt ra 5 tỉ USD để đầu tư vào châu Phi. Các quỹ thịnh vượng quốc gia rất có khả năng nổi lên thành những nhà cho vay và đầu tư cuối cùng hệt như vai trò mà Nhật Bản đã đóng sau vụ sụp đổ thị trường chứng khoán năm 1987. Nhưng các quỹ quốc gia này đa dạng hơn các tổ chức tài chính của Nhật, và chúng chắc sẽ đi theo những lối rất khác nhau. Cuộc khủng hoảng tài chính có thể sẽ khiến chúng được hoan nghênh hơn ở phương Tây hơn khi không có khủng hoảng. Ðiều này sẽ khiến người ta nhớ tới chuyện công ty dầu lửa quốc doanh của Trung Quốc, China National Offshore Oil Corporation, từng gặp phải sự phản đối về chính trị khi thâu tóm Unocal, hay như DP World (một công ty Dubai) cũng đã gặp phải sự phản đối khi muốn kiểm soát các cảng Mỹ. Chung qui lại mà nói thì các quỹ thịnh vượng quốc gia có lẽ thích đầu tư vào những nước đang phát triển hơn, việc này chỉ bị cản trở bởi năng lực hấp thu của chính những nước ấy. Ðiều đó nhiều khả năng sẽ củng cố thành tích kinh tế tích cực của các nền kinh tế đang phát triển. Các quỹ thịnh vượng quốc gia cũng rất có thể sẽ trở thành những người nắm cổ phần quan trọng trong nền kinh tế Hoa Kỳ, trừ khi bị ngăn cản bởi các biện pháp bảo hộ.

Liệu trì trệ toàn cầu có chuyển thành suy thoái toàn cầu không còn là một câu hỏi mở. Tuy nhiên, người ta có thể tiên đoán với một mức độ chắc chắn khá cao rằng các nước đang phát triển sẽ vận hành tốt hơn các nước phát triển. Ðiều này có thể sắp đặt cho một sự đảo nghịch về sau, khi những đầu tư vào sản xuất nguyên liệu thô sẽ tạo ra tình trạng dư thừa.

Vào năm 2007, giữ vị thế mua trong những thị trường mới nổi và vị thế bán trong thị trường chứng khoán của các nước phát triển là một chiến lược đầu tư đáng làm. Tôi tin rằng điều đó sẽ tiếp tục như thế trong năm 2008 nhưng với một sự chuyển đổi quan trọng, từ chú trọng mua nhiều hơn bán sang bán nhiều hơn mua. Do thay đổi về đặc điểm quỹ của tôi, từ một quỹ đầu tư phòng hộ thuần túy sang một quỹ quản lý tài sản, và vai trò quản lý của tôi đối với quỹ cũng giảm đi, tôi cho rằng sẽ không thích hợp nếu đưa ra một bản liệt kê chi tiết các vị thế đầu tư của chúng tôi như tôi đã làm với thử nghiệm thời gian thực xuất bản trong sách Giả kim thuật Tài chính. Tuy nhiên, tôi có thể tóm tắt chiến lược đầu tư của mình cho 2008 bằng một đoạn sau: bán chứng khoán châu Âu và Mỹ, bán trái phiếu chính phủ 10 năm của Mỹ, bán USD; mua chứng khoán các nước vùng Vịnh, Ấn Ðộ, Trung Quốc và những tiền tệ không phải Mỹ kim.

NGÀY 6 THÁNG 1 NĂM 2008

Thử nghiệm thời gian thực đã khởi đầu tốt hơn tôi mong đợi. Chúng tôi kiếm được tiền với cả việc mua lẫn bán, và với cả tiền tệ. Chỉ có vị thế bán trái phiếu chính phủ Hoa Kỳ là không có lợi cho chúng tôi, nhưng điều đó cũng đã được dự đoán trước; trái phiếu và chứng khoán thường chuyển động trái chiều nhau. Tôi bắt đầu vị thế ấy mà biết rằng có thể mình làm vậy hơi sớm, nhưng với một đồng đô la đang mất giá, tôi tin rằng cuối cùng mình sẽ đúng; và trong khi chờ đợi, vị thế ấy sẽ làm giảm bớt tính không ổn định của danh mục đầu tư. Ðể giữ cho phù hợp với đặc điểm của chúng tôi là một quỹ quản lý tài sản hơn là một quỹ đầu tư, chúng tôi tham gia thị trường tương đối khiêm tốn; đầu tư vào bất kỳ hướng nào cũng chưa tới một nửa tài sản. Tuy nhiên, quỹ đã tăng giá trị hơn 3 phần trăm sau ba ngày giao dịch.

Tôi bắt đầu nghĩ về việc khi nào bắt đầu hóa giải các vị thế bán của mình. Chắc chắn là chưa. Thị trường vừa mới bắt đầu nhận ra rằng sắp có một cuộc suy thoái; nó còn phải tụt xuống dưới những mức thấp nhất của năm 2007. Trong sáu tháng tới, những chuyện ngạc nhiên sẽ nhiều phần là ngả về hướng tiêu cực. Tôi không trông mong gì chính phủ này có thể tạo ra bất kỳ biện pháp chính sách nào để cải thiện tình hình một cách có ý nghĩa. Dĩ nhiên, thị trường có thể thiết lập một đáy giao dịch trong vòng chưa tới sáu tháng – nhưng tôi không giỏi lắm trong môn vớt đáy.

NGÀY 10 THÁNG 3 NĂM 2008

Tôi đã đoán đúng tình hình toàn cảnh trong tiên đoán của mình cho năm 2008, nhưng đã có một vài sự đi chệch nhỏ gây tác động lớn đối với cả diễn biến của các sự kiện lẫn thành tích đầu tư của chúng tôi.

Sự tan vỡ của hệ thống tài chính đã tệ hơn tôi tưởng. Những thị trường mà tôi thậm chí không biết là có tồn tại (thí dụ thị trường trái phiếu đô thị định giá qua đấu giá) đã vỡ tan. Chênh lệch tín dụng tiếp tục mở rộng thêm, và thiệt hại tiếp tục tăng cao. Các ngân hàng và các nhà môi giới vừa qua đã phải nâng mức yêu cầu ký quỹ của họ, và các quỹ đầu tư vẫn dùng đòn bẩy nợ buộc phải trả bớt nợ. Một số đang bị thanh lý. Nhưng chưa phải đã xong: thị trường hoán đổi các bảo hiểm vỡ nợ vẫn chưa bộc lộ hết. Việc xóa bỏ nợ xấu sẽ đạt mức đỉnh vào quý đầu 2008. Những quý sau có thể sẽ có thêm nhiều thiệt hại nữa, nhưng không ở cùng tốc độ như thế.

Thị trường hàng hóa trụ vững hơn là tôi tưởng. Giá phôi sắt tăng tới 60 phần trăm chứ không phải 30 phần trăm. Vàng đang tiến tới mức 1.000 USD/ounce.

Cục Dự trữ Liên bang phản ứng mạnh hơn tôi tưởng. Fed đã hạ lãi suất quỹ liên bang mức chưa từng có là ¾ phần trăm trong một cuộc họp khẩn cấp vào ngày 22 tháng Giêng, và hạ thêm 0,5 phần trăm nữa trong cuộc họp thường kỳ ngày 30 tháng Giêng.

Mặc dầu có nỗ lực ngoạn mục, Fed vẫn không thể hạ được lãi suất cầm cố địa ốc xuống, nhưng vì một lý do khác với lý do mà tôi dự đoán. Chính việc mở rộng các chênh lệch tín dụng, chứ không phải độ dốc của đường cong lợi suất, đã đẩy lãi suất cầm cố địa ốc lên. Lãi suất trái phiếu chính phủ mười năm rơi tuột xuống, và vị thế bán khống của chúng tôi trở thành tai hại.

Thị trường Ấn Ðộ sụp đổ nặng nề. Chúng tôi trước đó đã không cắt bớt được các vị thế mua của mình và đành chịu thất bại. Thiệt hại trong hai vị thế trên (Trung Quốc không làm tổn hại chúng tôi mấy) gần đúng bằng toàn bộ số chúng tôi kiếm được trong đại tài khoản. Kết quả là chúng tôi chỉ hơn lúc đầu năm tí chút.

Sau khi đã gia tăng vị thế bán với: đô la, các danh mục đầu tư chứng khoán lập theo các chỉ số cùng các cổ phiếu tài chính châu Âu và Mỹ; đồng thời hơi giảm vị thế bán với trái phiếu chính phủ, chúng tôi dường như đã định vị tốt trong một thời gian trước mắt. Tôi chờ đợi một cuộc tái thử nghiệm của đáy thị trường chứng khoán như hồi tháng Giêng với các cổ phiếu tài chính xuống thấp thêm nữa, nhưng toàn thể thị trường vẫn giữ được mức cao hơn đáy. Ðiều này có thể dẫn tới một đợt phục hồi giao dịch, nhưng tôi đã nhìn thấy trước sẽ có những mức thấp hơn vào những tháng tới.

Một giám đốc đầu tư mới về làm việc cùng tôi; điều này sẽ cho phép tôi tách xa khỏi thị trường. Chúng tôi dự định sẽ mua vào để đóng lại một số (hoặc hầu hết) các vị thế bán khống về tài chính của chúng tôi trong cuộc tái thử nghiệm và có thể chuyển sang vị thế mua với một vài cổ phiếu sẽ sinh lợi nhờ đô la xuống giá, rồi sau đó thiết lập những vị thế bán khống mới. Vị CIO mới hiểu biết nhiều về thị trường trái phiếu. Anh đang thu thập vài danh mục cầm cố chất lượng cao hơn và dự định dần dần sẽ gia tăng vị thế bán của chúng tôi với trái phiếu chính phủ dài hạn.

NGÀY 16 THÁNG 3 NĂM 2008

Ðây là một tuần nhiều kịch tính. Các quỹ đầu tư tiếp tục trả bớt nợ, và một số bị bắt phải thanh lý, dồn áp lực giảm giá xuống cổ phiếu và tăng áp lực nới rộng các chênh lệch tín dụng. Ðồng đô la lại thêm một đợt giảm giá mới, với đồng euro vượt ngưỡng 1,55 USD và một yên Nhật vượt 100 ăn 1 USD. Áp lực đè nặng lên thị trường tiền tệ. Cả tiền Trung Quốc lẫn tiền các nước vùng Vịnh đang căng mình chống lại chính sách cột tỉ giá. Vào thứ Năm, vị thế đối tác hợp đồng của Bear Stearns bị nghi ngờ, buộc Fed phải giải cứu hôm thứ Sáu bằng cách mở cửa sổ tín dụng cho Bear thông qua trung gian là JP Morgan. Không khí hoảng loạn hiện rõ. Chúng tôi tiếp tục bán thêm đô la, nhưng chúng tôi bắt đầu đi ngược lại hướng đi xuống của thị trường chứng khoán và hướng đi lên tiếp tục của trái phiếu chính phủ. Chúng tôi cũng mua một số cổ phiếu của Bear Stearns và bán một số tráo đổi nợ tín dụng (CDS) của họ vào thứ Sáu (lần đầu tiên chúng tôi giao dịch trong thị trường này), đoán rằng Bear Stearns sẽ bị Fed cho đấu giá vào cuối tuần. Ðây là một vụ đánh cược ngắn hạn, biết ngay, hoặc là sẽ ăn cả vào thứ Hai hoặc là ngã về không. Kết quả cho đến hôm nay là một sự bế tắc; quỹ tiếp tục “bơi”, với phần đại tài khoản thì kiếm ra tiền, phần còn lại của quỹ thì mất tiền. Niềm an ủi duy nhất của chúng tôi là danh mục đầu tư ít dao động hơn ngoài thị trường. Phải chi cho thấy có lợi nhuận thì tốt hơn.

NGÀY 20 THÁNG 3 NĂM 2008

Lại một tuần lắm sự kiện. Bear Stearn không bị đem đấu giá nhưng buộc phải trao vào tay JP Morgan với giá 2 USD một cổ phiếu. Chúng tôi đã đúng một nửa: kiếm được tiền nhờ vào CDS nhưng lại mất tiền vì cổ phiếu – coi như huề. Các cổ đông của Bear đang khóc thét, nhưng có lẽ đành bất lực. Chúng tôi đã không tính tới chuyện chính quyền vốn không ưa Bear, và Fed lợi dụng cơ hội này để xử lý luôn rủi ro đạo đức lại bằng cách trừng phạt các cổ đông.

Thị trường bị sốc vì hành động của Fed, và chúng tôi đã có một trận gần như bán tống bán tháo vào hôm thứ Hai. Chúng tôi đã dùng cơ hội này để mua vào nhằm thanh toán nốt những vị thế bán khống các cổ phiếu ngành tài chính của chúng tôi, và vào sáng thứ Ba, chúng tôi gần như trung lập trong tiếp xúc thị trường của mình, khi cuộc rằng Lehman Brothers, hiện mới rơi vào khó khăn hôm thứ Hai, sẽ có thể chống chọi qua cuộc tấn công này. Và chúng tôi đã đúng, sau khi Fed cắt giảm lãi suất thêm 75 điểm cơ bản, cổ phiếu đã trình diễn màn phục hồi ngoạn mục nhất trong năm. Lần này đúng ra phải là một đợt phục hồi giao dịch được, kéo dài ít nhất cũng vài tuần, nhưng thị trường chứng khoán đã phá vỡ mọi luật lệ và đảo chiều vào thứ Tư. Mỗi khi có một chuỗi bùng-vỡ, người ta đều đi đến chỗ tin rằng sẽ không dùng được những luật lệ thông thường nữa, nhưng thường chúng vẫn dùng được. Lần này thì thực sự khác, càng khẳng định luận điểm của tôi rằng cuộc khủng hoảng này không giống các cuộc khác. Ðể bồi thêm, đô la trình diễn một màn tăng giá đột ngột vào sáng thứ Năm, gây một số thiệt hại cho đại tài khoản của tôi. Quỹ của tôi chắc giờ chết chìm cho tới hết năm. Tôi coi việc khôi phục giá đô la này là do thanh lý các vị thế đầu cơ, một số là do bắt buộc, số khác là do kỹ thuật. Tôi dự định giữ lại các vị thế của mình, nhưng sẵn sàng đón đợi những thiệt hại thêm. Một trong những lợi thế của sử dụng tỉ lệ nợ thấp là tôi có thể chịu được mà chống chọi.

Tôi phải kết thúc phần thử nghiệm thời gian thực vì phải đưa bản thảo đến cho nhà xuất bản. Ðúng ra tôi sẽ thích hơn nếu được kết thúc thử nghiệm này bằng lợi nhuận cho toàn quỹ, chứ không phải chỉ có lợi nhuận của đại tài khoản, nhưng kết luận này có thể thích hợp hơn với mục đích của cuốn sách. Chúng ta đang ở trong một giai đoạn bắt buộc phải giảm nợ và một giai đoạn phá hủy của cải tài chính. Thật khó để mà thoát được chuyện đó.

NGÀY 23 THÁNG 3 NĂM 2008

Khi viết phân kết luận cho cuốn sách, tôi cũng đã có được một cảm nhận mới mẻ và rõ ràng về những gì có thể chờ đợi cho phần còn lại của năm 2008. Việc này sẽ dẫn lối cho những quyết định đầu tư của tôi. Tôi sẽ kết luận phần thử nghiệm thời gian thực này bằng việc trích ra một đoạn chính sau:

Cuối cùng, chính phủ Mỹ sẽ phải dùng tiền thuế của người dân để làm ngưng xu hướng tụt dốc của giá nhà. Từ đây cho đến lúc đó, giá nhà sẽ cứ tự thân mỗi ngày một xuống, với càng ngày càng nhiều người phải bước ra khỏi nhà mình mà trong đó họ chỉ có lượng tài sản sở hữu chủ âm; ngày càng nhiều tổ chức tài chính trở nên mất khả năng chi trả, lại càng đẩy mạnh cuộc suy thoái và tình trạng từ bỏ đồng đô la. Chính quyền Bush và hầu hết những nhà dự báo kinh tế đã không hiểu rằng thị trường có thể tự củng cố cả ở chiều đi xuống lẫn chiều đi lên. Họ cứ đợi cho giá nhà tự chạm đến đáy, nhưng đáy đó ở xa hơn họ tưởng