“Việc luôn có một cái giá niêm yết cho phần vốn của bạn trong doanh nghiệp (cổ phiếu) lúc nào cũng nên được coi là một tài sản để sử dụng nếu muốn. Nếu nó trở nên đủ điên rồ, dù là theo bất kỳ hướng nào, thì bạn nên tận dụng điều đó.”

− NGÀY 12 THÁNG 7 NĂM 1966

Hãy tưởng tưởng bạn đang ở Omaha, Nebraska: Đó là một buổi tối mùa thu năm 1956. Elvis vừa xuất hiện lần đầu trên chương trình The Ed Sullivan Show còn Eisenhower thì đang ở Nhà Trắng. Tối nay, bạn cùng hai mươi người khác sẽ vào một lớp học tại Đại học Nebraska Omaha để dự bài giảng đầu tiên trong khóa học “Nguyên tắc đầu tư”. Thầy giáo của bạn là một chàng thanh niên chạc tuổi đôi mươi tên là Warren Buffett. Rồi bạn chọn ngồi kế người dì Alice của Buffett – một trong bảy nhà đầu tư ban đầu trong thỏa thuận góp vốn đầu tiên của ông.

Tôi muốn coi cuốn sách này là bản mô phỏng của lớp học “Nguyên tắc đầu tư” ngày đó theo cách riêng của nó, dựa trên những bài học mà Buffett đã truyền dạy trong những Bức thư gửi thành viên góp vốn mà ông viết cùng thời điểm với khóa học này. Nó sẽ hướng dẫn cho bạn về những điều cơ bản trong chiến lược đầu tư thông minh, được trình bày qua những trích đoạn quan trọng lấy từ gần bốn mươi bức thư này. Đó là những năm tháng trước khi Công ty Berkshire ra đời, từ năm 1956 tới năm 1970, khi nguồn vốn của Buffett rất hạn hẹp, còn cơ hội của ông thì thật không giới hạn. Đó là khoảng thời gian, đặc biệt trong những ngày đầu hoạt động của Công ty Hợp danh(9), khi cũng giống như bạn và tôi bây giờ, Buffett có thể đầu tư vào hầu hết mọi thứ, chẳng có công ty nào là nhỏ bé để mà không hứng thú cả.

Trong suốt những năm 1950 – 1960, ban ngày Buffett tham gia đầu tư còn tối đến lại dạy học. Dì Alice của ông cùng nhiều thành viên góp vốn đều tham gia lớp học đó. Sau khi hoàn thành khóa học của Dale Carnegie nhằm vượt qua những ngần ngại của việc nói trước công chúng, Buffett dùng việc dạy học làm cách để phát triển kỹ năng của mình. Không chỉ vậy, ông còn noi gương người thầy của mình, Ben Graham – ngoài viết thư gửi các nhà đầu tư, ông còn giảng dạy khóa học về phân tích chứng khoán tại Trường Kinh doanh Columbia khi điều hành công ty đầu tư của mình, Graham-Newman.

Nguyên tắc nền tảng của Benjamin Graham

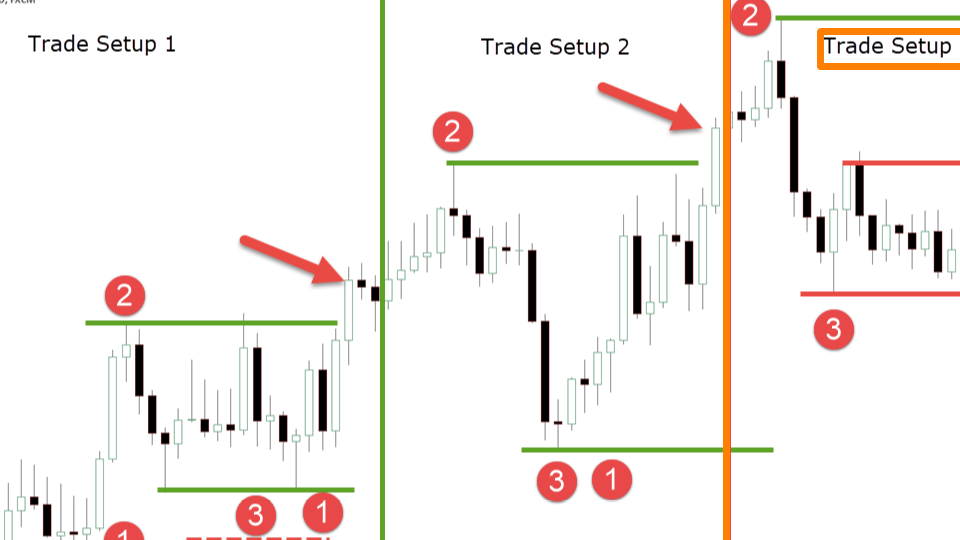

Chẳng có gì tốt hơn để bắt đầu đọc cuốn sách về chiến lược đầu tư thông minh bằng việc tìm hiểu nguyên tắc nền tảng trong cách tư duy của Buffett, nguyên tắc mà các học trò của Graham đều tường tận: Trong ngắn hạn, thị trường có thể và sẽ đôi lúc hoàn toàn hỗn loạn và vô lý, nhưng về dài hạn, chứng khoán sẽ được định giá phù hợp với giá trị nội tại của chúng.

Buffett sử dụng ý tưởng có phần hơi nghịch lý của thầy mình làm công cụ truyền dạy trong suốt những bức thư bởi ý tưởng này giúp phân biệt rõ được điều những nhà đầu tư thực sự theo đuổi: phân tích việc kinh doanh một cách có cơ sở thống nhất, hợp lý dựa trên tính logic và lý luận đúng đắn để có thể chọn được chứng khoán có lợi nhuận tiềm năng cao nhất với độ rủi ro tương ứng ở mức thấp nhất có thể. Đó mới là cách tiếp cận của nhà đầu tư dài hạn và hoàn toàn khác việc cố gắng kiếm lời bằng cách đầu cơ(10) dựa trên những điều các nhà đầu tư khác sẽ hay sẽ không làm qua dự đoán những biến động ngắn hạn trong các biến số ở cấp vĩ mô như giá dầu hay lãi suất. Nhà đầu tư, theo đúng nghĩa chúng ta sẽ giải thích, mua doanh nghiệp; còn nhà đầu cơ chỉ “chơi” thị trường mà thôi.

Nhà đầu tư cần học cách coi những biến động ngắn hạn về giá của cổ phiếu như những biến động ngẫu nhiên và tin rằng phần lớn chúng không đáng để quan tâm; khi đó, do chúng được coi là ngẫu nhiên nên chẳng phải cố gắng dự đoán chúng một cách có hệ thống làm gì. Đơn giản đây không phải trò chơi của chúng ta.

Tuy nhiên, về dài hạn, thị trường sẽ tự điều chỉnh và cuối cùng lại phản ánh tình hình kinh tế của doanh nghiệp trong giá cổ phiếu của nó. Nếu hiểu điều này, nhà đầu tư sẽ chỉ tập trung vào việc phân tích và lập luận thận trọng tình hình kinh doanh dài hạn – đó là điều chúng ta tin rằng cuối cùng sẽ đem lại kết quả trên mức trung bình.

Nguyên tắc nền tảng vĩ đại này xuất phát trực tiếp từ Ben Graham, người thầy, người sếp, người hùng của Buffett và thực tế là người đã phát minh ra việc phân tích chứng khoán. Được mệnh danh là Hiệu trưởng Phố Wall, Ben Graham là một nhà cách mạng, người tiên phong biến những gì được cho là “nghệ thuật đen tối” thành một nghề nghiệp thực sự. Buffett đã lĩnh hội các ý tưởng của Graham ngay từ lúc tiếp cận chúng – nhiều tới mức ông thậm chí còn đặt tên con trai mình, người sẽ trở thành Chủ tịch không điều hành của Công ty Berkshire Hathaway, là Howard Graham Buffett. Để nắm bắt được các nguyên tắc đầu tư của Buffett, những phần mà không hề thay đổi từ suốt những năm tháng của Công ty Hợp danh tới tận ngày nay, phải hiểu rõ được ý tưởng nền tảng và những ảnh hưởng của Graham đối với Buffett. Mọi chuyện bắt đầu như thế này:

Buffett tốt nghiệp Đại học Nebraska – Lincoln sớm hơn một năm vào năm 1950 khi ông mới 19 tuổi. Sau đó, ông nộp đơn xin học tại Trường Kinh doanh Harvard nhưng được đáp lại rằng sẽ có cơ hội đỗ cao hơn vào trường nếu nộp đơn lại vào mấy năm sau. Tuy nhiên, bị Trường Kinh doanh Harvard từ chối lại là một trong những điều may mắn nhất từng xảy đến với ông. Khi bắt đầu tìm kiếm các trường kinh doanh khác, Buffett tình cờ bắt gặp cuốn catalog của Trường Kinh doanh Columbia. Từ cuốn catalog đó, ông khám phá ra rằng tác giả của cuốn sách ông ưa thích, Nhà đầu tư thông minh, không chỉ còn sống mà còn đang giảng dạy ở ngôi trường này. Ngay lập tức, Buffett nộp đơn xin học. Nhiều tuần sau (ông nộp đơn vào tháng Tám), ông được nhận vào trường Columbia và chẳng bao lâu sau đó, ông trở thành sinh viên nổi bật nhất trong lớp học của Graham. Bạn chỉ có thể tưởng tượng cường độ truyền thụ tri thức giữa hai người này mà thôi. Graham xây dựng nền móng trí thức cho Buffett, còn Buffett, sinh viên duy nhất đạt điểm A+, góp nhặt mọi thứ thầy Graham truyền thụ.

Sau khi tốt nghiệp, Buffett rất muốn làm việc ở công ty đầu tư của Graham, nhưng, như ông thường đùa, ông bị khước từ vì bị “định giá quá cao” mặc dù ông đề nghị làm việc không công. Lý do thực sự ông không được làm việc tại đó có lẽ phần nhiều là do Graham-Newman là một trong số ít công ty đầu tư do người Do Thái sở hữu; Buffett có thể tìm được một công việc tốt ở nơi khác khi bị Graham khước từ, nhưng những người Do Thái có trình độ cao khác thì có thể không.

Quá thất vọng, ông trở về Omaha cùng cha mình điều hành hãng môi giới chứng khoán; tại đây, ông vẫn tiếp tục theo đuổi ý nghĩ làm việc chung với Graham. Ba năm liền đều đặn gửi thư và các ý tưởng đầu tư chứng khoán cuối cùng cũng có kết quả; người thầy đã động lòng và mời ông trở lại New York vào năm 1954. Buffett không có nhiều thời gian làm việc tại Graham-Newman; bởi chỉ một năm sau khi ông làm việc tại đây, Graham quyết định nghỉ hưu.

Một lần nữa, khi ở tuổi hai mươi lăm, Buffett trở lại Omaha; dù vậy, lần này ông không quay lại công việc môi giới chứng khoán cùng cha mình nữa. Lần này, bất chấp lời khuyên của Graham và cha mình, ông thành lập một thỏa thuận góp vốn đầu tư của riêng mình. Ông cấu trúc thỏa thuận này theo những gì Graham đã thiết lập và vận hành chủ yếu theo nguyên tắc của riêng mình. Graham và Buffett vẫn duy trì mối quan hệ gần gũi mãi tới khi Graham qua đời năm 1976.

Ngài Thị trường

Lời giải thích giá trị nhất của Graham về tính phi hiệu quả của thị trường ngắn hạn được đúc kết trong khái niệm của ông về “Ngài Thị trường”. Ý tưởng như sau: thị trường chứng khoán có thể được coi như một ông bạn tính khí thất thường, mắc chứng hưng-trầm cảm(11), luôn sẵn sàng mua hay bán cho bạn một nửa cổ phần trong công ty của mình mỗi ngày. Hành vi của Ngài ấy có thể tự do, vô lý và rất khó dự đoán. Đôi lúc, Ngài ấy thấy phấn khích và đánh giá cao triển vọng của công ty mình. Khi đó, Ngài ấy sẽ chào bán cổ phần của mình cho bạn ở mức giá cao nhất. Lúc khác, Ngài ấy thấy chán nản và chẳng buồn nghĩ về chính mình hay công ty nữa. Thế là Ngài ấy chào bán cùng cổ phần đó cho bạn ở mức giá hời, thấp hơn nhiều. Đôi lúc, tâm trạng của Ngài ấy lại bình bình. Mặc dù bạn chẳng bao giờ chắc chắn mình tìm thấy Ngài ấy lúc ở tâm trạng nào, một điều bạn có thể chắc là dù bạn có mua bán gì với Ngài ấy hôm nay, thì ngày mai, Ngài Thị trường cũng sẽ trở lại cùng các mức giá hoàn toàn mới.

Nhìn thị trường qua lăng kính từ câu chuyện ngụ ngôn của Graham sẽ bật mí tại sao giá thị trường tại bất kỳ ngày nào cũng sẽ không cho chúng ta hình dung về giá trị nội tại của chứng khoán. Chúng ta phải tìm ra con số đó một cách độc lập và chỉ hành động khi tâm trạng của Ngài Thị trường có lợi cho mình. Đó là điều mà Buffett đặc biệt nhấn mạnh trong các lá thư của mình khi giảng dạy, “việc luôn có một cái giá niêm yết trên thị trường không bao giờ được phép trở thành một gánh nặng mà theo đó những sai lầm định kỳ của nó sẽ định hình nhận định của mọi người.” Nếu dựa vào giá thị trường để định giá một doanh nghiệp, bạn thường dễ bỏ lỡ cơ hội mua vào lúc Ngài Thị trường thấy chán nán và bán ra lúc Ngài ấy đang phấn khích. Bạn không thể để thị trường suy nghĩ thay cho bạn. Nhà đầu tư biết họ phải tự làm công việc của mình.

Sở hữu một cổ phiếu là sở hữu cả một doanh nghiệp

Tất nhiên, “công việc” ở đây là thẩm định giá trị doanh nghiệp. Trong khi giá trong ngắn hạn phụ thuộc vào tâm trạng của Ngài Thị trường, thì về dài hạn, giá cổ phiếu sẽ bám sát giá trị nội tại của doanh nghiệp. Hay như Graham nói: “Trong ngắn hạn, thị trường giống như một chiếc máy bầu cử, nhưng trong dài hạn, nó giống một chiếc cân hơn.” Điều này là đúng bởi cổ phiếu, theo định nghĩa, là giấy xác nhận phần sở hữu tính trên toàn bộ công ty. Nếu chúng ta có thể định giá được doanh nghiệp đó, thì chúng ta cũng có thể định giá được cổ phiếu của họ.

Về mặt toán học, chắc chắn cổ phần của công ty, khi tổng hợp lại và trong suốt vòng đời hoạt động của nó, phải tạo ra mức lợi suất phù hợp tuyệt đối với kết quả kinh doanh của công ty đó. Đúng, một số cổ đông sẽ làm giỏi hơn nhiều người khác trong thời gian ở giữa tùy thuộc vào thời điểm mua và bán, nhưng tổng hợp lại và cuối cùng, kết quả của những nhà đầu tư giỏi hơn nhờ hiểu biết hay may mắn này sẽ khớp đến từng đồng với số lỗ mà những nhà đầu tư kém hơn do quá ngây thơ hay thiếu may mắn phải chịu. Do đó, những nhà đầu tư mà có thể dự đoán lợi nhuận trong dài hạn của một doanh nghiệp bằng phân tích hợp lý sẽ có khả năng nhận được cùng mức lợi nhuận dài hạn đó bằng việc sở hữu cổ phần của công ty, với điều kiện họ cần cẩn trọng không trả giá quá cao.

Đó là lý do tại sao nhà đầu tư nên đầu tư trong dài hạn. Qua lời dạy của Buffett, chúng ta học được cách tập trung vào doanh nghiệp, chứ không phải vào việc chọn thời điểm đầu tư trong ngắn hạn sao cho những khoản đầu tư có vẻ như sẽ đền đáp xứng đáng. Như Buffett từng viết, “Diễn biến của thị trường chứng khoán sẽ quyết định, phần lớn, khi nào chúng ta sẽ đúng, nhưng tính chính xác trong phân tích công ty của chúng ta mới phần nhiều quyết định liệu chúng ta có đúng thật không. Nói cách khác, chúng ta có xu hướng tập trung vào điều gì sẽ xảy ra, chứ không phải khi nào nó xảy ra.”

Ý tưởng này được thống nhất xuyên suốt các bức thư, vì vậy tôi sẽ nhấn mạnh một lần nữa ở đây: Cổ phiếu không chỉ là mấy tờ giấy được mua đi, bán lại, chúng là giấy xác nhận quyền sở hữu đối với một doanh nghiệp, và phần lớn cổ phiếu đều có thể phân tích và thẩm định được. Nếu giá thị trường của doanh nghiệp (cổ phiếu) thấp hơn giá trị nội tại trong bất kỳ khoảng thời gian dài nào, thì các tác nhân thị trường cuối cùng cũng sẽ hành động để điều chỉnh lại việc định giá thấp đó bởi về dài hạn, thị trường là hiệu quả.

“Khi nào” không phải là câu hỏi cần quan tâm bởi nó phụ thuộc vào “Ngài Thị trường” không mấy tin cậy. Vào thời điểm mua, thật khó để biết cái gì sẽ khiến Ngài ấy nhận ra giá trị mà bạn nhìn thấy rõ ràng ở đó. Tuy nhiên, các công ty thường mua lại các cổ phiếu của mình khi thấy chúng quá rẻ. Trong khi các công ty lớn hơn và các tổ chức góp vốn tư nhân(12) thì thường tìm cách thôn tính các công ty đang được định giá thấp. Khi nhận thức được tiềm năng của những điều này, những người tham gia thị trường thường săn lùng và mua lại các cổ phiếu giá rẻ, nhờ đó giúp loại bỏ việc định giá thấp. Buffett luôn dạy các nhà đầu tư phải tin rằng thị trường rồi sẽ tự điều chỉnh; ông hướng chúng ta tập trung vào việc tìm đúng doanh nghiệp có mức giá phù hợp, và bỏ qua hầu hết việc tính toán thời điểm mua hay thời điểm khoản đầu tư sinh lợi.

Phán đoán thị trường

Một bài học khác Buffett nhấn mạnh là tính khí thất thường của thị trường có thể mang tính ngẫu nhiên, khiến chúng (theo định nghĩa) thường không thể đoán trước. Chỉ đơn giản là quá khó để biết được điều gì sẽ xảy ra trong ngắn hạn, vì thế những quan điểm của ông về các biến số vĩ mô (như cổ phiếu, tỷ giá, ngoại tệ, hàng hóa hay GDP) chẳng tác động gì tới quyết định đầu tư của ông. Trong các bức thư, ông cũng phê phán những người đưa ra các quyết định mua bán cổ phiếu dựa vào các dự đoán trong ngắn hạn. Ông thích trích dẫn câu nói của Graham: “Đầu cơ không phải là phạm pháp, phi đạo đức nhưng cũng chẳng béo bở gì (về mặt tài chính).”

Tới tận bây giờ, Buffett vẫn luôn trung thành với ý tưởng này. Có quá nhiều biến số phải xem xét. Tuy nhiên, nhiều chuyên gia Phố Wall vẫn tiếp tục thực hiện các dự đoán kiểu này. Bạn chỉ cần bật ti-vi lên sẽ thấy những chuyên gia thị trường này, tất cả đều răm rắp nghe theo lời khuyên đáng báng bổ của Ngài Keynes “vĩ đại”: “Nếu không thể dự đoán tốt, hãy dự đoán thường xuyên.”

Là nhà đầu tư, chúng ta hiểu rằng câu trả lời đúng cho câu hỏi cổ phiếu, trái phiếu, lãi suất, hàng hóa, vv… sẽ như thế nào trong ngày tới, tháng tới, quý tới, năm tới hay thậm chí nhiều năm tới là “Tôi chịu”. Thông qua những hiểu biết sâu sắc của Buffett, chúng ta sẽ học được cách để không trở thành nạn nhân của những ca từ quyến rũ trong các quan điểm “chuyên gia” này và làm loạn danh mục đầu tư của mình, nhảy hết từ dự đoán này sang dự đoán khác và rồi để cho chút lợi nhuận đó bị xâu xé bởi thuế, tiền hoa hồng môi giới và cơ hội ngẫu nhiên. Theo Buffett, các dự đoán thường nói bạn biết nhiều hơn về người dự đoán thay vì về tương lai.

Một cách tự nhiên, lời khuyên tiếp theo sẽ là: Hãy cho phép mình nâng niu lối tư duy “Tôi chịu”. Nó sẽ giúp bạn tránh lãng phí thời gian và công sức quý báu của mình, đồng thời cho phép bạn tập trung vào việc suy nghĩ từ góc nhìn của người chủ sở hữu hay chủ sở hữu tương lai của toàn bộ doanh nghiệp mà bạn sẽ hiểu và thấy rất cuốn hút. Có ai định bán một trang trại chỉ vì nghĩ rằng chắc chắn ít nhất có 65% khả năng là Cục Dự trữ Liên bang (Fed) sẽ tăng lãi suất trong năm tới không?

Hơn nữa, hãy luôn hoài nghi bất kỳ ai cho rằng họ có thể nhìn rõ tương lai. Một lần nữa, chúng ta lại được nhắc nhở rằng bạn thực sự không thể để người khác tư duy thay bạn – bạn phải tự mình làm điều này. Những cố vấn mà bạn trả tiền, dù có sẵn lòng hay không, sẽ thường chỉ dẫn bạn theo hướng có lợi cho chính họ. Bản chất con người là vậy. Thành công không tưởng của Buffett trong những năm tháng của Công ty Hợp danh và sau này đều xuất phát từ việc chẳng bao giờ giả bộ biết những thứ không thể biết hay chưa được biết. Lời dạy của ông khuyến khích các nhà đầu tư luôn giữ thái độ bất khả tri(13) tương tự và tự mình suy nghĩ.

Bước lùi có thể dự đoán

Thời điểm một đợt giảm giá lớn trên thị trường xảy ra cũng nằm trong danh sách những điều không thể biết trước. Đây cũng là một nguyên tắc định hướng chủ chốt khác mà Buffett đã đúc kết từ Graham và Ngài Thị trường. Lúc này hay lúc khác, Ngài Thị trường rồi cũng sẽ phải rơi vào khoảnh khắc tâm trạng khổ sở – mà chúng ta hầu như chẳng thể làm gì để tránh bị rơi vào những điểm lún này. Buffett nhắc nhở các nhà đầu tư rằng trong những thời điểm như vậy, ngay cả một danh mục đầu tư với những cổ phiếu siêu rẻ cũng sẽ đi xuống cùng với thị trường. Ông nhấn mạnh đây là phần không thể tránh khỏi khi sở hữu cổ phiếu và nếu việc giá trị danh mục cổ phiếu sẽ giảm tới 50% làm bạn đau khổ thì bạn cần phải giảm sự tiếp xúc của mình với thị trường.

Tin tốt là đợt giảm giá thị trường lớn thi thoảng xảy ra này không có mấy tác động tới các nhà đầu tư dài hạn. Chuẩn bị tinh thần để thờ ơ trước đợt suy thoái tiếp theo là một yếu tố quan trọng trong phương pháp Buffett đưa ra. Mặc dù chẳng ai biết được thị trường sẽ như thế nào trong những năm tới, nhưng chúng ta chắc chắn sẽ có ít nhất một vài đợt giảm giá từ 20% tới 30% trong một vài thập kỷ tới. Khi nào những điều này xảy ra cũng không quan trọng lắm. Điều quan trọng là nơi bạn bắt đầu và nơi bạn kết thúc – bạn có thể dao động giữa những năm tháng lên xuống nhưng kết quả cuối cùng bạn nhận được cũng vẫn thế thôi. Vì xu hướng chung là đi lên, nên miễn là đợt giảm giá nghiêm trọng 25-40% không khiến bạn phải bán tháo cổ phiếu của mình ở mức giá thấp, thì bạn sẽ hưởng lợi tương đối lớn từ cổ phiếu trong dài hạn. Bạn cứ để thị trường lên xuống thoải mái đi, bởi điều đó là không thể tránh khỏi.

Thật không may, những ai chưa có lối tư duy này thường trở thành nạn nhân cho các cảm xúc của chính mình và sợ hãi bán hết đi ngay khi thị trường vừa đi xuống. Theo một nghiên cứu do Fidelity tiến hành, những nhà đầu tư tốt nhất là những người, theo nghĩa đen, quên hẳn các danh mục đầu tư của mình. Trong khi phần lớn các nhà đầu tư ồ ạt bán đi khi thị trường đáng lo hay thậm chí ảm đạm, thì những ai bỏ qua việc bán tháo(14) trên thị trường (hay còn quên hẳn việc họ đang đầu tư) lại có thành tích tốt hơn hẳn. Đây là một ví dụ tuyệt vời: Để trở thành một nhà đầu tư thành công, bạn cần phải tách biệt phản ứng cảm xúc đối với việc thị trường lao dốc khỏi khả năng nhận thức rằng bạn là một nhà thẩm định giá trị doanh nghiệp dài hạn có lý trí. Bạn không bao giờ được để việc niêm yết giá biến từ một tài sản thành một gánh nặng.

Graham đã mô tả điều này trong cuốn Nhà đầu tư thông minh:

Nhà đầu tư thực sự hầu như không bị buộc phải bán cổ phần của mình, mà anh ta luôn được quyền tự do bỏ qua mức giá đang được niêm yết ở thời điểm hiện tại. Anh ta cần chú ý tới nó, hành động theo nó chỉ khi nó phù hợp với các tiêu chuẩn của anh ta, và không hơn. Vì vậy, nhà đầu tư nào để bản thân mình lung lay hay lo lắng quá mức trước những mức giảm giá vô lý của thị trường sẽ chỉ biến lợi thế cơ bản của mình thành bất lợi cơ bản mà thôi. Sẽ tốt hơn nhiều nếu cổ phiếu của anh ta hoàn toàn không được niêm yết giá trên thị trường, bởi anh ta có thể thoát khỏi những nỗi đau tinh thần do các sai lầm trong phán xét của người khác gây ra.

Thư gửi thành viên góp vốn: Đầu cơ, phán đoán thị trường và bước lùi

NGÀY 18 THÁNG 1 NĂM 1965

. . . triết lý đầu tư của tôi được xây dựng trên lý thuyết là lời tiên tri tiết lộ nhiều về nhược điểm của nhà tiên tri hơn là về tương lai.

NGÀY 12 THÁNG 7 NĂM 1966

Việc của tôi không phải là dự đoán về thị trường cổ phiếu hay biến động kinh doanh. Nếu mọi người nghĩ tôi có thể làm điều này, hay nghĩ nó quan trọng với chương trình đầu tư, thì đừng nên tham gia thỏa thuận góp vốn làm gì.

Tất nhiên, quy tắc này có thể bị chỉ trích là mờ nhạt, phức tạp, tối nghĩa, mơ hồ, v.v. Nhưng tôi nghĩ đại đa số các thành viên góp vốn của chúng ta đều hiểu rõ điều này. Chúng ta không mua và bán cổ phiếu dựa trên việc người khác nghĩ thị trường sẽ ra sao (tôi chưa từng biết) mà dựa vào việc chúng ta nghĩ công ty sẽ ra sao. Diễn biến thị trường chứng khoán sẽ quyết định, phần lớn, khi nào chúng ta sẽ đúng, nhưng tính chính xác trong phân tích công ty của chúng ta mới phần nhiều quyết định liệu chúng ta có đúng thật không. Nói cách khác, chúng ta có xu hướng tập trung vào điều gì sẽ xảy ra, chứ không phải khi nào nó xảy ra.

Trong hoạt động kinh doanh cửa hàng bách hóa của chúng ta, tôi có thể đảm bảo khá chắc chắn rằng tháng Mười hai sẽ tốt hơn tháng Bảy. (Hãy nhớ tôi đã thông thạo thị trường bán lẻ như thế nào.) Điều thực sự quan trọng là liệu tháng Mười hai này có tốt hơn tháng Mười hai năm trước với một tỷ lệ cao hơn đối thủ của chúng ta hay không và chúng ta sẽ làm những

gì để chuẩn bị cho các tháng Mười hai của những năm tiếp theo. Tuy nhiên, trong thỏa thuận góp vốn của chúng ta, tôi không chỉ không thể nói liệu tháng Mười hai có tốt hơn tháng Bảy hay không, mà còn thậm chí không thể nói tháng Mười hai sẽ không thua lỗ nhiều. Đôi lúc nó sẽ như vậy. Các khoản đầu tư của chúng ta đâu biết rằng trái đất phải mất 365 ngày để hoàn thành một vòng quay quanh mặt trời. Tệ hơn nữa, chúng còn chẳng biết rằng định hướng thiên văn của mọi người yêu cầu tôi phải báo cáo cho mọi người ngay khi kết thúc mỗi vòng quỹ đạo (của trái đất – không phải của chúng ta). Vì vậy, chúng ta cần sử dụng tiêu chuẩn thay vì lịch biểu để đo lường sự tiến bộ của chúng ta. Và rõ ràng, tiêu chuẩn này là tình hình chung về cổ phiếu được đo lường bằng chỉ số Dow(15). Chúng ta có một cảm giác mạnh mẽ là đối thủ này sẽ làm khá tốt trong nhiều năm (Giáng sinh sẽ tới dù mới chỉ đang là tháng Bảy) và nếu muốn hạ gục đối thủ này, chúng ta phải làm gì đó xuất sắc hơn “khá tốt”. Giống như nhà bán lẻ sẽ thường so sánh lợi nhuận bán hàng và biên lợi nhuận(16) của mình với Sears – năm nào cũng đánh bại họ và lúc đó mọi người sẽ thấy vầng dương.

Tôi “hồi sinh” mục “phán đoán thị trường” này chỉ vì sau khi chỉ số Dow giảm từ lúc đỉnh điểm 995 điểm vào tháng Hai xuống còn khoảng 865 điểm vào tháng Năm, tôi đã nhận được vài cuộc gọi từ nhiều thành viên góp vốn nói rằng họ nghĩ cổ phiếu sẽ còn xuống nữa. Điều này luôn khiến tâm trí tôi đặt ra hai câu hỏi: (1) nếu vào tháng Hai, họ biết rằng chỉ số Dow sẽ giảm xuống còn 865 điểm vào tháng Năm, sao lúc đó họ lại không cho tôi biết; và, (2) nếu họ không biết điều gì sẽ xảy ra trong ba tháng kế tiếp từ tháng Hai, làm thế nào họ lại biết vào tháng Năm? Sau mỗi đợt giảm cả trăm điểm, luôn có một vài giọng nói bảo rằng chúng ta nên bán và đợi cho tới lúc tương lai rõ ràng hơn. Để tôi nhắc lại hai điểm này: (1) tương lai chẳng khi nào rõ ràng với tôi cả (gọi cho tôi khi vài tháng tới rõ ràng với mọi người – hay vài giờ tới thôi cũng được); và, (2) dường như chẳng có ai từng gọi cho tôi sau khi thị trường lên cả trăm điểm để nhắc tôi rằng mọi thứ thật không rõ ràng, mặc dù khi nhìn lại, tầm nhìn vào tháng Hai thật không rõ ràng cho lắm.

Nếu chúng ta bắt đầu quyết định việc có hay không tham gia vào doanh nghiệp mà chúng ta nên theo đuổi lâu dài dựa trên các dự đoán hay cảm xúc, chúng ta sẽ gặp rắc rối. Chúng ta sẽ không bán phần vốn của mình trong doanh nghiệp (cổ phiếu) khi chúng đang có giá rất hấp dẫn chỉ bởi một số nhà chiêm tinh nghĩ rằng giá có thể xuống thấp hơn, mặc dù đôi lúc các dự đoán như vậy rõ rằng là đúng. Tương tự như vậy, chúng ta sẽ không mua các cổ phiếu đã được định giá đúng bởi “các chuyên gia” nghĩ giá sẽ còn cao hơn nữa. Có ai nghĩ sẽ bán hay mua một một doanh nghiệp tư nhân dựa vào phán đoán của ai đó về thị trường chứng khoán không? Việc luôn có một cái giá niêm yết cho phần vốn của bạn trong doanh nghiệp (cổ phiếu) lúc nào cũng nên được coi là một tài sản để sử dụng nếu muốn. Nếu nó trở nên đủ điên rồ, dù là theo bất kỳ hướng nào, thì bạn nên tận dụng điều đó. Việc luôn có một cái giá niêm yết trên thị trường không bao giờ được phép trở thành một gánh nặng mà theo đó những sai lầm định kỳ của nó sẽ định hình nhận định của mọi người. Một bản diễn giải tuyệt vời của ý tưởng này sẽ có trong chương Hai” (Nhà đầu tư và biến động thị trường chứng khoán) cuốn Nhà đầu tư thông minh của Benjamin Graham. Theo tôi, chương này có tầm quan trọng đối với đầu tư hơn bất kỳ thứ gì khác từng được viết ra.

NGÀY 24 THÁNG 1 NĂM 1968

Thầy của tôi, Ben Graham, từng nói thế này, “Đầu cơ có thể không phải là phạm pháp, phi đạo đức nhưng cũng chẳng béo bở gì (về mặt tài chính).” Trong năm vừa qua, người ta có thể trở nên béo tốt (về mặt tài chính) bằng việc ăn đều đặn những chiếc kẹo đầu cơ ngọt ngào. Chúng ta tiếp tục ăn bột yến mạch, nhưng nếu chẳng may việc khó tiêu xảy ra, đừng mơ tưởng chúng ta sẽ không thấy khó chịu.

NGÀY 24 THÁNG 1 NĂM 1962

Tôi nghĩ mọi người có thể khá chắc chắn rằng trong mười năm tới, sẽ có vài năm thị trường chung tăng từ 20% tới 25%, vài năm thị trường giảm cùng mức đó còn lại phần lớn sẽ ở khoảng giữa. Tôi chẳng biết khi nào chúng sẽ xảy ra, và tôi nghĩ nó cũng chẳng có gì quan trọng với nhà đầu tư dài hạn.

NGÀY 18 THÁNG 1 NĂM 1965

Nếu việc cổ phiếu mọi người nắm giữ giảm 20 hoặc 30% sẽ gây ra những khốn khó về tình cảm hay tài chính, thì đơn giản là mọi người nên tránh đầu tư vào cổ phiếu phổ thông(17) đi. Nói văn hoa theo lời của cựu Tổng thống Harry Truman thì “Nếu không chịu được cái nóng, đừng bén mảng tới nhà bếp nữa.” Tất nhiên, sẽ tốt hơn nếu bạn xem xét vấn đề trước khi bước vào “nhà bếp.”

Tóm lược

Qua bình luận của Buffett và chuyện ngụ ngôn về Ngài Thị trưởng của Ben Graham, chúng ta có thể lĩnh hội các nguyên tắc này và tích hợp chúng vào tư duy nền tảng của chúng ta về cách thị trường hoạt động và cách chúng ta nên hành xử trong đó. Khi nghĩ bản thân là nhà đầu tư, chúng ta nên hiểu rằng các biến động ngắn hạn trong giá cổ phiếu thường được điều khiển bởi các biến động của tâm lý thị trường, nhưng qua nhiều năm, kết quả đầu tư sẽ được quyết định bởi các kết quả kinh doanh nội tại của doanh nghiệp chúng ta sở hữu và mức giá chúng ta bỏ ra. Các đợt suy thoái thị trường là không thể tránh khỏi, và do chúng ta không thể dự đoán thời điểm chúng xuất hiện, hãy cứ coi đó là phí gia nhập khi quyết định trở thành nhà đầu tư.

Các đợt suy thoái này sẽ không khiến chúng ta phiền muộn bởi chúng ta đều hiểu rằng việc luôn có một cái giá niêm yết trên thị trường là một lợi thế để tận dụng, cho phép chúng ta trở thành người mua vào tại thời điểm người khác đang sợ hãi. Nó giúp chúng ta chuẩn bị sẵn tâm lý dũng cảm chịu đựng những thời khắc suy thoái của thị trường để không bán tháo cố phiếu của mình ở mức giá thấp.

Ngay cả những nhà đầu tư mà đang phải chắt bóp dành dụm và kiên định theo đuổi việc đầu tư chênh lệch trong thị trường rộng lớn này chứ không bị cám dỗ vào việc lựa chọn cổ phiếu hay định giá doanh nghiệp cũng sẽ làm tốt hơn mức trung bình rất nhiều nếu họ sở hữu sức chịu đựng cảm xúc ngoan cường để tuân theo các nguyên tắc này. Trong thực tế, các nhà đầu tư có thể bám theo các ý tưởng cốt lõi này trong suốt thời gian đầu tư của mình sẽ có một thời gian khó khăn không được sung túc cho lắm, phần nhiều bởi sức mạnh của lãi kép, đây sẽ là chủ đề của chương tiếp theo.