Mô hình biểu đồ Pipe Top

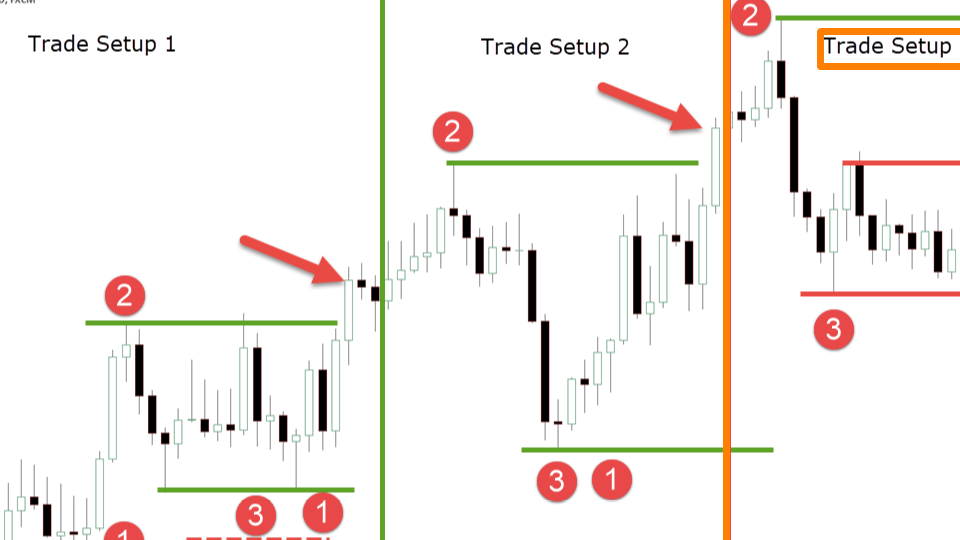

Pipe Top xuất hiện sau một xu hướng tăng ngắn hạn và bao gồm (trên biểu đồ tuần) hai thanh mũi nhọn giật giá (spike) cao hơn bình thường với giá cao gần bằng nhau. Tín hiệu bán được kích hoạt lhi giá đóng dưới đáy thấp nhất của hai thanh mũi nhọn.

Mô hình biểu đồ Pipe Bottom

Ngược lại thì Pipe Bottom xuất hiện sau một xu hướng giảm ngắn hạn và bao gồm hai thanh mũi nhọn giật giá thấp hơn mức giá trung bình trong tuần với mức giá thấp gần ngang nhau. Chú ý rằng Bulkowski (2005) nhận thấy ống được tạo bởi hai thanh giá có trung bình là 66% nằm cùng một vùng giá và không cần thiết phải có hai đáy ở cùng mức giá. Tín hiệu bán được kích hoạt khi giá đóng của phía trên đỉnh cao nhất của mô hình. Kirkpatrick & Dahlquist (2010) chỉ ra rằng Pipe Top và Pipe Bottom nên tách biệt hơn so với xu hướng trước đó, điều này có nghĩa là đối với Pipe Top, những thanh giá trước và sau mô hình Pipe Top phải có đỉnh giá nằm trong vùng đáy của những thanh giá tạo thành mô hình; ngược lại, những thanh giá trước và sau của mô hình Pipe Bottom phải có đáy cao hơn những thanh giá tạo thành mô hình.

Mức phá vỡ trung bình tối đa theo hướng giảm – Mô hình Pipe Top

Theo Bulkowski (2005), mức trung bình giảm giá sau khi một tín hiệu bán được kích hoạt của mô hình Pipe Top trước khi có một đợt hồi khoảng 20% là giảm khoảng 20%.

Mức phá vỡ trung bình tối đa theo hướng tăng – Mô hình Pipe Bottom

Mức tăng trung bình sau một tín hiệu mua được kích hoạt của mô hình Pipe Bottom là 45%. Trên thực tế, Bulkowski xếp mô hình Pipe Bottom vào hạng thứ hai trong số các mô hình đạt được hiệu suất cao nhất và mô hình Pipe Top thì hạng thứ tư trong tổng số 23 mô hình.

Cách tính mục tiêu giá của mô Pipe

Mục tiêu giá của mô hình Pipe Top và Pipe Bottom được tính bằng công thức sau:

- Mô hình Pipe tại đáy phá vỡ lên trên:

Đỉnh cao nhất trong số 2 đỉnh + ((Đỉnh cao nhất trong số 2 đỉnh – Đáy thấp nhất trong số 2 đáy)x 83%)

- Mô hình Pipe tại đỉnh phá vỡ xuống dưới:

Đáy thấp nhất trong số 2 đáy – ((Đỉnh cao nhất trong số 2 đỉnh – Đáy thấp nhất trong số 2 đáy)x 70%)

Những đặc điểm quan trọng giúp tăng hiệu quả của mô hình Pipe

Đặc điểm đó làm tăng hiệu quả của mô hình ống:

- Những thanh giá càng dài tạo mô hình thì càng hiệu quả.

- Mô hình Pipe Top tốt nhất xuất hiện ở đỉnh của quá trình hồi giá trong xu hướng giảm; nhưng hãy tránh những mô hình xuất hiện sau một xu hướng giảm dài.

- Mô hình Pipe Bottom tốt nhất xuất hiện ở đáy của một xu hướng giảm kéo dài (dài hơn 6 tháng).

- Mô hình với phần bên trái thấp hơn bên phải sẽ có hiệu suất tốt nhất (ví dụ: với mô hình tại đỉnh thì đỉnh của thanh giá thứ nhất thấp hơn đỉnh của thanh giá thứ hai. Với mô hình tại đáy thì đáy của thanh giá thứ nhất cao hơn đáy của thanh giá thứ hai).

- Pipe Top xuất hiện trong vùng giá một phần ba thấp nhất của 52 tuần gần nhất thì tốt nhất.

- Pipe Bottom xuất hiện trong vùng giá một phần ba cao nhất của 52 tuần gần nhất thì tốt nhất.

Biểu đồ minh họa cho mô hình Pipe Top

Biểu đồ trên của 20+ Year Treasury Bond ETF (TLT) cho thấy một sự hình thành mô hình Pipe Top. Theo cách điển hình của mô hình này, ngày đầu tiên bắt đầu ở đáy của thanh giá và đóng tại gần đỉnh. Ngày thứ hai là một sự đảo chiều, mở ở gần đỉnh và đóng ở gần đáy. Khi giá đóng phía dưới đáy của sự hình thành Pipe Top, một tín hiệu bán được kích hoạt.

Biểu đồ minh họa cho mô hình Pipe Bottom

Biểu đồ tuần của S&P 500 ETF (SPY) cho thấy một mô hình Pipe Bottom. Chú ý rằng Pipe Bottom có nhiều đặc tính mà Bulkowski (2005) cho rằng là rất hoàn hảo: Pipe Bottom xuất hiện sau một xu hướng giảm dài (518 ngày từ đỉnh cao nhất đến Pipe Bottom); thanh giá tạo mô hình lớn hơn độ lớn trung bình của các thanh giá; phần bên trái thấp hơn phần bên phải; thanh giá trước và sau mô hình đều nằm trên vùng đỉnh của mô hình, làm cho mô hình Pipe Bottom hiện ra rõ ràng trên biểu đồ. Khi giá trên biểu đồ tuần vượt qua và đóng lại phía trên của mô hình thì một tín hiệu mua được kích hoạt.