Thị Trường ngoại hối – Ed Ponsi – CHƯƠNG XII: CÁC MÔ HÌNH CỜ VÀ ĐUÔI NHEO

Hãy tưởng tượng bạn phải leo mười nhánh cầu thang càng nhanh càng tốt. Bạn sẽ leo nhanh 5 nhánh đầu tiên, và dừng lại để thở. Sau thời điểm nghỉ ngơi ngắn này, bạn lại dồn sức để leo tiếp năm nhánh còn lại để lên tầng 10.

Phải chăng chúng ta đang chuẩn bị cho Olympic hay cho cuộc thi ba môn phối hợp? Không, loại hành vi này thực ra có liên quan đến hiện tượng kinh doanh. Không có gì lạ đối với tỷ giá của một cặp ngoại tệ trong khi đang tăng cao thì dừng lại, để rồi tiếp tục tăng lên cao hơn. Tương tự như thế, chúng ta thường thấy việc giá đang giảm nhanh thì ngừng lại, để rồi sau đó tiếp tục giảm.

Thời gian “nghỉ ngơi” này của giá được gọi là thời gian củng cố. Chúng ta nói rằng một cặp ngoại tệ (hoặc một loại chứng khoán hay một thứ hàng hóa nào đó) củng cố mức tăng (hoặc mức giảm) trước khi tiếp tục đi theo xu thế. Một sự củng cố báo hiệu rằng tỷ giá sẽ tiếp tục hướng đi trước đó của nó được gọi là một mô hình tiếp tục.

Mô hình cờ và cờ đuôi nheo là các mô hình tiếp tục trong ngắn hạn. Sau khi một trong hai mô hình này được hình thành, tỷ giá có xu thế chuyển động tiếp theo hướng cũ trước khi đi vào thời gian củng cố. chúng ta thường gặp những mô hình này trên các biểu đồ giá ngắn hạn hoặc trên các biểu đồ giá trong ngày.

Trong thường hợp một mô hình cờ hoặc mô hình cờ đuôi nheo, chuyển động ban đầu của giá thường là một cú giật giá mạnh, bất ngờ và dứt khoát. Không quan trọng đó là cú giật giá giảm hay là tăng, vấn đề là tốc độ của cú giật. Chuyển động mạnh ban đầu này tạo nên một, hoặc một loạt cây nến giá dài trên biểu đồ giá ngắn hạn, và chúng được gọi là cán cờ. Nếu chuyển động giá ban đầu không bất ngờ và mạnh mẽ, thì chúng ta cần xem lại tính xác thực của mô hình cờ hoặc cờ đuôi nheo. Sự giao động giá mạnh và nhanh, bất kể là giao động giảm hay tăng, là yếu tố hình thành mô hình cờ hoặc cờ đuôi nheo.

CỜ ĐUÔI NHEO

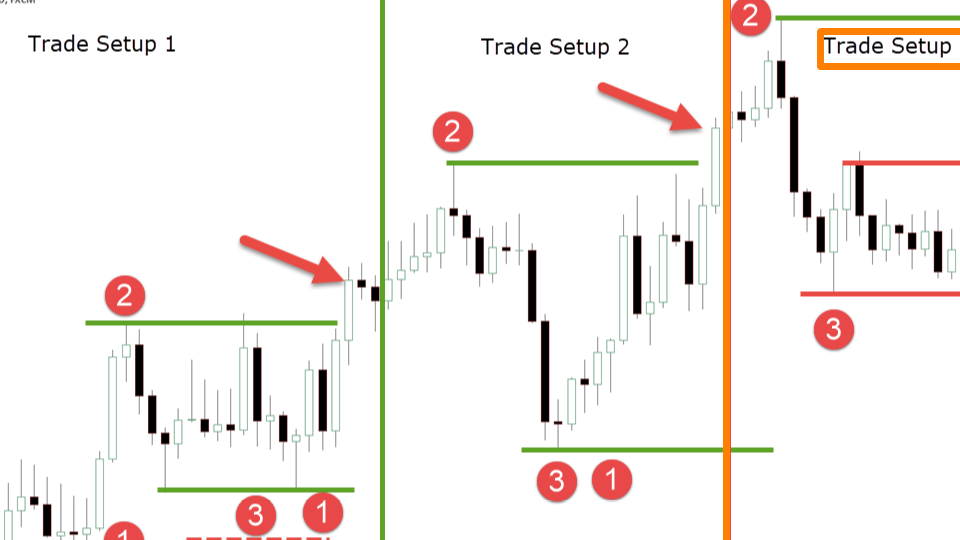

Biểu đồ 12.1 cho thấy một ví dụ của mô hình cờ đuôi nheo trong chuyển động giá của cặp EUR/USD. Một cú giật giá tăng mạnh tạo nên cán cờ, sau đó tỷ giá bắt đầu củng cố trong mô hình một tam giác cân. Đây là thời kỳ dưỡng sức cho một sự bùng nổ giá tiềm năng. Nếu giá tăng vượt lên trên đỉnh cán cờ thì đó là dấu hiệu để chúng ta vào lệnh đánh lên. Bây giờ ta hãy xem xét các chi tiết cụ thể của mô hình này và một kỹ thuật giao dịch cho phép sử dụng mô hình này để vào lệnh giao dịch thành công.

Biểu đồ 12.1 Một mô hình cờ đuôi nheo hình thành ở cặp ngoại tệ EUR/USD

Các mô hình cờ đuôi nheo gồm có hai phần: Một cán cờ gần như thẳng đứng và một mô hình củng cố có dáng một tam giác. Mô hình củng cố này thường có hình tam giác cân. Tam giác cân cho ta biết rằng các nhà kinh doanh đang thỏa mãn với tỷ giá hiện tại. Tuy nhiên, mô hình cờ đuôi nheo là một mô hình tiếp tục, vì vậy điều này có nghĩa là bất cứ sự “hòa hoãn” nào giữa phe bò tót và phe gấu đều chỉ là tạm thời.

Bước đầu tiên trong giao dịch sử dụng mô hình cờ đuôi nheo là xem xét cán cờ (xem Biểu đồ 12.2). Trong trường hợp này, cán cờ là một cây nến giá duy nhất, có dộ chênh lệch giá từ gốc đến ngọn là 100 pip (gốc của cán cờ ở điểm giá 1,2727 và ngọn ở điểm giá 1,2827).

Biểu đồ 12.2 Cán cờ được xem xét để tính toán điểm vào lệnh và điểm dừng lỗ

Tiếp theo, do tỷ giá củng cố theo mô hình tam giác, chúng ta sẽ xác định điểm vào lệnh cho một giao dịch trong tương lai. Để làm điều này, chúng ta sẽ tính một con số tương ứng 10% giá trị giá ứng với chiều dài của cán cờ. Trong trường hợp đang xét, 10% này tương ứng với 10 pip.

Sau đó chúng ta sẽ đặt lệnh giao dịch phía trên điểm giá tại đỉnh cán cờ. Do điểm giá tại đỉnh cán cờ là 1,2827, chúng ta chỉ đơn giản cộng thêm 10% (trong trường hợp ta đang xét là 10 pip) vào giá tại đỉnh cán cờ; từ đó ta có điểm giá vào lệnh giao dịch là 1,2837 (xem Biểu đồ 12.3).

Tất nhiên, nếu chúng ta đã vào một lệnh giao dịch, chúng ta cần đặt thêm một lệnh dừng lỗ. Điểm dừng lỗ được tính toán bằng việc sử dụng một số pip bằng 25% giá trị giá ứng với chiều cao cán cờ. Do giá trị giá ứng với chiều cao của cán cờ là 100 pip, điểm dừng lỗ sẽ được đặt dưới điểm vào giá 25 pip (xem Biểu đồ 12.4). Đề nghị lưu ý là điểm dừng lỗ nằm dưới điểm vào lệnh 25 pip chứ không phải nằm dưới đỉnh cán cờ 25 pip. Do điểm vào lệnh của chúng ta là 1,2837, chúng ta sẽ trừ đi 25 pip và điểm dừng lỗ sẽ là 1,2837 – 25 = 1,2812.

Biểu đồ 12.3 Điểm vào lệnh được đặt ở phía trên cán cờ và lá cờ

Biểu đồ 12.4 Tính toán điểm dừng lỗ

Cuối cùng, chúng ta sẽ đặt lệnh thoát cho giao dịch này. Mục tiêu đầu tiên của chúng ta sẽ bằng với số pip rủi ro/lot mà chúng ta đã chấp nhận, đó là 25 pip/lot. Chúng ta có thể thoát ½ lệnh giao dịch. Như vậy, điểm thoát đầu tiên của chúng ta sẽ là 1,2862 (1,2837 + 25 = 1,2862).

QUẢN LÝ GIAO DỊCH

Mục tiêu thứ hai sẽ tương đương với giá trị ứng với chiều dài của cán cờ. Do cán cờ trong ví dụ của chúng ta ứng với 100 pip, mục tiêu thứ hai của chúng ta sẽ là điểm giá nằm trên đỉnh cán cờ 100 pip. Như vậy, điểm thoát lệnh thứ hai của chúng ta sẽ là 1,2927, với mức lợi nhuận kỳ vọng là 90 pip. Điều quan trọng cần lưu ý là chúng ta cộng thêm 100 pip vào điểm giá đỉnh cán cờ (1,2827), chứ không phải vào điểm giá vào lệnh (1,2837) (xem Biểu đồ 12.5).

Biểu đồ 12.5 Tính toán điểm thoát, điểm vào lệnh và điểm thoát đều được khớp

Nếu tỷ giá chạm điểm thoát lệnh thứ nhất tại 1,2862, chúng ta sẽ dịch chuyển điểm dừng lỗ đến điểm vào lệnh tại 1,2837. Động thái này sẽ cho phép loại trừ mọi rủi ro còn lại cho lệnh giao dịch.

Trong ví dụ này, cặp ngoại tệ có một cú nhảy giá ban đầu rất mạnh, tạo nên một cán cờ. Sau đó, cặp này đi vào thời kỳ củng cố dưới dạng mô hìng cờ đuôi nheo, một dấu hiệu nói lên rằng các nhà kinh doanh đang tạm thời không có được sự quyết đoán, và hai phe bò tót/gấu đang tạm thời hòa hoãn. Bạn có thể nhận thấy một trong số các ngọn nến giá có một bấc phía trên vượt qua mép trên của lá cờ, tuy nhiên vẫn chưa đủ để chạm đến điểm vào lệnh tại 1,2837.

Sau đó hai cây nến giá, lức tăng quay trở lại mạnh hơn, và lần này lệnh giao dịch được khớp; để sau đó ít lâu lệnh thoát thứ nhất cũng được khớp tại 1,2862. Trước khi cây nến giá này hoàn thành, tỷ giá lên đến 1,2941, cao hơn khá xa điểm giá thoát lệnh thứ hai của chúng ta tại 1,2927.

TÁC ĐỘNG CỦA CÁC LOẠI TIN TỨC

Hãy lấy một ví dụ khác: Sauk hi Cục dự trữ Liên Bang Mỹ công bố một báo cáo “mềm mỏng” về chính sách tiền tệ (dẫn đến việc các nhà kinh doanh tin rằng Cục sẽ không nâng lãi suất tín dụng), đồng đô la Mỹ tụt mạnh so với phần lớn các đồng tiền chủ chốt khác, trong đó

có đồng bảng Anh. Kết quả là, cặp GBP/USD ngay tức khắc tăng vọt khoảng 200 pip, bắt đầu từ 1,8100 và lên đỉnh tại1,8300 (xem Biểu đồ 12.6).

Biểu đồ 12.6 Cặp GBP/USD tăng vọt 200 pip và hình thành mô hình cờ đuôi nheo.

Sự thay đổi tỷ giá đột ngột này kích thích những người bạn, những người tin rằng “cái gì có tăng lên thì rồi sẽ có giảm xuống”. Tất nhiên chúng ta biết rằng điều này không nhất thiết lúc nào cũng đúng. Khi người bán và người mua tạo nên một sự cân bằng tạm thời, mô hình cờ đuôi nheo xuất hiện.

Đầu óc của những nhà kinh doanh ngoại tệ ngay lập tức tính được rằng, do cán cờ dài đến 200 pip, điểm vào lệnh sẽ nằm trên điểm giá tại đỉnh cán cờ với một số pip bằng 10% của 200 pip. Do đó, điểm vào lệnh sẽ là 20 pip trên đỉnh cán cờ, tức tại điểm giá 1,8320 (xem Biểu đồ 12.7). Đặt lệnh như vậy sẽ giúp ta tránh các bùng nổ giá giả thoát ra ngoài mô hình cờ đuôi nheo.

Biểu đồ 12.7 Lệnh tham gia thị trường được đặt phía trên cán cờ và lá cờ đuôi nheo

Tiếp đó, nhà kinh doanh sẽ tính rằng điểm dừng lỗ cần phải bằng 25% giá trị giá ứng với cán cờ. Con số 25% của 200 pip chính là 50 pip, và do đó, điểm đặt lênh dừng lỗ sẽ là 1,8270, tức là phía dưới điểm vào lệnh 50 pip (xem Biểu đồ 12.8). Nếu bùng nổ giá là giả và tỷ giá giảm trở lại thì chúng ta sẽ chịu một khoản lỗ.

Cuối cùng, tỷ giá xuyên phá ra ngoài mô hình cờ đuôi nheo. Lệnh dừng lỗ ban đầu của chúng ta sẽ có tỷ lệ thắng thua là 1:1 (xem Biểu đồ 12.9). Do điểm dừng lỗ ban đầu là bằng 50 pip (trên mỗi lot), mục tiêu lợi nhuận đầu tiên của chúng ta là 50 pip. Điểm đặt lệnh dừng lỗ ban đầu là 1,8370 (tức bằng 1,8320 + 50).

Biểu đồ 12.8 Đặt điểm dừng lỗ. Việc này phải thực hiện trước khi chính thức nhập lệnh

Biểu đồ 12.9 Mục tiêu đầu tiên là đặt tỷ lệ thắng-thua là 1:1

Khi mục tiêu lợi nhuận đầu tiên ở mức giá 1,8370 được khớp, chúng ta sẽ có được khoản lợi nhuận ban đầu là 50 pip. Chúng ta cũng dịch chuyển điểm dừng lỗ từ điểm ban đầu tại 1,8270 đến điểm vào lệnh tại 1,8320, là điểm cho phép ta loại trừ mọi rủi ro đối với phần lệnh giao dịch còn lại, đồng thời đưa đến cho ta khả năng nếu kịch bản xấu nhất xảy ra thì chúng ta vẫn có lợi nhuận chút ít (xem Biểu đồ 12.10).

Biểu đồ 12.10 điểm dừng lỗ được nâng lên, một phần lợi nhuận đã được thu hoạch

Bây giờ, khi ta đã chắc tay việc có được ít lợi nhuận và loại trừ mọi rủi ro còn lại, hãy tính chuyện đặt lệnh thoát thứ hai. Chúng ta biết rằng chiều dài của cán cờ ứng với 200 pip, và đỉnh của nó ở tại điểm giá 1,8300. Điều này có nghĩa là điểm thoát thứ hai của chúng ta sẽ được đặt tại điểm cao hơn đỉnh cán cờ 200 pip, tại điểm 1,8500 (xem Biểu đồ 12.11). Cần nhớ rằng chúng ta công thêm 200 pip vào đỉnh giá của cán cờ (1,8300), chứ không phải cộng vào điểm giá vào lệnh (1,8320).

Trong ví dụ này, tỷ giá đã vượt qua cả điểm thoát thứ hai của chúng ta trước khi giảm trở lại. Nhưng cho dù giá có không chạm điểm thoát thứ hai đi nữa, thì chúng ta cũng có được một phần lợi nhuận và loại bỏ mọi rủi ro qua việc dịch chuyển điểm dừng lỗ. Trường hợp xấu nhất vẫn là một phiên giao dịch có lợi nhuận, đấy chính là điều chúng ta cần.

Biểu đồ 12.11 Tỷ giá tăng cao qua điểm thoát lệnh thứ hai

MÔ HÌNH CỜ

Các mô hình cờ rất giống với mô hình cờ đuôi nheo trong việc bắt đầu bằng một cú giật giá mạnh (được gọi là cán cờ), tiếp theo là một khoảng thời gian củng cố. Cả hai mô hình đều là các mô hình tiếp tục xu hướng, có nghĩa là phần lớn đều có bùng nổ giá sau thời gian củng cố theo xu hướng giá trước khi hình thành mô hình.Sự khác nhau giữa mô hình cờ và cờ đuôi nheo là: Mô hình cờ đuôi nheo có hai đường cắt chéo vào nhau (như hình tam giác cân), trong khi mô hình cờ có hai đường song song chạy xiên từ cán cờ. Biểu đồ 12.12 cho thấy một mô hình cờ.

Có thể lý giải như sau: Ban đầu, có một cú giật giá mạnh, trong ví dụ của chúng ta đó là cú tăng đột biến giá. Điều này có nghĩa là phe bò tót đang rất hăng hái tham gia thị trường, vì họ liên tục đẩy giá lên một cách rất mạnh mẽ. Họ chú trọng đến số lượng mua mà không quan tâm đến giá.

Tiếp theo đó, phe gấu lại có cơ hội để chống trả lại. Chúng ta có thể thấy phe gấu chỉ có thể ép giá xuống với một mức rất khiêm tốn và chậm chạp. Thực tế là họ không mạnh mẽ như phe bò tót, vì vậy họ không tạo được áp lực bán mạnh lên cặp ngoại tệ. Rõ ràng phe bò tót chiếm thế thượng phong và định đoạt việc tỷ giá tiếp tục đi lên, trong khi phe gấu kém tự tin hơn trên thị trường.

Biểu đồ 12.12 Mô hình cờ gồm hai đường song song chạy xiên từ cán cờ

Kinh doanh theo mô hình cờ rất giống với phương thức kinh doanh theo mô hinh cờ đuôi nheo đã nói đến ở phần trước. Trước hết, chúng ta đo giá trị ứng với cán cờ, trong ví dụ cụ thể này nó là 150 pip, bắt đầu từ điểm giá 1,3100 và lên đỉnh tại điểm 1,3250 (xem Biểu đồ 12.13). Điểm vào lệnh giao dịch của chúng ta sẽ nằm phía trên cán cờ với một khoảng cách bằng 10% giá trị ứng với cán cờ. Do 10% của 150 pip là 15 pip, chúng ta sẽ đặt lệnh tại điển giá 1,3265, tức là trên đỉnh cán cờ 15 pip.

Tiếp theo, cần tính toán điểm dừng lỗ. Điểm dừng lỗ sẽ được đặt với giá trị bằng 25% giá trị ứng với cán cờ. Do giá trị ứng với cán cờ là 150 pip, 25% của 150 pip bằng 37,5 pip (chúng ta có thể làm tròn thành 38 pip), Điểm dừng lỗ sẽ là 1,3227 (1,3265 – 38 = 1,3227). Xem Biểu đồ 12.14. Cần lưu ý là điểm dừng lỗ nằm dưới điểm vào lệnh 38 pip chứ không phải nằm dưới đỉnh cán cờ 38 pip. Bằng việc sử dụng lệnh dừng lỗ, tài khoản của chúng ta sẽ được bảo vệ trong trường hợp giá xuyên phá giảm.

Sau một vài cây nến giá, lệnh thoát của chúng ta được khớp và cặp ngoại tệ tăng cao. Cũng như cách chúng ta đã làm với mô hình cờ đuôi nheo, lệnh thoát đầu tiên của chúng ta sẽ bằng với giá trị chúng ta dự kiến rủi ro cho mỗi lot. Do chúng ta đã tính mức rủi ro là 38 pip/lot, điểm thoát thứ nhất của chúng ta sẽ được dặt trên điểm vào lệnh là 38 pip. Hãy cộng 38 pip vào điểm vào lệnh 1,3265 và ta có điểm thoát thứ nhất tại 1,3303 (xem Biểu đồ 12.15).

Biểu đồ 12.13 Cán cờ được đo để tính toán điểm vào lệnh giao dịch

Biểu đồ 12.14 điểm dừng lỗ được tính toán theo cách tương tự như với mô hình Cờ đuôi nheo

Biểu đồ 12.15 Điểm thoát thứ nhất bằng với giá trị rủi ro tính cho mỗi lot

Khi lệnh thoát thứ nhất tại 1,3303 được khớp, chúng ta có được một phần lợi nhuận là 38 pip cho mỗi lot, và cùng lúc đó chúng ta dịch chuyển điểm dừng lỗ cho phần lệnh giao dịch còn lại lên để loại bỏ các rủi ro còn lại (xem Biểu đồ 12.16). Kịch bản xấu nhất của chúng ta bây giờ là 38 pip lợi nhuận của phần lệnh thứ nhất và hòa vốn với phần lệnh còn lại.

Đến đây, khi chúng ta đã chắc một phần lợi nhuận và loại bỏ mọi rủi ro, hãy nghĩ đến việc đặt lệnh thoát thứ hai. Chúng ta biết rằng cán cờ có chiều cao ứng với 150 pip, và đỉnh cán cờ nằm ở điểm giá 1,3250. Điều này có nghĩa là điểm thoát lệnh thứ hai sẽ được đặt ở phía trên điểm 1,3250 là 150 pip, tại điểm giá 1,3400 (xem Biểu đồ 12.17).

Chúng ta có thể thấy rằng trong trường hợp này, tỷ giá cặp EUR/USD dễ dàng chạm lệnh thoát thứ nhất, sau đó tăng từ từ để khớp lệnh thoát thứ hai. Việc kinh doanh theo phương pháp này một cách nhất quán sẽ giữ mọi rủi ro ở mức có thể kiểm soát và mức lỗ (nếu có) phù hợp; đồng thời tạo ra các phiên giao dịch nếu thành công thì sẽ là thành công lớn so với các phiên giao dịch chịu lỗ.

Biểu đồ 12.16 Lệnh thoát thứ nhất được khớp: một phần lợi nhuận được thu hoạch và điểm dừng lỗ được dịch chuyển lên

Biểu đồ 12.17 Tỷ giá chạm mức thoát lệnh thứ hai

CÁC LỆNH GIAO DỊCH LỌC NHIỄU THỊ TRƯỜNG

Tương tự như bất cứ mô hình, hay kỹ thuật nào khác, mô hình cờ và cờ đuôi nheo không phải luc snaof cũng theo quy luật. Ví dụ dưới đây là một mô hình cờ hình thành ở cặp EUR/USD trên biểu đồ giá tính theo khung thời gian 10 phút. Chúngta có thể thấy tỷ giá xoay quanh trục ổn định, sau đó bất ngò có một cú giật tăng giá, tạo nên một cán cờ (xem Biểu đồ 12.18). Cán cờ kéo dài từ điểm giá 1,2820 đến điểm giá 1,2940, với một chiều cao ứng với 120 pip.

Biểu đồ 12.18 Một cán cờ được hình thành khi tỷ giá tăng đột biến

Sauk hi cán cờ được hình thành, cặp ngoại tệ bắt đầu củng cố thành một mô hình cờ. Tỷ giá giảm xuống thấp hơn; và nếu chúng ta kẻ hai đường theo các mức giá, giới hạn của mô hình cờ là rất rõ ràng (xem Biểu đồ 12.19).

Do cán cờ ứng với giá trị 120 pip, điểm vào lệnh của chúng ta sẽ ở phía trên đỉnh cán cờ 12 pip (10% của 120 pip là 12 pip), tại điểm giá 1,2952. Lưu ý là để vào lệnh giao dịch thì điểm giá đỉnh cán cờ cần phải bị vượt qua. Trong ví dụ này, điểm giá 1,2940 ở đỉnh cán cờ chưa bao giờ bị vượt qua, do đó chưa có dấu hiệu tốt để vào lệnh (xem Biểu đồ 12.20).

Biểu đồ 12.19 cán cờ được xem xét để tính toán điểm vào lệnh giao dịch

Biểu đồ 12.20 Tỷ giá không chạm điểm vào lệnh, không có lệnh nào được giao dịch

Một số nhà kinh doanh thiếu kiên nhẫn sẽ vào lệnh khi giá vượt qua giới hạn trên của mô hình cờ thay vì chờ giá chạm đến điểm giá chuẩn để vào lệnh. Đây có thể là một sai lầm. Nếu tỷ giá thoát ra ngoài mô hình cờ nhưng không vượt qua được đỉnh cán cờ, thì không có lý do để tin rằng phiên giao dịch sẽ thành công. Bằng việc chờ cho giá vượt qua đỉnh của mô hình với một mức vượt tương đơng 10% của cán cờ, chúng ta đã lọc được các lệnh giao dịch xấu có thể dẫn đến thua lỗ.

KẾT LUẬN

Hãy nhớ rằng, ý tưởng đằng sau kỹ thuật kinh doanh này (hoặc bất cứ kỹ thuật kinh doanh nào khác) là không phải để vào được nhiều lệnh giao dịch, mà là vào được những lệnh giao dịch tốt nhất. Nhiều nhà kinh doanh thiếu kiên nhẫn vào lệnh cả khi không đảm bảo các yêu cầu. Trong trường hợp đó, và trong nhiều trường hợp khác nữa, sự hưng phấn của họ trong việc “chiến” sẽ làm hại họ. Sự kiên nhẫn, tính kỷ luật và khả năng theo đuổi các kế hoạch kinh doanh sẽ giúp chúng ta tránh rơi vào bẫy, đồng thời giữ cho chúng ta kinh doanh thành công.