Mô hình nến bắn sao ( Shooting Star Candlestick)

mô hình nến bắn sao thường xuất hiện sau một đợt xu hướngtăng và được xem như là tín hiệu xu hướng đã đến đỉnh. Theo quan điểm của Nison, nến bắn sao không phải là dấu hiệu đảo chiều xu hướng như mô hình sao hôm (evening star pattern). Theo phân tích kỹ thuật, mô hình nến bắn sao là mô hình cụm 2 nến, nến 1 là nến tăng giá mạnh và nến 2 mới thực sự là nến bắn sao. Mô hình nến bắn sao bao gồm một thân nến nhỏ nằm ở phía đáy với bóng nến dài hướng lên trên, bóng nến bên dưới ngắn hoặc không có. Thân nến có thể tăng hoặc giảm, tín hiệu sẽ tốt hơn nếu thân nến bắn sao nằm cao hơn so với thân nến trước đó, nhưng điều này không bắt buộc phải có thì mô hình mới hoàn thành. Nến bắn sao thỉnh thoảng cũng được gọi là mô hình búa ngược báo hiệu xu hướng giảm.

Một trong những đặc điểm quan trọng của mô hình nến bắn sao được đề cập trong tài liệu của ThinkorSwim (2011): 3 cây nến trước đó phải tăng giá liên tục, với cây nến đầu tiên trong mô hình nến bắn sao là 1 cây nến tăng giá, thân nến 2 trong mô hình nên thấp hơn 30% so với chiều cao thân 20 cây nến trước đó, và bóng nến trên phải gấp 2 lần chiều dài thân nến.

Phân tích tâm lý mô hình nến bắn sao

Trong xu hướng tăng, bên mua là bên đang kiểm soát thị trường. Vào thời điểm xuất hiện nến bắn sao, bên mua bắt đầu phiên giao dịch với việc xuất hiện khoảng trống giá từ giá đóng cửa của phiên trước và tiếp tục đẩy giá lên cao hơn trong hầu hết thời gian phiên giao dịch. Tuy nhiên, bên bán bắt đầu áp đảo và đẩy giá đến mức giá tại thời điểm mở cửa phiên giao dịch. Bóng nến bên trên nến bắn sao cho thấy vùng mà bên bán đã gia tăng bán ra và áp lực bán đã đủ để đẩy giá xuống; chính bởi điều này mà vùng bóng nến bên trên nến bắn sao sẽ trở thành ngưỡng kháng cự mạnh trong tương lai.

Điểm đặt lệnh cho mô hình nến bắn sao

Rhoads (2008, p. 165) đưa ra ý tưởng đặt lệnh bán ngay tại giá đóng cửa của nến bắn sao và đặt lệnh stop loss dừng lỗ ngay trên đỉnh nến.

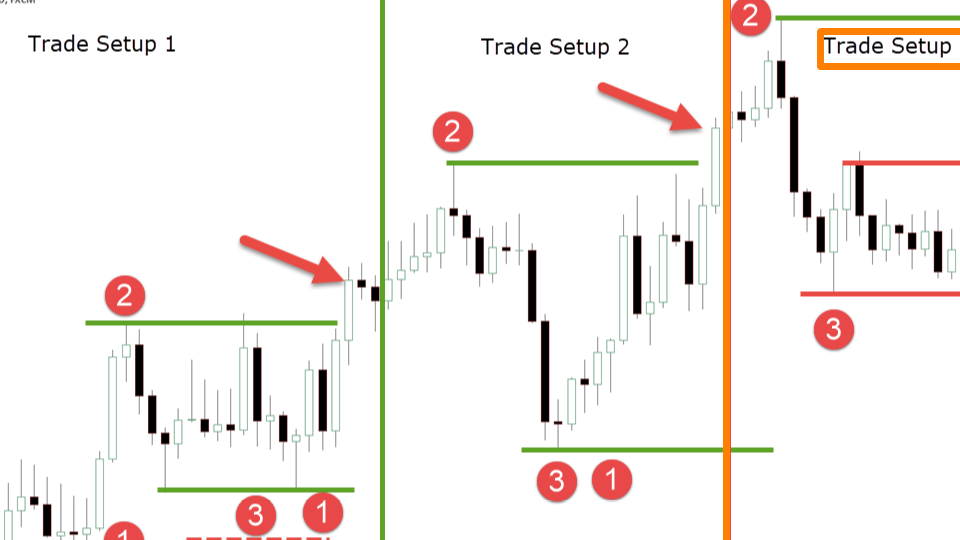

Biểu đồ minh họa mô hình nến bắn sao

Biểu đồ giá Nasdaq 100 ETF (QQQ) cho ta ví dụ một xu hướng tăng có vùng đỉnh hình thành mô hình nến bắn sao. Trước khi mô hình xuất hiện, giá đã tăng trong nhiều tuần trước đó. Nến 1 của mô hình là một cây nến tăng giá mạnh, nến 2 là nến bắn sao có khoảng nhảy giá, có giá mở cửa cao hơn giá đóng cửa của cây nến trước đó. Bên mua tiếp tục đẩy giá lên tạo nên đỉnh mới cho xu hướng. Tuy nhiên, sự tăng giá trong phiên giao dịch lúc này đã hoàn toàn bị xoá sạch dưới áp lực từ bên bán và kết thúc phiên bằng 1 cây nến giảm giá. Kết quả là xu hướng giảm hình thành sau khi mô hình nến nến bắn sao xuất hiện.

Mô hình nến bắn sao tạo ra ngưỡng kháng cự tương lai

Bóng nến dài bên trên nến bắn sao là bằng chứng cho thấy khu vực kháng cự đã được hình thành. Biểu đồ giá của S&P Mid-Cap 400 ETF (MDY) mô tả bóng nến bên trên nến bắn sao là nơi bên bán đã áp đảo hoàn toàn bên mua, tạo ra vùng kháng cự liên tục trong vài tuần tiếp theo đó.