(Chương này đưa ra một kết luận chung dành cho những ai đang nói vào lúc này rằng “Taleb, tôi đã hiểu được vấn đề rồi, nhưng tôi nên làm gì?” Tôi sẽ trả lời rằng nếu bạn đã hiểu được vấn đề tức bạn đã đến được nơi đó rồi. Nhưng thực ra bạn chả hiểu gì cả.)

BẠN NÊN TÍNH PHÍ MỌI NGƯỜI KHI CHO HỌ LỜI KHUYÊN ■ HAI ĐỒNG XU CỦA TÔI Ở ĐÂY ■ KHÔNG AI BIẾT ĐIỀU GÌ, NHƯNG ÍT RA, ANH TA BIẾT ĐƯỢC ĐIỀU ĐÓ ■ HÃY ĐI DỰ TIỆC

LỜI KHUYÊN LÀ THỨ RẺ TIỀN, RẤT RẺ TIỀN

Thật chẳng hay ho khi nhét đầy bài viết của mình bằng các trích dẫn từ những nhà tư tưởng kiệt xuất, trừ khi nhằm mục đích mua vui hoặc cung cấp thông tin có liên quan về lịch sử. Chúng “có ý nghĩa”, nhưng những câu cách ngôn nghe có vẻ hay ho đó sẽ đánh lừa chúng ta và không phải lúc nào cũng vượt qua được các bài kiểm tra thực nghiệm. Vì thế, tôi đã chọn tuyên bố dưới đây của siêu triết gia Bertrand Russell chính là vì tôi không đồng ý với nó.

Nhu cầu về sự ổn định là điều tự nhiên đối với con người, nhưng cũng là một sự thiếu sót về trí tuệ. Nếu bạn tổ chức một bữa ăn ngoài trời cho bọn trẻ vào một ngày không rõ ràng, chúng sẽ muốn biết liệu ngày đó có đẹp trời không, và sẽ cảm thấy thất vọng khi bạn không đưa ra câu trả lời chắc chắn…

Nhưng chừng nào không còn được đào tạo [tôi xin nhấn mạnh] để tránh đưa ra phán đoán khi không có chứng cứ, sẽ bị lạc lối dưới sự dẫn dắt của các nhà tiên tri kiêu ngạo… Để học hỏi được một đức tính tốt, cần phải có phương pháp rèn luyện phù hợp, còn để học hỏi về một phán đoán không rõ ràng, phương pháp rèn luyện hiệu quả nhất chính là triết học.

Bạn có thể ngạc nhiên khi thấy tôi phản đối. Thật khó để phản đối ý kiến cho rằng nhu cầu về sự ổn định là một thiếu sót về trí tuệ. Thật khó để phản đối rằng chúng ta có thể bị chệch hướng bởi một nhà tiên tri kiêu ngạo nào đó. Tôi xin được khác với bậc vĩ nhân đó ở chỗ là không tin vào các tài liệu lưu trữ về việc “triết học” có thể đưa ra lời khuyên giúp chúng ta giải quyết bài toán đó, và cũng không tin rằng đức tính tốt là thứ có thể chỉ bảo một cách dễ dàng, và đồng thời không ép buộc mọi người gắng sức để tránh đưa ra một phán đoán. Vì sao? Bởi chúng ta phải đối xử với con người như những con người. Chúng ta không dạy mọi người che giấu phán đoán; các phán đoán được bổ sung theo cách chúng ta xem xét các chủ thể. Tôi không nhìn thấy một “cái cây”, mà chỉ nhìn thấy một cái cây đẹp hoặc một cái cây xấu. Điều này sẽ không xảy ra nếu chúng ta không nỗ lực loại bỏ những giá trị nhỏ nhặt mà mình gán cho các vấn đề. Tương tự, một người không thể nghĩ về một tình huống mà không có một xu hướng thành kiến nhất định. Điều gì đó trong bản chất con người của chúng ta muốn chúng ta phải tin; thế thì sao nào?

Các triết gia từ thời Aristotle đã dạy rằng chúng ta là những động vật duy lý sâu sắc, và rằng chúng ta có thể học hỏi bằng tranh luận. Phải mất một thời gian mới phát hiện ra rằng đúng là chúng ta suy nghĩ có hiệu quả, nhưng lại có xu hướng liên tưởng về quá khứ để tự tạo cho mình ảo tưởng về hiểu biết, và tạo ra một lớp phủ cho các hành động quá khứ của mình. Ngay sau lúc chúng ta quên đi quan điểm này, thì thời kỳ “Khai sáng” đã xuất hiện để lại gieo nó vào đầu chúng ta.

Tôi thà hạ nhân cách con người chúng ta xuống mức dĩ nhiên là cao hơn các động vật khác mà ta đã biết, nhưng không thể ngang bằng với vận động viên Olympic lý tưởng – người có thể tiếp thu các nội dung triết học và hành động đúng với nó. Quả thực, nếu triết học có hiệu quả đến thế, thì khu vực tự phục vụ của hiệu sách địa phương sẽ là nơi có thể an ủi được những linh hồn đau khổ – nhưng không phải như vậy. Trong những tình huống căng thẳng, chúng ta không còn nhớ đến suy luận triết học nữa.

Tôi sẽ kết thúc phần về dự đoán này với hai bài học sau, một bài học rất ngắn (dành cho những vấn đề nhỏ) và một bài học khá dài (dành cho những quyết định lớn và quan trọng).

Hãy là kẻ ngốc ở đúng chỗ

Bài học dành cho những vấn đề nhỏ là hãy có tính người! Hãy chấp nhận rằng là một con người đòi hỏi phải có một phần kiêu ngạo trí thức để điều hành công việc của mình. Đừng hổ thẹn vì điều đó. Đừng lúc nào cũng cố tìm cách che giấu phán đoán – các quan điểm chính là chất liệu làm nên cuộc sống. Đừng cố tránh việc dự đoán – vâng, sau lời chỉ trích kịch liệt này về dự đoán. Tôi không giục bạn đừng trở thành kẻ ngốc. Nhưng hãy là kẻ ngốc ở đúng chỗ mà thôi. 59

Những gì bạn nên tránh là đừng phụ thuộc một cách không cần thiết vào các dự đoán tai hại ở quy mô lớn – chỉ có thế thôi. Hãy tránh những chủ đề lớn – thứ có thể ảnh hưởng đến tương lai của bạn: hãy là kẻ ngốc ở những vấn đề nhỏ, chứ không phải ở vấn đề lớn. Đừng vội tin các nhà dự báo kinh tế hay các nhà dự đoán trong lĩnh vực khoa học xã hội, nhưng hãy dự đoán cho chuyến dã ngoại của mình. Bằng mọi giá, phải luôn chắc chắn cho chuyến dã ngoại kế tiếp.

Hãy biết cách sắp xếp niềm tin theo mức độ thiệt hại mà chúng có thể gây ra chứ không theo độ tin cậy của chúng.

Hãy sẵn sàng

Có lẽ bạn cảm thấy phát ốm khi đọc về những thất bại tổng quát này trong việc nhìn về tương lai và tự hỏi nên làm gì. Nhưng nếu bỏ qua ý nghĩ về khả năng dự đoán hoàn chỉnh về nó thì sẽ có nhiều điều cần làm, với điều kiện là bạn phải luôn ý thức về giới hạn của chúng. Việc biết rằng bản thân không thể dự đoán không có nghĩa là bạn không thể kiếm lợi từ khả năng không dự đoán đó.

Điểm mấu chốt ở đây là Hãy sẵn sàng! Việc dự đoán theo lối thiển cận có tác dụng chữa trị hoặc giảm đau. Hãy nhận thức về tác động tê liệt của những con số ma thuật. Hãy sẵn sàng cho mọi tình huống liên quan có thể xảy ra.

Ý TƯỞNG VỀ SỰ NGẪU NHIÊN TÍCH CỰC

Hãy nhớ lại những người theo chủ nghĩa kinh nghiệm – những thành viên của trường phái y học thực nghiệm Hy Lạp. Những người này cho rằng bạn nên có đầu óc cởi mở trong chẩn đoán y khoa và chừa chỗ cho sự may rủi nữa. Nếu may mắn, một bệnh nhân sẽ được chữa khỏi, ví dụ nhờ vào việc ăn một loại thực phẩm nào đó mà vô tình biến thành thuốc chữa được căn bệnh của anh ta, để rồi về sau, cách chữa trị đó sẽ được dùng cho các bệnh nhân tiếp theo. Sự ngẫu nhiên tích cực này (giống như thuốc trị chứng cao huyết tạo ra tác dụng phụ giúp sản xuất Viagra) là phương pháp trung tâm về phát minh y học của những người theo chủ nghĩa hoài nghi.

Chúng ta có thể khái quát hóa điểm này vào cuộc sống: hãy tối đa hóa khả năng bất ngờ quanh bạn.

Sextus Empiricus đã kể lại câu chuyện của họa sĩ Hy Lạp Apelles, người đã cố gắng mô tả lại nước bọt từ miệng một con ngựa trong khi vẽ chân dung của nó. Sau nhiều cố gắng nhưng chẳng mang lại điều gì, ông từ bỏ và, trong lúc tức giận, đã ném miếng giẻ lau cọ vào bức tranh. Ở chỗ bị miếng giẻ ném đó đã tạo ra một hình ảnh hoàn hảo giống hình nước bọt của con ngựa.

Thử và sai có nghĩa là phải cố gắng rất nhiều. Trong cuốn The Blind Watchmaker (Tạm dịch: Thợ đồng hồ mù), Richard Dawkins mô tả tài tình khái niệm về thế giới này mà không cần đến hình ảnh to lớn, chỉ chuyển động theo từng thay đổi ngẫu nhiên nhỏ tăng thêm. Xin lưu ý rằng tôi có một bất đồng nhỏ nhưng không ảnh hưởng nhiều đến câu chuyện này: đúng hơn là thế giới chuyển động theo những thay đổi ngẫu nhiên lớn.

Quả thực, chúng ta gặp nhiều khó khăn về mặt trí tuệ và tâm lý đối với phương pháp thử-sai, và với việc chấp nhận rằng cần phải có những chuỗi thất bại nhỏ trong cuộc sống. Mark Spitznagel, đồng nghiệp của tôi, hiểu rằng con người chúng ta có một tâm lý khó chịu đối với các thất bại: phương châm của anh là “Bạn cần phải biết yêu sự thất bại”. Thật ra, lý do mà tôi cảm thấy nước Mỹ trở nên gần gũi với mình chính là vì văn hóa châu Mỹ khuyến khích quy trình thất bại, không giống như châu Âu và châu Á, nơi mà thất bại đồng nghĩa với hổ thẹn và tủi nhục. Nét đặc trưng của nước Mỹ là chấp nhận những rủi ro nhỏ này cho phần còn lại của thế giới – điều giải thích vì sao có sự bất cân đối trong tỷ lệ các hoạt động đổi mới ở đất nước này. Một ý tưởng hoặc một sản phẩm khi đã hình thành thì sẽ được “hoàn thiện” ở đó.

Tính biến động và rủi ro của Thiên Nga Đen

Mọi người thường cảm thấy hổ thẹn từ thất bại, vì thế họ bắt đầu áp dụng các chiến lược có biến động cực nhỏ nhưng lại chứa đựng rủi ro thất bại lớn – như nhặt niken trước đầu xe ủi. Đối với văn hóa Nhật, nơi mà người ta không thích ứng với tính ngẫu nhiên và không được trang bị đầy đủ kiến thức để hiểu rằng kết quả kém có thể do rủi ro gây ra, thì thất bại là thứ có ảnh hưởng vô cùng nghiêm trọng đến uy tín của một người. Mọi người ghét sự bất ổn, do đó tham gia vào các chiến lược có biến cố lớn, điều đôi khi dẫn đến những vụ tự sát sau một thất bại nặng nề.

Ngoài ra, sự thỏa hiệp giữa tính bất ổn và rủi ro có thể xuất hiện ở những công việc mà nhìn bề ngoài có vẻ như ổn định, ví dụ như công ăn việc làm ở IBM cho đến thập niên 90. Khi bị mất việc, nhân viên đó phải đối mặt với một sự mất mát hoàn toàn: anh ta không còn phù hợp với công việc nào nữa. Điều này cũng xảy ra với những người làm việc trong các ngành được bảo vệ. Nói cách khác, các chuyên gia tư vấn cũng có thu nhập biến động theo mức thu nhập của khách hàng, nhưng có ít nguy cơ thiếu ăn hơn, bởi vì kỹ năng của họ khớp với nhu cầu – fluctuat nec mergitur (biến động nhưng không chìm). Tương tự, các chế độ độc tài trông có vẻ ổn định như Syria hay Saudi Arabia lại có nguy cơ hỗn loạn lớn hơn so với Ý vì nước này luôn ở trong tình trạng bất ổn chính trị từ sau Thế chiến thứ II. Tôi đã học được điều này từ ngành tài chính, nơi mà chúng ta nhìn thấy các chủ ngân hàng “bảo thủ” ngồi trên một đống thuốc nổ nhưng lại tự lừa dối mình đó là vì hoạt động làm ăn của họ có vẻ như ảm đạm và không đủ ổn định.

Chiến lược Barbell

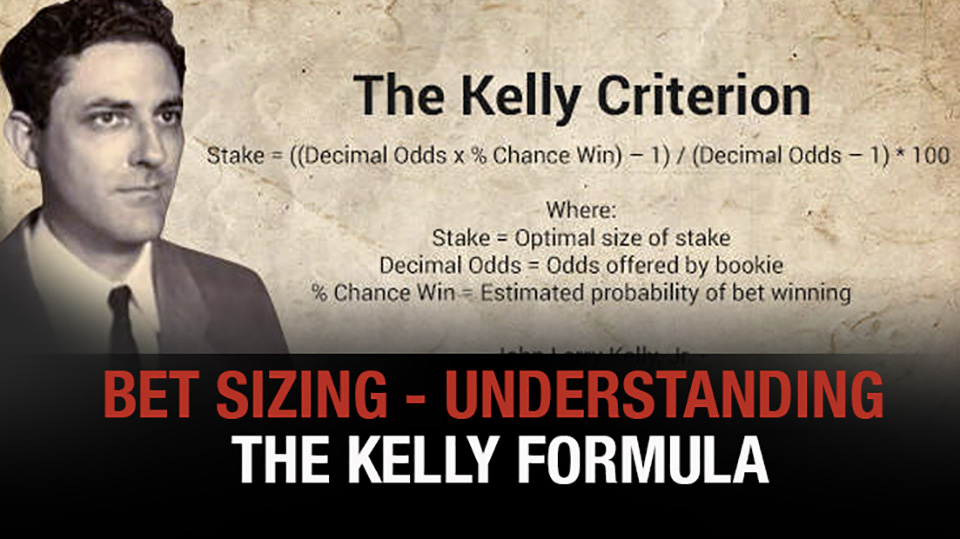

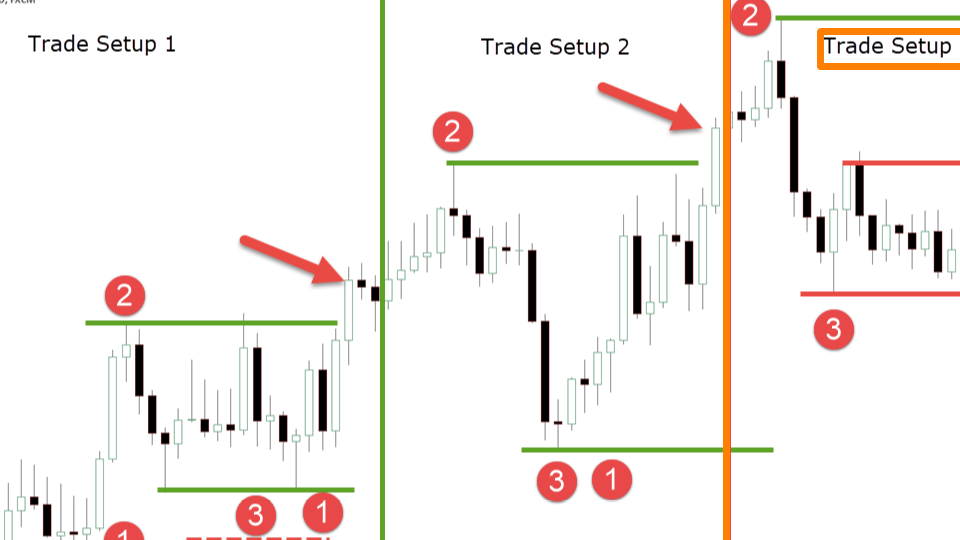

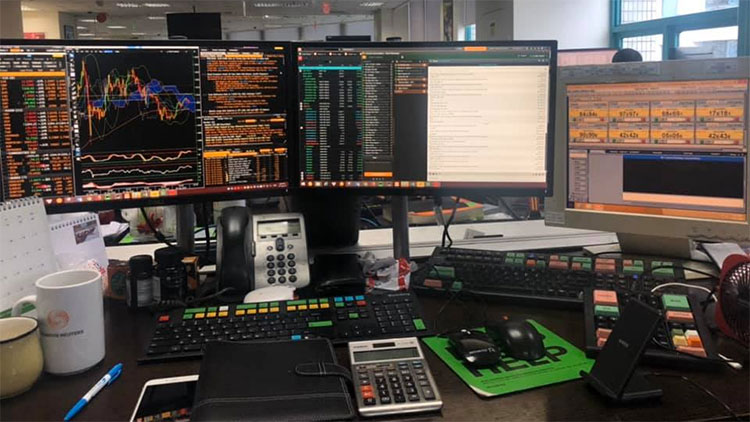

Ở đây, tôi đang cố khái quát hóa khái niệm về chiến lược Barbell mà mình đã áp dụng vào cuộc sống thực thời còn làm công việc giao dịch, và quá trình đó diễn ra như sau. Nếu bạn biết rằng mình dễ mắc phải các sai sót dự đoán, và nếu chấp nhận rằng hầu hết các “biện pháp rủi ro” đều không hoàn mỹ do có sự tồn tại của hiện tượng Thiên Nga Đen, thì chiến lược của bạn hoặc là cực kỳ bảo thủ hoặc là cực kỳ thái quá thay vì chỉ bảo thủ hay thái quá. Thay vì đầu tư vào các hoạt động “rủi ro trung bình” (làm cách nào bạn biết đó là rủi ro trung bình? Bằng cách lắng nghe các “chuyện gia” đang tìm kiếm địa vị?), bạn chỉ nên đầu tư một phần, ví dụ khoảng 85-90%, vào các công cụ cực kỳ an toàn như trái phiếu kho bạc – một công cụ an toàn nhất mà bạn có thể tìm thấy trên hành tinh này. Phần 10-15% còn lại nên đầu tư vào các hoạt động đầu cơ, được tác động đòn bẩy càng nhiều càng tốt (giống như các quyền chọn), tốt nhất là các danh mục vốn đầu tư mạo hiểm. 60 Bằng cách đó, bạn sẽ không phụ thuộc vào các sai sót trong quản lý rủi ro và không có Thiên Nga Đen nào có thể làm hại bạn.

Thay vì chấp nhận rủi ro trung bình, khi đó hoặc là bạn gặp rủi ro cao, hoặc là không có rủi ro nào cả. Mức trung bình sẽ là rủi ro trung bình nhưng lại cấu thành sự tiếp xúc tích cực với Thiên Nga Đen. Nói theo toán học thì đây được gọi là một tổ hợp “lồi”. Hãy cùng xem điều này được thực hiện như thế nào trong một khía cạnh của cuộc sống.

“Không ai biết được mọi thứ”

Người ta nói nhà biên kịch huyền thoại William Goldman đã hét lên “Không ai biết được mọi thứ!” khi dự đoán về doanh thu của bộ phim. Lúc này, bạn có thể tự hỏi làm sao một người thành công như Goldman có thể biết được những điều cần làm mà lại không đưa ra dự đoán được. Câu trả lời thể hiện rõ tính lôgic kinh doanh đã được nhận biết, ông biết rằng mình không thể dự đoán được các sự kiện riêng lẻ, nhưng lại biết rõ rằng điều mà ông không thể dự đoán – tức là một bộ phim sẽ biến thành một bộ phim bom tấn – sẽ mang lại lợi nhuận rất lớn cho mình.

Vì thế, bài học thứ hai càng mạnh mẽ hơn: bạn thật sự có thể tận dụng được vấn đề của dự đoán và sự kiêu ngạo trí thức! Trên thực tế, tôi không tin là hầu hết các doanh nghiệp thành đạt chính là những doanh nghiệp biết cách hoạt động xoay quanh khả năng không thể dự đoán vốn có và thậm chí khai thác nó.

Hãy nhớ lại phần tôi đã thảo luận về các nhà quản lý của công ty công nghệ sinh học – những người hiểu được rằng điểm cốt lõi của nghiên cứu nằm trong các ẩn số mà chúng ta không biết. Đồng thời cũng lưu ý cách họ đã “chộp” được trên “những chỗ ẩn náu” đó, những chiếc vé tự do trên thế giới.

Sau đây là những thủ thuật đơn giản. Nhưng hãy lưu ý rằng chúng càng đơn giản thì càng hiệu quả.

a. Thứ nhất, hãy phân biệt giữa các sự kiện ngẫu nhiên tích cực và các sự kiện ngẫu nhiên tiêu cực. Học cách phân biệt giữa những công việc mà nếu thiếu khả năng dự đoán có thể (hoặc đã) mang lại lợi ích cực độ và những công việc mà nếu thiếu khả năng hiểu về tương lai có thể gây hại. Chúng ta có cả Thiên Nga Đen tiêu cực và Thiên Nga Đen tích cực. William Goldman hoạt động trong lĩnh vực sản xuất phim – ngành kinh doanh có yếu tố Thiên Nga Đen tích cực, nơi mà đôi khi sự bất định đã được đền đáp.

Ngành kinh doanh có yếu tố Thiên Nga Đen tiêu cực là ngành mà những biến cố bất ngờ có thể gây ảnh hưởng lớn và tác động hết sức mạnh mẽ. Nếu hoạt động trong quân đội, trong ngành bảo hiểm tai nạn, hoặc an ninh quốc phòng, bạn chỉ có đối mặt với tình huống bất lợi. Tương tự, như chúng ta đã thấy ở Chương 7, nếu bạn làm việc trong ngành ngân hàng và cho vay, những kết quả bất ngờ xảy đến hoàn toàn có thể là những kết quả tiêu cực. Bạn cho vay, và trong tình huống thuận lợi, sẽ nhận lại số tiền cho vay đó – nhưng bạn có thể mất tất cả nếu người vay bị phá sản. Nhưng nếu ăn nên làm ra, người vay sẽ không hề trả thêm cho bạn chút tiền lãi cổ phần nào.

Ngoài lĩnh vực sản xuất phim, các ví dụ về những ngành có yếu tố Thiên Nga Đen tích cực gồm có: một số phân khúc trong lĩnh vực xuất bản, nghiên cứu khoa học, và đầu tư vốn mạo hiểm. Trong những ngành này, bạn thả con tép để bắt con tôm. Bạn không mất nhiều với mỗi cuốn sách và, vì những lý do hoàn toàn bất ngờ, một cuốn sách nào đó có thể trở thành sản phẩm bán chạy (bestseller). Bất lợi ở đây không đáng kể và dễ kiểm soát. Dĩ nhiên, vấn đề với các nhà xuất bản là họ phải thường xuyên trang trải cho việc xuất bản sách, do đó, thuận lợi khá hạn chế còn bất lợi thì cực lớn. (Nếu bạn chi 10 triệu đô-la cho một cuốn sách, Thiên Nga Đen của bạn chính là cuốn sách đó không trở thành một bestseller). Tương tự, dù công nghệ có thể giúp mang lại sự tưởng thưởng xứng đáng, nhưng việc chi trả cho câu chuyện mang tính kích thích, như mọi người đã làm với bong bóng dot.com, có thể giảm thiểu tính thuận lợi và làm tăng tính bất lợi. Chính các nhà đầu tư mạo hiểm – những người đã đầu tư vào một công ty đầu cơ và bán cổ phần của mình cho các nhà đầu tư có thực – là người được lợi từ Thiên Nga Đen, chứ không phải những nhà đầu tư “ăn theo” kia.

Trong những ngành này, sẽ may mắn nếu bạn không biết gì cả – đặc biệt khi người khác cũng không biết gì, nhưng lại không nhận ra điều đó. Và bạn sẽ giành chiến thắng nếu biết sự ngu dốt của mình nằm ở đâu, có thể nói nếu bạn là người duy nhất nhìn vào những cuốn sách chưa đọc. Điều này giúp cũng cố thêm cho chiến lược “barbell” về việc tiếp xúc tối đa với những Thiên Nga Đen tích cực trong khi vẫn hoang tưởng về những Thiên Nga Đen tiêu cực. Để tiếp xúc với Thiên Nga Đen tích cực, bạn không cần phải hiểu chính xác về cấu trúc của tính bất định. Tôi cảm thấy khó hiểu là khi gặp phải một thất bại rất nhỏ, bạn lại trở nên quá khích, suy đoán và đôi khi “vô lý” đến mức có thể.

Các nhà tư tưởng có tầm hiểu biết vừa phải đôi khi tiến hành phép loại suy chiến lược đó với chiến lược thu nhặt “vé số”. Rõ ràng, điều này là không đúng. Thứ nhất, vé số không có mức đền bù theo thang bậc; ai cũng biết là chúng có một giới hạn cao nhất về mức thưởng. Lối ngụy biện trò chơi được áp dụng ở đây – so với tính thang bậc của các mức tưởng thưởng trong cuộc sống thực, thì tính thang bậc của những tấm vé số có thể trở nên cực lớn hoặc trong giới hạn nào đó không ai biết được. Thứ hai, những tấm vé số đó đã biết về các quy luật và các khả năng được thể hiện rõ theo phong cách thí nghiệm, ở đây chúng ta không biết các quy luật đó và có thể được lợi từ sự bất định bổ sung này, vì nó không thể nào gây tổn hại mà chỉ có thể làm lợi cho bạn. 61

b. Đừng tìm kiếm những gì chính xác và cục bộ. Đơn giản là đừng thiển cận. Nhà phát minh vĩ đại Pasteur – người đã đưa ra khái niệm rằng cơ may hỗ trợ cho những thứ đã chuẩn bị sẵn – hiểu rằng bạn không tìm kiếm điều gì đó đặc biệt mỗi sáng mà là làm việc chăm chỉ để tạo điều kiện cho những điều bất ngờ xuất hiện trong đời sống công việc của mình. Như Yogi Berra, một nhà tư tưởng vĩ đại khác, đã nói, “Bạn cần phải hết sức thận trọng nếu không biết được nơi mình đang đến bởi có thể bạn sẽ không đến đó được”. Tương tự, đừng cố tìm cách dự đoán các Thiên Nga Đen – nó sẽ khiến bạn càng dễ bị tổn thương bởi những Thiên Nga Đen mà mình không dự đoán được. Bạn tôi, Andy Marshall và Andrew Mays làm việc cho Bộ Quốc phòng, cũng gặp phải vấn đề này. Động cơ thúc đẩy về phía quân đội là phải cung cấp nguồn lực để dự đoán các vấn đề tiếp theo. Các nhà tư tưởng này ủng hộ cái ngược lại: đầu tư vào khả năng sẵn sàng chiến đấu, chứ không phải vào việc dự đoán.

c. Nắm bắt mọi cơ hội, hoặc bất cứ thứ gì trông giống cơ hội.

Chúng thuộc dạng hiếm, hiếm hơn bạn nghĩ rất nhiều. Hãy nhớ rằng các Thiên Nga Đen tích cực cần có một bước đầu tiên: bạn cần phải đặt mình vào tình thế dễ bị ảnh hưởng bởi chúng. Nhiều người không nhận ra rằng họ trải qua một sự gián đoạn may mắn trong đời khi có được nó. Nếu một nhà xuất bản lớn (hay một nhà buôn bán tác phẩm nghệ thuật lớn, một đạo diễn phim, một chủ ngân hàng hay một nhà tư tưởng lớn) đề nghị được gặp bạn, hãy hủy bỏ tất cả các cuộc hẹn khác: có thể bạn sẽ không bao giờ có được cơ hội như thế lần thứ hai. Đôi khi, tôi rất bất ngờ khi có quá ít người nhận thức được rằng những cơ hội như thế không tự mọc ra. Hãy thu thập thật nhiều tấm vé “may mắn” miễn phí khác (những thứ có mức tưởng thưởng không giới hạn), và một khi chúng bắt đầu đền bù cho bạn, bạn cũng đừng vứt bỏ chúng. Hãy làm việc chăm chỉ, không phải với công việc nhàn chán, mà hãy theo đuổi những cơ hội như thế và tiếp xúc tối đa với chúng. Điều này khiến cho việc được sống ở các thành phố lớn trở nên vô giá vì nó sẽ làm tăng khả năng có được những cuộc chạm trán tình cờ – Bạn sẽ được sự tiếp xúc với vỏ bọc của sự may rủi. Ý tưởng về việc định cư tại một vùng nông thôn dựa trên điều kiện là người đó có các phương tiện liên lạc tốt “trong thời đại Internet” xuất phát từ các nguồn bất định tích cực như thế. Các nhà ngoại giao hiểu rất rõ điều này: những thảo luận tình cờ ở các buổi tiệc cocktail thường dẫn đến những đột phá lớn. Hãy tham dự các buổi tiệc! Nếu là nhà khoa học, bạn sẽ có cơ hội nhận được một lời nhận xét khiến bạn bật ra ý tưởng cho một nghiên cứu mới. Còn nếu bạn là người tự kỷ, hãy cử trợ lý của mình tham dự những sự kiện này.

d. Hãy thận trọng với các kế hoạch chính xác của cơ quan chính phủ. Như đã thảo luận ở Chương 10, hãy để các cơ quan chính phủ dự đoán (điều đó khiến cho các viên chức cảm thấy tự hài lòng hơn và biện minh cho sự tồn tại của mình), nhưng đừng đánh giá cao những gì họ nói. Hãy nhớ rằng mối quan tâm của những viên chức này là phải tồn tại và tự kéo dài sự tồn tại đó – chứ không phải tìm ra sự thật. Nhưng điều đó cũng không có nghĩa là các cơ quan chính phủ đều vô dụng, chỉ có điều bạn cần phải luôn cảnh giác với tác dụng phụ do họ tạo ra. Chẳng hạn, các điều phối viên trong lĩnh vực ngân hàng thường thiên về vấn đề nghiêm trọng của chuyên gia và có xu hướng bỏ qua những mạo hiểm táo bạo (nhưng tiềm ẩn). Andy Marshall và Andy Mays đã hỏi tôi liệu lĩnh vực tư nhân có thể làm tốt công việc dự đoán hơn không. Ôi! Không. Một lần nữa, hãy nhớ lại câu chuyện về các ngân hàng che giấu những rủi ro bùng nổ trong các hạng mục đầu tư của mình. Chẳng có gì khôn ngoan khi giao phó những vấn đề như các biến cố hiếm cho các doanh nghiệp, bởi về ngắn hạn, ta không thể quan sát được thành tích hoạt động của các vị giám đốc này, và họ sẽ đánh cược cả hệ thống bằng cách trưng ra những kết quả tốt đẹp để nhận được tiền thưởng mỗi năm. Gót chân Achilles của chủ nghĩa tư bản là nếu bạn khiến cho các doanh nghiệp cạnh tranh, thì đôi khi, chính đơn vị dễ bị tổn thương với Thiên Nga Đen tiêu cực nhất hóa ra lại là doanh nghiệp có khả năng tồn tại cao nhất. Đồng thời cũng hãy nhớ lại chú thích về khám phá của Ferguson ở Chương 1 rằng thị trường không phải là nơi giỏi dự đoán về chiến tranh. Nói chung, không ai có thể dự đoán tốt về bất cứ điều gì.

Xỉn lỗi vì đã nói như thế.

e. Yogi Berra., triết gia vĩ đại về sự bất định, đã từng nói, “Có những người mà nếu họ không biết gì thì bạn cũng không thể kể cho họ biết được”. Đừng lãng phí thời gian tranh cãi với các nhà dự đoán, các nhà phân tích chứng khoán, các chuyên gia kinh tế, và các nhà khoa học xã hội, ngoại trừ để chơi khăm họ. Khá dễ để lôi họ ra làm trò cười, và nhiều người rất dễ nổi cáu. Chẳng ích gì khi phải đi loan báo về khả năng không thể dự đoán: mọi người sẽ tiếp tục tự đoán một cách ngu ngốc, đặc biệt khi họ được trả tiền để làm thế, và bạn không thể nào ngăn cản được những trò lừa bịp đã được thể chế hóa đó. Nếu lúc nào đó cần phải chú ý đến một dự đoán, hãy luôn nhớ rằng độ chính xác của dự đoán đó sẽ sụt giảm nhanh chóng theo thời gian.

Nếu bạn nghe một nhà kinh tế “xuất chúng” nào sử dụng từ trạng thái cân bằng hay phân phối chuẩn (hay phân phối theo đường cong Gauss), đừng thèm tranh luận; hoặc là lờ đi. Hoặc là tìm cách bỏ một con chuột vào áo sơ mi của ông ta.

Sự bất cân xứng vĩ đại

Tất cả những gợi ý này đều có một điểm chung: bất cân xứng. Hãy đặt mình vào những tình huống nơi có nhiều kết quả thuận lợi hơn bất lợi. Thật ra, khái niệm về các kết quả bất cân xứng là ý nghĩa trung tâm của cuốn sách này: Tôi sẽ không bao giờ biết được những điều chưa biết và, theo định nghĩa, nó là điều không ai biết. Tuy nhiên, tôi luôn có thể đoán được mức độ ảnh hưởng của nó đối với mình, và cần phải dựa vào đó để đưa ra các quyết định.

Ý tưởng này thường bị gọi nhầm thành Thuyết đánh cược Pascal của nhà triết học và toán học duy lý Blaise Pascal. Ông trình bày nó như sau: Tôi không biết liệu Chúa có tồn tại hay không, nhưng tôi biết rằng mình chẳng được gì từ việc trở thành một người vô thần nếu Chúa không tồn tại, trong khi đó lại phải mất nhiều thứ nếu như Chúa có tồn tại. Do đó, điều này biện minh cho niềm tin của tôi về Chúa.

Nhưng ý tưởng đằng sau thuyết đánh cược của Pascal có nhiều ứng dụng cơ bản nằm ngoài phạm vi thần học. Ý tưởng đó đại diện cho toàn bộ khái niệm về kiến thức. Nó loại bỏ nhu cầu hiểu được các khả năng xảy ra của một biến cố hiếm (kiến thức của chúng ta còn nhiều giới hạn cơ bản về những điều này), thay vào đó, chúng ta có thể chú trọng đến phần thưởng và lợi ích của một sự kiện nếu nó xảy ra. Chúng ta không thể tính toán được khả năng xảy ra của các biến cố cực hiếm; nhưng dễ dàng biết chắc được tác động của một biến cố đối với mình (biến cố càng hiếm, khả năng xảy ra càng ít). Chúng ta có thể biết rõ về hậu quả của một biến số, ngay cả khi không biết làm cách làm cho nó có thể xảy ra. Tôi không biết về khả năng xảy ra của một trận động đất, nhưng có thể hình dung mức độ ảnh hưởng mà San Franciso phải chịu nếu có động đất xảy ra ở đây. Để đưa ra một quyết định, bạn cần phải tập trung vào các hậu quả (thứ có thể biết được) thay vì vào khả năng xảy ra (thứ không thể biết được) – đây chính là ý tưởng trung tâm của tính bất định. Phần lớn cuộc đời tôi đều dựa vào nó.

Bạn có thể dựa trên ý tưởng này để hình thành một lý thuyết tổng quát về việc ra quyết định. Tất cả những gì bạn phải làm là giảm nhẹ các hậu quả. Như đã nói, nếu danh mục đầu tư của tôi chịu ảnh hưởng bởi sự sụp đổ của thị trường – thứ mà mình không thể tính toán trước được, tất cả những gì tôi cần làm là mua bảo hiểm, hoặc thoát ra ngoài và đầu tư số tiền còn lại đó vào các loại chứng khoán ít rủi ro hơn.

Thực ra, nếu thị trường tự do đạt được thành công, đó chính là vì chúng cho phép thực hiện quá trình thử-sai mà tôi gọi là “mày mò ngẫu nhiên” (stochastic tinkering) về phần các nhà hoạt động đơn lẻ đang cạnh tranh – những người rơi vào lối liên tưởng ngụy biện – nhưng thật ra lại cùng tham gia vào một dự án lớn. Chúng ta ngày càng học cách thực hành mày mò ngẫu nhiên mà không biết về nó – nhờ vào các nhà doanh nghiệp quá tự tin, các nhà đầu tư ngây thơ, các chủ ngân hàng đầu tư tham lam, cũng như các nhà tư bản đầu tư mạo hiểm mà hệ thống thị trường tự do mang lại. Chương tiếp theo sẽ cho thấy vì sao tôi lạc quan cho rằng trường phái triết học Plato đang mất dần sức mạnh và khả năng trong việc đặt kiến thức vào những mối ràng buộc và rằng nhiều kiến thức “bên ngoài chiếc hộp” sẽ được tạo ra theo phong cách wiki.

Rốt cuộc, chúng ta đang bị lịch sử điều khiển, trong khi lại nghĩ rằng mình chính là người điều khiển.

Tôi xin tóm tắt phần nội dung dài dòng về dự đoán này bằng cách nói rằng chúng ta có thể dễ dàng thu hẹp phạm vi những lý do khiến ta không thể biết được điều gì đang diễn ra. Đó là: a) sự kiêu ngạo trí thức và sự mù tịt về tương lai của chúng ta; b) định nghĩa theo chủ nghĩa Plato về các phạm trù, hay cách con người bị đánh lừa bởi các phép rút gọn, đặc biệt khi con người có bằng cấp học thuật về một ngành học phi chuyên gia; và cuối cùng c) những công cụ suy luận đầy khiếm khuyết, đặc biệt là những công cụ không mang yếu tố Thiên Nga Đen đến từ Mediocristan. Trong phần tiếp theo, chúng ta sẽ nghiên cứu sâu hơn về các công cụ đến từ Mediocristan. Một số độc giả có thể cho đó là một phụ lục; số khác có thể xem nó là trọng tâm của cuốn sách này.