MỤC LỤC

- Thị trường Ngoại hối hoạt động như thế nào?

HOC CHUNG KHOAN tai: www.500dong.com

PHẦN 2 Ph}n tích cơ bản

- Phân tích chỉ số lạm ph|t như thế nào?

HOC CHUNG KHOAN tai: www.500dong.com

PHẦN 3 Phân tích kỹ thuật

HOC CHUNG KHOAN tai: www.500dong.com

- C|c đường trung bình Di động là gì?

- Phân kỳ là gì?

- Các dải Bollinger (Bollinger Bands) thể hiện điều gì?

- Các công cụ đo dao động được ứng dụng như thế nào?

- Chỉ số Sức mạnh Tương đối thể hiện điều gì?

- Chỉ số Mô-men giá thể hiện điều gì?

- Chỉ số Parabolic SAR cho thấy điều gì?

- C|c điểm chốt (Pivot Points) được áp dụng như thế nào?

- Biểu đồ hình nến có những ưu điểm gì?

- Áp dụng các chỉ số Fibonacci như thế nào?

- Lý thuyết Sóng Elliott được áp dụng như thế nào?

- Nên đặt ngưỡng Cắt lỗ và Chốt lời như thế nào?

- C|c mô hình gi| được áp dụng như thế nào?

HOC CHUNG KHOAN tai: www.500dong.com

HOC CHUNG KHOAN tai: www.500dong.com

- Chiến lược Con rùa (Turtle Strategy) hoạt động như thế nào?

- Bạn học hỏi được điều gì từ Bill Williams

- Giao dịch trên thị trường Ngoại hối có thể trở thành nguồn thu nhập chính của tôi được không?

PHẦN 5 Tâm lý giao dịch

- Tâm lý có ảnh hưởng tới giao dịch như thế nào?

- Bạn nên biết những gì về Tâm lý giao dịch?

- Mối tương quan giữa quan điểm về tiền v{ quan điểm về đầu tư?

- Làm thế n{o để tránh gặp sai lầm về mặt tâm lý trong khi giao dịch?

- Lời khuyên nào dành cho những nhà kinh doanh mới bắt đầu?

- Bạn còn muốn biết điều gì về giao dịch Ngoại hối nữa?

PHỤ LỤC Nên nghiên cứu những tài liệu nào về thị trường Ngoại hối?

HOC CHUNG KHOAN tai: www.500dong.com

MỤC LỤC

Lời giới thiệu (cho bản tiếng Việt)

Giới thiệu 101 Con số thời thượng

Phần 1: Khái niệm và thuật ngữ cơ bản về Thị trường Ngoại hối

Phần 2: Ph}n tích cơ bản

Phần 3: Phân tích kỹ thuật

Phần 4: Chiến lược kinh doanh

Phần 5: Tâm lý giao dịch

Phụ lục: Nên nghiên cứu những tài liệu nào về Thị trường Ngoại hối

HOC CHUNG KHOAN tai: www.500dong.com

Lời giới thiệu (cho bản tiếng Việt)

Ở bất kỳ lĩnh vực nào thì kiến thức cơ bản cũng tạo nền tảng giúp chúng ta hiểu được những kiến thức s}u hơn. Với Thị trường Ngoại hối cũng vậy, cuốn s|ch ” Forex 101 điều cần biết” tuy không giúp bạn trả thành một chuyên gia trên thị trường ngoại hối, song cuốn sách này trình tất cả những chủ đề quan trọng để bạn có được kiến thức cơ bản v{ đầy tự tin trong lĩnh vực n{y. Như T|c giả Valerijus Ovsyanikas đ~ nói ” …cuốn s|ch n{y được viết ra nhằm thỏa mãn sự tò mò của những người còn đang lạ lẫm với Thị trường ngoại hối và giúp biến hiểu biết thành lợi nhuận bằng cách lựa chọn chiến lược kinh doanh đúng đắn nhất…”

Đặc biệt là tại Việt Nam, một thị trường hoàn toàn mới mẻ với kênh t{i chính n{y. Đó

chính là lý do AMcenter muốn giới thiệu quyển s|ch n{y đến độc giả.

Việc đọc cuốn sách này rất dễ dàng với dạng câu hỏi v{ đ|p nên rất dễ đọc và dễ hiểu.

Đối với những độc giả đ~ có vốn hiểu biết nhất định về Thị trường Ngoại hối thì quyển sách này sẽ bổ sung thêm vào những kiến thức cuả bạn một cách dễ d{ng. Đối với những độc giả lần đầu tiên tiếp cận Thị trường Forex sẽ tốt hơn nếu bạn đọc cuốn sách này từ đầu đến cuối để trang bị từ những điều cần thiết nhất.

V{ đ}y l{ lần đầu tiên, một cuốn sách cung cấp những điều cần thiết nhất về thị trường

ngoại hối được xuất bản chính thức tại Việt Nam. Để cuốn sách có thể ho{n th{nh v{ đến tay độc giả, chúng tôi xin chân thành cảm ơn:

- Đội ngũ biên dịch và biên tập ng{y đêm l{m việc không ngừng nghỉ nhằm mang

quyển s|ch đến độc giả phiên bản Việt.

- Đội ngũ thiết kế đ~ ho{n thiện để phiên bản Việt gần gũi với nguyên gốc tiếng

Nga nhất.

- Quý độc giả đón nhận cuốn s|ch n{y đầy nhiệt tình và hào hứng.

Mặc dù Amcenter đ~ biên tập kỹ lưỡng nhưng không tr|nh khỏi những sai sót. Mọi ý

kiến đóng góp của quý độc giả sẽ giúp chúng tôi hoàn thiện hơn trong c|c lần xuất bản sau. Mọi ý kiến đóng góp xin gởi về email: [email protected]

Amcenter

HOC CHUNG KHOAN tai: www.500dong.com

GIỚI THIỆU

101 Con số thời thượng

Hiếm có thị trường tài chính nào lại tạo ra nhiều đam mê và lợi nhuận như thị trường

Ngoại hối.

Cornelius Luka

C

on số 101 thường được dùng để chỉ những giáo trình và tài liệu d{nh cho sinh viên năm đầu tại c|c trường đại học ở Mỹ và Canada. Vì thế nó khiến người ta liên hệ đến tất cả những điều cơ bản nhất dành cho những người mới bắt đầu. Những tựa đề như “101 c}u hỏi về…” cũng vì thế m{ được áp dụng trong mọi hoàn cảnh. Trước đ}y, 100 được người ta cho là con số đẹp, nhưng trong thế kỷ XXI thế kỷ của marketing ‒ người ta muốn tạo ra thông điệp rằng mình mang đến cho người đọc nhiều thông tin hơn bất kỳ ai khác. Và con số 101 bỗng nhiên lại được ưa chuộng. Trên tinh thần ấy, các chuyên gia bắt đầu sáng tạo ra những con số kh|c như 102, 103, 1001. Riêng tôi vẫn trung thành với con số 101. Trong cuốn s|ch n{y cũng có chừng ấy câu hỏi và trả lời về mọi khía cạnh khác nhau của thị trường Ngoại hối.

Người ta thường nói, câu hỏi của một người khôn ngoan bản th}n nó đ~ chứa đựng một

nửa câu trả lời. Những nh{ đầu tư mới sẽ khó m{ đặt ra được những câu hỏi rõ ràng hay biết trước những kiến thức nào là quan trọng và kiến thức nào có thể bỏ qua. Chính vì vậy mà ở đ}y tôi sẽ tự đặt ra câu hỏi rồi tự mình trả lời những câu hỏi đó. Hiện nay, đ~ có rất nhiều cuốn sách viết về các thị trường t{i chính, đặc biệt là thị trường Ngoại hối. Vấn đề với người đọc giờ đ}y không còn l{ l{m thế n{o để có được những cuốn s|ch đó m{ l{ l{m thế n{o để không bị lạc trong rừng thông tin vô tận, để có được một khung kiến thức tổng thể và rõ nét, rồi sau đó mới tiếp tục bổ sung thêm nhiều chi tiết vào cái khung sẵn có ấy.

Mười năm trước, khi thị trường Ngoại hối bắt đầu trở nên phổ biến hơn với công chúng, nó đ~ thực sự là khám phá lớn đối với nhiều người. Liệu một người chỉ sở hữu v{i nghìn đôla có thể tiến hành giao dịch như mọi thành phần kh|c đang tham gia v{o thị trường đồng thời vén lên bức màn mờ ảo vẫn che phủ thế giới của các hoạt động trao đổi tiền tệ để tìm kiếm lợi nhuận cho bản thân? Nguyên lý đơn giản của nó đ~ l{m nhiều người phải xiêu lòng: Bất cứ ai cũng có thể thực hiện giao dịch mua bán ngoại tệ trực tuyến qua mạng và bỏ túi một khoản lời n{o đó. Nhưng chính sự đơn giản đó cũng dễ khiến người ta lầm lẫn. Việc một người có thể dễ dàng học cách giao dịch trên thị trường Ngoại hối chỉ trong vòng vài ng{y không có nghĩa l{ anh ta sẽ có thể kiếm lời và thành công nhanh chóng. Bí mật nằm ở chỗ phải có một chiến lược kinh doanh và ra quyết định hợp lý. Kể từ đó đến nay, nhiều

HOC CHUNG KHOAN tai: www.500dong.com

thay đổi lớn đ~ diễn ra (bạn hãy thử hình dung mạng Internet mười năm về trước!). Các điều kiện kinh doanh giờ đ}y đ~ trở nên thuận lợi hơn rất nhiều cho những ai muốn tham gia thị trường. Chỉ duy nhất một điều không hề thay đổi đó l{ người ta vẫn cần tìm ra một chiến lược kinh doanh tốt và phải luôn luôn học hỏi và hoàn thiện nó.

Nhìn vào tần suất và quy mô của các hoạt động trên thị trường Ngoại hối, người ta mới

thấy tiền tự nó sinh sôi như thế nào, bằng cách nào tiền mạch máu của nền kinh tế hiện đại có thể chuyển đổi từ dạng công cụ tài chính này sang dạng kh|c, điều gì đang dẫn dắt những người tham gia thị trường này, và làm thế nào tâm lý thị trường lại có thể t|c động đến những dòng tiền thực.

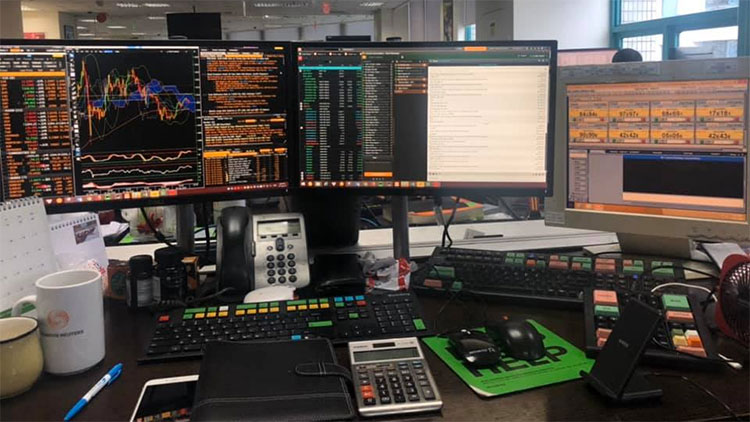

Người phụ nữ đ~ đến tham dự một buổi hội thảo của tôi về thị trường Ngoại hối. Mục đích của cô là tìm hiểu xem người anh trai của mình đang thực sự tham gia chuyện gì mà trong suốt hai năm qua, anh ta chỉ ngồi say sưa trước ba màn hình máy tính với rất nhiều biểu đồ sặc sỡ và khi cô hỏi đến thì chỉ nhận được câu trả lời duy nhất, “Đừng làm phiền anh!”. Cuối cùng cô cũng khiến anh trai mình phải bật ra hai từ quan trọng nhất “Ngoại hối”. Cô đ~ sục sạo trên Internet, tìm một người có thể giúp cô, và cuối cùng đ~ đăng ký tham dự hội thảo của tôi. Điều thú vị nhất là cô đến với tôi vì anh trai cô đ~ thay đổi rất nhiều trong thời gian hai năm: anh thấy thích môn triết học, bắt đầu đọc rất nhiều loại s|ch m{ trước đ}y không hề có hứng thú. Anh cũng l{m mọi người xung quanh ngạc nhiên với rất nhiều suy nghĩ v{ kh|m ph| thú vị. Nhưng điều đó thực ra rất bình thường! Bạn sẽ không thể nâng cao kỹ năng, kiểm so|t được cảm xúc và cuối cùng là thành công trên thị trường Ngoại hối nếu không có những đ|nh gi| rõ r{ng về khả năng, điểm mạnh, điểm yếu v{ động lực của bản thân.

Đầu tư thật dễ!

Đầu tư không khó, nhưng cũng chẳng hề đơn giản.

Warren Buffett

Có thể khi biết rằng thị trường Ngoại hối quốc tế là thị trường lớn nhất trên thế giới,

rằng doanh thu của nó vào khoảng 3 tỷ đô-la một ngày (!), và rằng nó hoạt động suốt 24 giờ, bạn sẽ tự hỏi: “Điều đó có ý nghĩa gì với tôi?” hoặc “Nếu thế thì bằng c|ch n{o tôi, người chỉ sở hữu một khoản vốn khiêm tốn, còn xa mới được gọi là triệu phú, lại có thể tham gia vào đó v{ hy vọng sống sót giữa đ{n c| mập là hàng loạt các tổ chức tài chính lớn?” Và nói chung là, liệu có đ|ng để đầu tư v{o đó hay không nếu như tôi phải chịu rủi ro thua lỗ và mất tiền?

Tôi l{ người lạc quan và tôi muốn nói rằng nó không chỉ là một khoản đầu tư mạo hiểm mà còn có tiềm năng lợi nhuận rất lớn. Nhưng h~y bắt đầu từ một khoản đầu tư nhỏ, hãy cố hiểu những điều tinh vi nhất về thị trường, và rồi bạn sẽ tự nhận ra liệu mình có khả năng trở thành một nhà kinh doanh trên thị trường Ngoại hối hay không. Vậy h~y để tôi mang đến cho các bạn câu trả lời cho những câu hỏi cơ bản nhất như “Thị trường Ngoại hối hoạt

HOC CHUNG KHOAN tai: www.500dong.com

động thế nào?”, “Làm thế n{o để có lợi nhuận?”, “Làm thế n{o để phân tích và dự báo chiều hướng giá cả?”, “Làm thế n{o để xây dựng chiến lược kinh doanh của riêng mình?”.

Thoạt nhìn, việc mua và bán có vẻ rất dễ d{ng, nhưng thực ra nó là một quy trình phức tạp, từ quyết định tham gia thị trường, theo dõi chiều hướng giá cả đến quyết định rời khỏi thị trường vào thời điểm thích hợp nhất có thể. Thực hiện một trạng thái giao dịch trên thị trường có khi chỉ mất vài phút (đối với giao dịch trong ng{y) nhưng cũng có thể mất vài giờ, vài ngày hay vài tuần, có khi vài tháng.

Có rất nhiều chiến lược phân tích và ra quyết định nhưng những phương ph|p truyền

thống bao gồm:

- Ph}n tích cơ bản: l{ phương ph|p ph}n tích c|c chỉ số kinh tế vĩ mô v{ số liệu

thống kê.

- Phân tích kỹ thuật: l{ phương ph|p ph}n tích c|c biểu đồ giá với sự hỗ trợ của

các chỉ số kĩ thuật kh|c nhau v{ c|c phương ph|p to|n học v{ đồ thị.

- Nghiên cứu tâm lý thị trường: phương ph|p n{y rất cần thiết nhằm giúp một nhà kinh doanh hiểu được diễn biến của thị trường trong khi điều này lại phụ thuộc trước hết v{o c|ch suy nghĩ v{ h{nh động của những thành phần khác cũng đang tham gia v{o đó.

Trước khi đưa ra một quyết định giao dịch, c|c nh{ kinh doanh thường sử dụng một vài phương ph|p ph}n tích kh|c nhau để xây dựng chiến lược kinh doanh của riêng mình. Chưa và sẽ không bao giờ tồn tại duy nhất một phương ph|p đúng đắn, vì vậy mỗi nhà kinh doanh phải tự đ|nh gi| v{ quyết định xem phương ph|p n{o phù hợp với lối tư duy của bản thân và có hiệu quả nhất.

Tất cả chúng ta đều là những kẻ phiêu lưu…. Chỉ có những ai dám mạo hiểm đi xa mới biết được mình có thể đi xa đến đâu.

Ralph Nelson Elliott

Ba người mù cùng bắt gặp một con voi trên đường đi. Một người sờ vào chân voi và nói

rằng họ vừa va vào một cái cột lớn. Một người khác chạm vào vòi voi và nói rằng đó chắc chắn là một cái ống. Người thứ ba chạm v{o đuôi voi nói đó l{ một sợi dây thừng. Vậy trong ba người ai đúng?

Chúng ta không thể hiểu biết đầy đủ về sự vật trừ khi “tiếp cận” nó từ mọi phía. Những

kẻ non nớt thường vội vã kết luận khi chưa quan s|t kỹ lưỡng v{ điều đó gợi cho tôi nhớ đến câu chuyện của ba người mù mà tôi vừa kể. Nhưng xét cho cùng, sai lầm và những kết luận vội v{ng l{ điều không thể tránh khỏi trong quá trình chinh phục hiểu biết. Ta không

HOC CHUNG KHOAN tai: www.500dong.com

nên sợ mình sẽ phạm sai lầm. Quan trọng l{ điều đó sẽ không kéo dài quá lâu và ta rút ra được những bài học bổ ích từ sai lầm của chính mình.

Chính bản tính tò mò cuối cùng đ~ đưa nh}n loại đến với mê cung của thế giới tài chính.

Các bạn có thể nghĩ rằng những người thực dụng, luôn hướng đến mục tiêu kiếm càng nhiều tiền càng tốt, sẽ có lợi thế hơn so với những người khác. Kinh nghiệm của tôi cho thấy điều n{y không ho{n to{n đúng bởi phần lớn nhà kinh doanh th{nh công đều là những người biết xây dựng cho mình một triết lý riêng về thị trường và hiểu thị trường vận động ra sao. Họ cố gắng nắm bắt thế giới một cách toàn diện v{ đầy đủ đồng thời biết biến sự tò mò của con người th{nh cơ hội kiếm tiền.

Cuốn sách n{y được viết ra nhằm thỏa mãn sự tò mò của những người còn đang lạ lẫm

với thị trường Ngoại hối và giúp biến hiểu biết thành lợi nhuận bằng cách lựa chọn chiến lược kinh doanh đúng đắn. Thị trường Ngoại hối vốn đa chiều, tồn tại nhiều vấn đề gây tranh cãi v{ đôi khi còn khiến bạn ph|t khùng lên, tuy nhiên nó cũng rất thú vị và hấp dẫn, y như cuộc sống vậy!

Vậy thì, bạn đọc thân mến, tôi rất lấy làm vinh dự được giới thiệu với bạn về thị trường Ngoại hối theo cách mà tôi biết, sau mười năm kinh nghiệm với rất nhiều thử nghiệm và sai lầm, khám phá và hiểu biết.

HOC CHUNG KHOAN tai: www.500dong.com

PHẦN 1

Khái niệm và thuật ngữ cơ bản về Thị trường

Ngoại hối

- Thị trường Ngoại hối là gì?

Rất nhiều bạn đọc có thể sẽ bỏ qua câu hỏi n{y, nhưng tôi vẫn muốn đưa ra một câu trả lời ngắn gọn để những người mới bắt đầu tham gia thị trường có được những kiến thức cơ bản đầu tiên về nó, còn những ai đ~ có kinh nghiệm thì cũng có dịp ôn lại một lần nữa.

Thị trường Ngoại hối (tiếng Anh: Foreign Exchange Market, viết tắt là FOREX hay FX) là

thị trường tiền tệ liên ngân hàng quốc tế, còn được nhắc đến dưới cái tên Thị trường Tiền mặt (Cash Market) hoặc Thị trường Liên ngân hàng Giao ngay (Spot Interbank Market). Thị trường Ngoại hối tồn tại bất cứ nơi n{o m{ ở đó, tiền tệ của một quốc gia n{y được chuyển đổi thành tiền tệ của một quốc gia khác. Chính chúng ta sẽ vô tình trở th{nh người tham gia thị trường Ngoại hối nếu như, h~y lấy một ví dụ đơn giản, trong một chuyến đi du lịch nước ngo{i, chúng ta đổi tiền tệ của nước mình sang tiền tệ của nước mà chúng ta tới thăm để chi tiêu. Vì vậy, sẽ không có gì đ|ng ngạc nhiên khi biết rằng nếu lấy doanh số hàng ngày của thị trường Ngoại hối chia cho dân số trên Tr|i đất thì mỗi người trong chúng ta đóng góp khoảng 200 đô-la Mỹ vào con số đó. Thị trường Ngoại hối phục vụ nhu cầu chuyển đổi tiền tệ vì mục đích giao dịch đơn thuần cũng như để tìm kiếm lợi nhuận.

Thị trường Ngoại hối như hiện nay hình thành sau một loạt cải cách diễn ra v{o năm

1971, sau khi hệ thống quản lý tiền tệ Bretton Woods bị xóa bỏ (hệ thống này được đặt theo tên thị trấn Bretton Woods ở bang New Hamsphire, Mỹ, nơi Hội nghị Tài chính và Tiền tệ Quốc tế diễn ra v{o năm 1944 dưới sự bảo trợ của Liên Hợp Quốc. Tại đ}y, Hiệp ước Bretton Woods đ~ được ký kết). C|c nước có nền kinh tế phát triển đ~ duy trì tỷ giá hối đo|i cố định bằng cách neo giá trị đồng tiền của mình v{o v{ng cho đến năm 1971. Đ}y cũng chính là nguyên tắc cốt lõi của thị trường tiền tệ cho đến thời điểm đó. Sau khi hệ thống Bretton Woods bị xóa bỏ, c|c nước này chuyển sang hệ thống tỷ giá thả nổi, trong đó mỗi đồng tiền đều có tính tự do chuyển đổi v{ đều có thể được mua bán trên thị trường theo giá cả được x|c định dựa vào cung và cầu thực tế đối với đồng tiền đó.

Thị trường Ngoại hối là thị trường tự do; nó không có một trung tâm giao dịch tập trung

hay các tiêu chuẩn giao dịch thống nhất. Việc trao đổi tiền tệ được thực hiện thông qua hệ thống c|c ng}n h{ng thương mại, ng}n h{ng trung ương, công ty đầu tư, môi giới cũng như c|c nh{ kinh doanh v{ đầu tư c| nh}n. Hầu hết các hoạt động trên thị trường đều được xử

HOC CHUNG KHOAN tai: www.500dong.com

lý thông qua các ngân hàng lớn và có ảnh hưởng, thường được gọi là những tổ chức tạo lập thị trường (market makers).

Thị trường Ngoại hối có giá trị giao dịch lớn nhất trong số các thị trường tài chính, và

giá trị n{y cũng tăng lên rất nhanh: tổng giá trị giao dịch trong một ngày của thị trường Ngoại hối là khoảng 5 tỷ đôla v{o năm 1977, con số n{y tăng lên 600 tỷ đô-la mười năm sau đó, v{ chạm mốc 1 nghìn tỷ v{o năm 1998. Ng{y nay, gi| trị này là khoảng 2 đến 3,5 ngàn tỷ đô-la. So sánh con số này với giá trị giao dịch của thị trường trái phiếu Mỹ ‒ khoảng 300 tỷ đô-la hay thị trường chứng khoán khoảng 100 tỷ đô-la ta sẽ thấy nó lớn tới mức nào. Giá trị giao dịch của thị trường Ngoại hối lớn gấp năm lần tổng giá trị giao dịch của tất cả các thị trường tài chính khác cộng lại.

Không l}u trước đ}y, chỉ có các ngân hàng lớn thực hiện các giao dịch ngoại hối. Sự hạn

chế đó đ~ bị phá bỏ nhanh chóng nhờ sự phát triển của công nghệ, mạng Internet v{ đặc biệt là các phần mềm. Những yếu tố này làm cho tính thanh khoản của thị trường tăng lên còn chi phí thì giảm xuống. Dần dần, việc giao dịch kiếm lời đ~ ph|t triển bùng nổ khi tất cả mọi người đều có thể tham gia thị trường.

Thị trường Ngoại hối là thị trường sôi động và có tính thanh khoản cao nhất trên thế

giới bởi nó mở cửa 24 giờ mỗi ngày. Nó khác biệt so với các thị trường tài chính truyền thống khác do “hàng hóa” của nó được luân chuyển rất nhanh còn chi phí giao dịch thì lại rất thấp.

Thị trường Ngoại hối:

- Mang tính toàn cầu do nó không có một trung tâm thanh toán tiền mặt tập trung.

Nó bao gồm nhiều thành phần tham gia tại nhiều không gian địa lý khác nhau.

- Có tính thanh khoản cao. Số lượng lớn người tham gia thị trường khiến giá trị

giao dịch lớn và cho phép bất cứ loại ngoại tệ n{o cũng có thể được mua hay bán theo giá thị trường vào bất cứ thời điểm nào.

- Dễ dàng tiếp cận. Thị trường Ngoại hối cũng như thông tin về nó, như tin tức hay các chỉ số tài chính, có thể được tiếp cận một cách dễ dàng. Bạn có thể mở, đóng hoặc thay đổi trạng thái giao dịch của mình bất cứ lúc nào trong ngày.

- Luôn được đảm bảo chất lượng hoạt động. Mỗi giao dịch được thực hiện nhanh chóng theo giá thị trường nhờ vào tính thanh khoản cao và sự trợ giúp của hệ thống m|y tính. Nó cho phép tr|nh được tình trạng trượt giá và các hạn chế khác trong hoạt động giao dịch ho|n đổi tiền tệ.

- Hoạt động 24 giờ mỗi ngày. Giao dịch được thực hiện 24 giờ một ngày, từ Thứ

Hai đến thứ Sáu, trừ các ngày cuối tuần và một vài ngày nghỉ khác.

HOC CHUNG KHOAN tai: www.500dong.com

Thị trường Ngoại hối là một thị trường đặc thù, các giao dịch trong đó đều được xử lý tự

động thông qua mạng Internet với sự trợ giúp của một phần mềm đặc biệt. Bởi vậy bạn không nhất thiết phải đóng bộ chỉnh tề, com-lê cà vạt mới được phép giao dịch trên thị trường v{ uy tín hay đạo đức của bạn trong trường hợp n{y cũng không giúp ích được gì nhiều. Dù trong cuộc sống thực, bạn có thể cố gắng sửa chữa sai lầm, xóa bỏ những hiểu nhầm hay dàn xếp các vấn đề, nhưng trên thị trường Ngoại hối sẽ không ai thèm quan tâm đến chuyện người đang ngồi trước màn hình và thực hiện giao dịch l{ ai. Điều này thoạt nghe có vẻ không hay. Nhưng tôi nghĩ đó cũng l{ một điểm tốt bởi nó là một thị trường tự do và rằng hiểu biết của bạn sẽ được đ|nh gi| đúng với giá trị thực của nó. Lợi nhuận thu được là bằng chứng duy nhất và không thể chối cãi cho thành công của chính bạn. Hãy làm tốt và bạn sẽ không bao giờ bị đ|nh gi| thấp!

Có ba lý do chính khiến người ta tham gia thị trường Ngoại hối: đầu tư, bảo vệ mình khỏi các rủi ro tiền tệ v{ đầu cơ. Nhưng lý do cuối cùng mới l{ động cơ chính của những người tham gia thị trường, có đến 80-90% c|c nh{ kinh doanh hướng tới mục đích tìm kiếm lợi nhuận nhờ vào chênh lệch tỷ gi|. C|c đồng tiền và cặp tiền tệ trên thị trường Ngoại hối cũng đồng thời được sử dụng trong các giao dịch tài chính với vai trò l{ phương tiện thanh toán. Chính các giao dịch thanh toán quốc tế được thực hiện bởi các doanh nghiệp và tổ chức l{ đảm bảo cho sự vận hành của nền kinh tế nói chung, cũng như hoạt động và sự ổn định thị trường Ngoại hối nói riêng.

Mọi người thường nói rằng kinh doanh Ngoại hối chứa đựng nhiều rủi ro. Vậy thực hư thế nào? Sự thay đổi nhanh chóng của giá cả tại đ}y không có nghĩa l{ nó rủi ro hơn c|c thị trường tài chính khác. Chắc chắn là có nhiều rủi ro hiện hữu trên thị trường Ngoại hối, tuy nhiên nó không phải là không thể tr|nh được. Bản thân thị trường là trung lập và thua lỗ cũng không phải là thuộc tính của nó. Điều quan trọng nằm ở quyết định mua hay bán của người kinh doanh. Nếu bạn bị chiếc búa đập vào tay thì liệu chiếc búa có đ|ng tr|ch hay không? Và liệu bạn có ngừng làm việc vì sợ bị búa đập không? Quan trọng là bạn cần nhìn nhận rõ ràng rằng bản th}n đầu tư không phải là một rủi ro mà là quá trình quản trị rủi ro. Bạn không được phép lờ đi những rủi ro hiện hữu. Bởi vì trong khi cố gắng tối đa hóa lợi nhuận, bạn có thể bị thua lỗ nặng nề. Trước khi bắt tay vào kinh doanh, hãy tính toán khả năng t{i chính của mình, chuẩn bị tâm lý sẵn sàng cho một quá trình làm việc chăm chỉ chứ không phải một cuộc phiêu lưu thú vị.

- Thị trường Ngoại hối giao dịch cái gì?

Thị trường tiền tệ liên ngân hàng là thị trường duy nhất trong đó tiền vừa là hàng hóa

vừa l{ phương tiện trao đổi. Nó minh họa một cách sống động cho câu nói quen thuộc “Tiền lại đẻ ra tiền”. Tiền là tài sản có tính thanh khoản cao nhất; tiếp theo là các tài khoản séc và tài khoản vãng lai. Những loại hình tài sản này giúp cho ngân hàng khai thác và sử dụng tiền một cách dễ dàng và nhanh chóng. Các ngân hàng có thể mua v{ trao đổi một lượng tiền lớn với nhau mà không cần bất cứ thỏa thuận hay hợp đồng kèm theo nào bởi uy tín giữa các ngân hàng tham gia hoạt động thanh toán là tuyệt đối (chỉ có những ng}n h{ng đủ độ tin cậy, đủ vốn và việc quản trị rủi ro đ|p ứng được yêu cầu của ng}n h{ng trung ương mới

HOC CHUNG KHOAN tai: www.500dong.com

được phép tham gia thị trường). Những ng}n h{ng n{y đảm bảo rằng việc thanh toán sẽ được thực hiện theo thỏa thuận.

Mặt khác, các nhà kinh doanh lại luôn phải chịu những rủi ro tài chính nhất định khi giao dịch mua bán tiền tệ, cho nên người ta có đầy đủ lý do để nói rằng nhà kinh doanh đang kinh doanh RỦI RO v{ anh ta được đền đ|p vì đ~ g|nh chịu những rủi ro đó. Trong thế giới hiện đại, rủi ro là một h{ng hóa được ưa chuộng. Cũng giống như ng{nh kinh doanh bảo hiểm, các nhà môi giới bảo hiểm ký kết hợp đồng với khách hàng của mình (trên thị trường Ngoại hối, các nhà môi giới cũng ký hợp đồng với kh|ch h{ng) v{ sau đó b|n những hợp đồng này cho các công ty bảo hiểm lớn (với tính chất giống nghiệp vụ thanh toán bù trừ trên thị trường Ngoại hối). Bởi vậy, các nhà môi giới chính l{ người mua lấy rủi ro, còn các công ty bảo hiểm lớn, những nhà buôn lớn, thì hoàn toàn kiểm so|t được rủi ro đó do số lượng khách hàng mua bảo hiểm là rất lớn.

Giao dịch ký quỹ giúp c|c nh{ kinh doanh có cơ hội dùng đòn bẩy t{i chính đối với các

giao dịch mua bán tiền tệ của mình, cho phép họ giao dịch bằng số tiền lớn hơn so với số dư thực có trên tài khoản. Tất nhiên việc đó l{m tăng thêm rủi ro thua lỗ, nhưng mặt khác, thị trường cũng có những nguyên tắc cho phép nhà kinh doanh hạn chế rủi ro đó bằng cách đóng trạng thái giao dịch của mình vào bất cứ thời điểm nào. Thị trường có tính thanh khoản rất cao và mặc dù các biến động về giá có vẻ lớn khi sử dụng đòn bẩy nhưng cũng không bao giờ vượt quá 2% trong phạm vi một ngày giao dịch.

Những người tham gia thị trường Ngoại hối luôn bán một loại ngoại tệ n{y để có được một loại ngoại tệ khác. Chẳng hạn, họ bán hoặc mua euro lấy đô-la Mỹ. Để tránh hiểu nhầm về hoạt động trao đổi mà chúng ta thực sự thực hiện, thuật ngữ “đồng tiền định giá” (basic currency) ra đời. Đồng tiền đầu tiên trong cặp tiền tệ được trao đổi với nhau sẽ l{ đồng tiền định giá. Ví dụ, đồng tiền định giá của cặp EUR/USD l{ đồng euro. Chúng ta sẽ mua hoặc bán đồng euro bằng đồng đô-la Mỹ.

Từ trước tới nay, đồng đô-la Mỹ có thể vừa l{ đồng tiền đứng thứ nhất vừa l{ đồng tiền

đứng thứ hai trong rất nhiều cặp tiền tệ kh|c nhau. Thường thì đồng tiền đầu tiên trong một cặp tiền tệ sẽ có giá trị lớn hơn tại thời điểm nó bắt đầu xuất hiện trên thị trường. Vì thế, khi đồng euro ra đời năm 1999, nó đ~ đứng trước đồng đô-la Mỹ trong cặp EUR/USD do tại thời điểm đó nó có gi| cao hơn (một euro tương đương 1,185 đô-la Mỹ). Tỷ giá hối đo|i sẽ được gọi là tỷ giá trực tiếp nếu đồng đô-la Mỹ trong cặp tiền tệ l{ đồng tiền đứng đầu tiên (ví dụ USD/CHF, USD/JPY). Tỷ giá hối đo|i sẽ được gọi là tỷ giá gián tiếp nếu đồng đô-la Mỹ trong cặp đó l{ đồng tiền đứng thứ hai (ví dụ EUR/USD, GBP/USD, AUD/USD). Đương nhiên, hoạt động hối đo|i không chỉ được thực hiện bằng đồng đô-la Mỹ, và tỷ giá hối đo|i trong đó không có mặt đồng đô-la Mỹ được gọi là tỷ giá chéo hay tỷ giá ngoại lai. Các tỷ giá ngoại lai có giá trị giao dịch lớn nhất là EUR/GBP, EUR/JPY, EUR/CHF.

- Những loại tiền tệ cơ bản n{o được giao dịch trên thị trường Ngoại hối?

HOC CHUNG KHOAN tai: www.500dong.com

$ Đô-la Mỹ (USD)

Đô-la Mỹ l{ đồng tiền chính trên thị trường thế giới. C|c đồng tiền khác cuối cùng đều

được định gi| trên cơ sở cặp tiền tệ với đồng đô-la Mỹ. Vai trò v{ ý nghĩa của đồng đô-la Mỹ thường phát huy mạnh mẽ nhất trong những thời kỳ xảy ra bất ổn chính trị. Điều n{y đã được chứng minh trong cuộc khủng hoảng ở ch}u Á giai đoạn 1997-1998.

Đô-la Mỹ trở thành ngoại tệ chính kể từ sau Chiến tranh Thế giới thứ Hai, khi hệ thống quản lý tiền tệ Bretton Woods dựa trên tiêu chuẩn v{ng ra đời. Vào thời điểm đó, ¾ lượng vàng dự trữ của thế giới đều tập trung tại Mỹ. Tất cả c|c đồng tiền đều được định giá bằng đô-la Mỹ, v{ đến lượt mình, đồng đô-la Mỹ lại được chuyển thành vàng với gi| 35 đô-la một ounce. Tỷ giá cố định giữa v{ng v{ đô-la Mỹ được duy trì cho đến năm 1971 khi Mỹ không còn khả năng đảm bảo việc chuyển đổi đồng đô-la của mình thành vàng nữa do khủng hoảng kinh tế. Kể từ đó, tiền tệ cũng trở thành hàng hóa, và chúng có thể được mua bán trên thị trường liên ngân hàng với giá cả bởi thị trường quyết định giống như c|c loại hàng hóa khác. Giá của chúng do cung và cầu quyết định do thị trường có tính chất mở cửa và tự do. Ngày nay, khoảng 50-61% dự trữ của ng}n h{ng trung ương c|c quốc gia l{ đồng đô-la Mỹ. Đ}y vừa l{ phương tiện thanh toán toàn cầu, vừa là một công cụ đầu tư, vừa là tấm lá chắn tiền tệ cho các quốc gia trong trường hợp xảy ra khủng hoảng tài chính và chính trị. Sự xuất hiện của đồng euro (đồng tiền chung ch}u Âu) v{o năm 1999 chỉ làm giảm đi đôi chút sức ảnh hưởng của đồng đô-la Mỹ. Liên minh đồng đô-la bao gồm đồng tiền của các quốc gia ở Bắc Mỹ và vùng vịnh Ca-ri-bê. Nó cũng bao gồm cả đồng đô-la Đ{i Loan, đồng won Hàn Quốc, đô-la Singapore, v{ đô-la Hồng Kông bởi những đồng tiền n{y đều gắn chặt với đồng đô-la Mỹ.

Tổng giá trị đồng đô-la Mỹ được đưa v{o lưu thông đ~ đạt 300 tỷ v{o năm 1995 v{ tăng

lên 700 tỷ v{o đầu năm 2004. Hai phần ba trong số đó đang nằm ngoài lãnh thổ nước Mỹ. Thực tế đó thể hiện tầm quan trọng của đồng đô-la Mỹ với vai trò là ngoại tệ dự trữ. Nó cũng l{ phương tiện trao đổi tiêu chuẩn tại các thị trường h{ng hóa, đặc biệt là thị trường vàng và dầu mỏ. Rất nhiều công ty không có mặt trên thị trường Bắc Mỹ nhưng vẫn niêm yết giá các loại hàng hóa và dịch vụ của mình bằng đồng đô-la Mỹ trên thị trường quốc tế. Ví dụ, nhà sản xuất máy bay của châu Âu Airbus, chỉ sử dụng đồng đô-la Mỹ l{m cơ sở để định giá các thiết bị do mình sản xuất.

Nhà kinh tế học nổi tiếng Paul Samuelson cho rằng chính nhu cầu đối với đồng đô-la Mỹ ở nước ngo{i đ~ cho phép nước này tài trợ thâm hụt thương mại mà không khiến đồng tiền của mình mất giá. Tuy nhiên, tình trạng n{y cũng có thể g}y ra t|c động tiêu cực đối với sự ổn định tài chính và tỷ gi| đồng đô-la Mỹ trong tương lai.

Hiện nay, đô-la Mỹ đang dần mất đi vai trò v{ ảnh hưởng trên thế giới do tỷ giá của nó so với nhiều đồng tiền kh|c đang sụt giảm, đồng thời sức mạnh kinh tế của khu vực đồng đô-la cũng đang suy yếu. Như vậy, câu hỏi đặt ra là liệu chúng ta có nên chấm dứt dùng đồng đô-la Mỹ như đồng tiền duy nhất trong thanh toán quốc tế và dự trữ quốc gia hay không.

HOC CHUNG KHOAN tai: www.500dong.com

Phần lớn các nhà kinh tế học, bao gồm cả cựu Gi|m đốc Cục dự trữ Liên bang Mỹ Alan Greenspan, người đ~ điều h{nh ng}n h{ng trung ương lớn nhất thế giới này trong vòng 18 năm, đều cho rằng đồng đô-la Mỹ đang từ bỏ vị trí đồng tiền dự trữ của thế giới, đó cũng chính là lý do tại sao tỷ giá của nó lại lao dốc mạnh đến vậy. Cùng lúc đó, Trung Quốc, quốc gia có lượng dự trữ Ngoại hối bằng đồng đô-la Mỹ lớn nhất (trên 1,43 nghìn tỷ), đang mong muốn đa dạng hóa nguồn dự trữ của mình bằng c|c đồng tiền kh|c như đồng euro, điều chắc chắn sẽ có t|c động ngược trở lại tới tỷ gi| đồng đô-la Mỹ.

€ Euro (EUR)

Euro l{ đồng tiền có tổng giá trị lưu thông lớn thứ hai thế giới. Năm 1979, Liên minh

ch}u Âu cho ra đời Liên minh tiền tệ chung ch}u Âu, ECU, v{ đồng ECU ra đời trên cơ sở 12 đồng tiền của các quốc gia có nền kinh tế phát triển nhất trong Liên minh. Hiệp định Maastricht x|c định rổ ngoại tệ tương ứng như sau:

ECU = 30,1% đồng Mác Đức (DEM) + 19% đồng Franc Pháp (FRF) + 13% đồng Bảng Anh (GBP) + 10,2% đồng Lia Italia (ITL) + 9,4% đồng Guilder Hà Lan (NGL) + 7,6% đồng Franc Bỉ (BEF) + 5,3% đồng Peseta Tây Ban Nha (ESP) + 2,4% đồng Krone Đan Mạch (DKK) + 2,7% các đồng tiền còn lại.

Euro l{ đồng tiền độc lập, ra đời v{o năm 1999 v{ thay thế đồng ECU với tỷ giá trao đổi

1:1. Cặp tiền tệ EUR/USD được niêm yết lần đầu tiên với tỷ gi| 1,1850 đô-la Mỹ một euro. C|c đồng giấy bạc và tiền xu euro ra đời v{o năm 2002. Kể từ đó euro chính thức trở thành một loại tiền tệ của thế giới. Khối tiền tệ euro bao gồm khu vực sử dụng đồng euro, đồng franc Thụy Sĩ v{ tiền tệ của c|c nước vùng Scandinavi. Tổng giá trị đồng euro đang lưu thông đ~ đạt 610 tỷ v{o năm 2006, lần đầu tiên trong lịch sử vượt qua đồng đô-la Mỹ.

Cựu Gi|m đốc Cục dự trữ Liên bang Mỹ Alan Greenspan đ~ từng tuyên bố vào tháng

T|m năm 2007 rằng đồng euro nên thay thế đồng đô-la trong vai trò ngoại tệ dự trữ, hoặc ít nhất cũng trở thành một lựa chọn khác cho các quốc gia ngo{i đồng đô-la Mỹ. Tuy nhiên, thực tế l{ cho đến cuối năm 2006, 65,7% dự trữ ngoại tệ của thế giới vẫn ở dưới dạng đồng đô-la Mỹ, chỉ có 25,2% l{ đồng euro.

Sự cách biệt về kinh tế giữa các quốc gia trong khu vực đồng euro cũng như tỷ lệ thất

nghiệp cao và sự ngần ngại của chính phủ c|c nước này trong việc thực hiện cải c|ch cơ cấu đ~ t|c động tiêu cực lên sự ổn định của đồng euro.

Yên Nhật (JPY)

Đồng Yên Nhật đứng vị trí thứ ba về khối lượng giao dịch và tính phổ biến đối với các nhà kinh doanh ngoại hối. Giá trị lưu thông của đồng Yên không nhiều như đồng đô-la Mỹ v{ euro, nhưng xét về tính thanh khoản thì nó không có đối thủ, một phần do tổng giá trị giao dịch thực tế trong c|c chu trình trao đổi kinh tế trong khu vực là rất lớn nhưng chủ yếu là nhờ Nhật Bản có giá trị xuất khẩu khổng lồ. Các keiretsu của Nhật Bản ‒ c|c tập đo{n t{i chính công nghiệp lớn ‒ có ảnh hưởng rất sâu sắc tại quốc gia này.

HOC CHUNG KHOAN tai: www.500dong.com

Chính phủ Nhật Bản đ~ theo đuổi chính sách lãi suất ngân hàng bằng 0 kể từ năm 1995. Theo đó Ng}n h{ng Trung ương Nhật Bản luôn giữ lãi suất cơ bản ở mức gần 0% nhằm kích thích tăng trưởng kinh tế. Lãi suất n{y đ~ từng đạt mức thấp 0,15% sau nhiều lần cắt giảm, nhưng sau đó lại tăng mạnh lên 0,25%. Đến năm 2007 nó đ~ tăng lên 0,5%. Chính s|ch n{y dẫn đến một loại hình đầu cơ mới, đầu cơ v{o sự chênh lệch lãi suất giữa các loại tiền tệ khác nhau (carry trade). Lợi nhuận có được là nhờ sự khác biệt giữa lãi suất cơ bản thấp của đồng Yên và lãi suất cao hơn của c|c đồng tiền khác. Các nhà kinh doanh sẽ đi vay đồng Yên để mua các loại tiền tệ có lãi suất cao hơn như đô-la New Zealand hay đô-la Australia. Sự chênh lệch lãi suất có thể cho lợi nhuận rất lớn sau một thời gian dài.

Tính tổng số, đ~ có trên một nghìn tỷ Yên Nhật được vay để thực hiện đầu cơ chênh lệch

lãi suất trong thời kỳ hoàng kim của hoạt động này. Nó dẫn đến tỷ giá vô cùng thấp của đồng Yên so với c|c đồng tiền khác. Theo tính toán của các chuyên gia kinh tế, tính đến th|ng Hai năm 2007, đồng Yên đ~ bị định giá thấp hơn so với đồng đô-la khoảng 15% và trên 40% so với đồng euro. Đồng Yên trước nay vẫn rất nhạy cảm với biến động của chỉ số chứng kho|n Nikkei cũng như biến động trên thị trường bất động sản.

£ Bảng Anh (GBP)

Đồng bảng Anh từng l{ đồng tiền chính của thế giới cho đến khi Chiến tranh Thế giới

thứ Hai kết thúc, khi nó từng bước nhường vai trò n{y cho đồng đô-la Mỹ. Từ tiếng lóng vẫn thường được sử dụng để chỉ đồng Bảng Anh cable (có nghĩa l{ d}y c|p) bắt nguồn từ việc sử dụng điện tín có d}y để thực hiện lệnh chuyển tiền trong hoạt động thanh toán và hối đo|i v{o thời kỳ mà tất cả c|c đồng tiền đều được quy đổi theo đồng bảng Anh.

Đồng bảng Anh từng là một phần của hệ thống trao đổi tiền tệ châu Âu trong vòng 2 năm 1990-1992 v{ được gắn chặt với đồng M|c Đức. Điều n{y đ~ có những t|c động tích cực lên đồng Bảng. Tuy nhiên, tình thế thay đổi v{o năm 1992 sau khi Vương quốc Anh bị buộc phải rút khỏi cơ chế tiền tệ châu Âu. Phần lớn các nhà kinh tế học đều cho rằng thời kỳ giá trị đồng Bảng sụt giảm đ~ có t|c động tích cực lên nền kinh tế Vương quốc Anh.

Đồng Bảng Anh đ|ng ra đ~ trở thành một phần của đồng tiền chung châu Âu Euro vào

năm 2000, nhưng khi thực hiện trưng cầu d}n ý, người dân của quốc gia n{y đ~ cực lực phản đối việc đó. Trong suốt thời gian d{i, đồng Bảng v{ đồng euro đ~ được quy đổi ngang giá, song tình thế đ~ thay đổi v{o năm 2006. Lạm ph|t gia tăng tại Anh quốc đ~ buộc Ngân h{ng Trung ương của nước n{y tăng l~i suất cơ bản dẫn đến sự chênh lệch lãi suất giữa đồng Bảng v{ đồng euro. Diễn biến này rất có lợi cho đồng Bảng so với đồng euro v{ đô-la. Giá của đồng Bảng đ~ chạm mức 2 đô-la lần đầu tiên v{o ng{y 18 th|ng Tư năm 2007, và v{o th|ng Mười Một năm 2007, nó chạm mức ấn tượng 2,1161 đô-la lần đầu tiên trong vòng 27 năm. Tuy nhiên, cuộc khủng khoảng trên thị trường bất động sản tại Mỹ năm 2007 đ~ g}y thiệt hại không nhỏ cho nền kinh tế Anh, điều này có thể thấy rõ nhất qua việc sụt giảm giá trị của đồng Bảng.

Franc Thụy Sỹ (CHF)

HOC CHUNG KHOAN tai: www.500dong.com

Thụy Sỹ là nền kinh tế phát triển duy nhất ở châu Âu không nằm trong Cơ chế đồng tiền chung châu Âu hay Nhóm tám nền kinh tế lớn nhất châu lục này (the Big Eight). Mặc dù quy mô nền kinh tế Thụy Sỹ không lớn, đồng Franc của nước này vẫn là một trong bốn đồng tiền chính của thế giới, trước hết là bởi hệ thống t{i chính ng}n h{ng đặc thù tại đ}y.

Trong những giai đoạn bất ổn chính trị, c|c nh{ đầu tư vẫn thường lựa chọn đầu tư v{o

đồng Franc Thụy Sỹ thay vì đồng euro, mặc dù lãi suất đồng Franc gần như ngang bằng so với lãi suất đồng euro. Cặp EUR/CHF đ~ duy trì tỷ giá ổn định quanh mức 1,55 từ giữa năm 2003 đến 2006. Nhưng kể từ giữa năm 2006, do những nguyên nh}n có liên quan đến tình hình kinh tế vĩ mô, đồng Franc đ~ tăng gi| trị rất nhiều so với đồng euro.

Chính vai trò truyền thống của một đồng tiền an toàn, không bị t|c động bởi các biến động thị trường đ~ khiến đồng Franc Thụy Sỹ có độ tin cậy rất cao. Thụy Sỹ cũng l{ nước luôn có tỷ lệ lạm phát thấp hơn so với phần còn lại của ch}u Âu. Cũng cần lưu ý rằng luật pháp Thụy Sỹ quy định 40% giá trị đồng tiền cần được đảm bảo bằng vàng dự trữ quốc gia mặc dù chế độ bản vị v{ng, ra đời từ năm 1920, đ~ trở nên hoàn toàn vô hiệu vào ngày 1 th|ng Năm năm 2000.

- Những thành phần cơ bản tham gia thị trường Ngoại hối

Các ngân hàng trung ương

C|c ng}n h{ng trung ương tạo thành một nhóm riêng biệt trong số các thành phần tham

gia thị trường Ngoại hối. Chức năng của họ là phát hành tiền, quản lý nền kinh tế v{ đảm bảo sự ổn định của đồng tiền quốc gia, qua đó đảm bảo sự tăng trưởng ổn định của nền kinh tế. Bên cạnh đó, một trong những chức năng quan trọng khác của ng}n h{ng trung ương trong một nền kinh tế thị trường l{ đảm bảo ổn định giá cả và kiểm soát lạm ph|t. Trên đ}y là những lý do giải thích vì sao h{nh động của một ng}n h{ng trung ương của bất kỳ quốc gia n{o cũng đều thu hút sự chú ý của những người tham gia thị trường Ngoại hối. Ngân h{ng trung ương t|c động tới thị trường Ngoại hối theo hai cách, trực tiếp thông qua việc can thiệp v{o đồng tiền hoặc gián tiếp thông qua x|c định lãi suất cơ bản. Ngân hàng trung ương có thể theo đuổi chính s|ch l{m tăng hoặc làm giảm giá trị của đồng tiền quốc gia, tùy thuộc vào thực trạng của nền kinh tế và các yêu cầu về quản lý; đồng thời, có thể h{nh động độc lập hoặc hợp tác với c|c ng}n h{ng trung ương kh|c trong khi điều hành chính sách hối đo|i hoặc tiến hành can thiệp trực tiếp v{o đồng tiền của quốc gia mình. Việc kinh doanh ngoại tệ của c|c ng}n h{ng trung ương cung cấp ngoại tệ cho khu vực kinh tế nh{ nước hoặc giúp thực hiện các giao dịch đặc thù của bộ máy chính phủ (ví dụ, khi chuyển đổi tiền, bán trái phiếu chính phủ, v.v…), nó cũng mua v{ b|n đồng nội tệ cho c|c ng}n h{ng thương mại.

Phương tiện quản lý chủ yếu của ng}n h{ng trung ương l{ l~i suất cơ bản. Lãi suất này

chính là lãi suất m{ ng}n h{ng trung ương cho c|c ng}n h{ng thương mại vay. Các ngân h{ng thương mại cũng vay tiền của nhau theo lãi suất cơ bản (hoặc gần mức lãi suất này).

HOC CHUNG KHOAN tai: www.500dong.com

Sự thay đổi lãi suất cơ bản cho phép điều chỉnh tình hình kinh tế của một quốc gia. Việc giảm lãi suất cơ bản sẽ khuyến khích đầu tư (chi phí đầu tư bằng vốn vay giảm) và góp phần thúc đẩy tăng trưởng kinh tế. Trong khi đó, việc tăng l~i suất cơ bản lại giúp hạ nhiệt lạm phát. Lãi suất cao sẽ hạn chế giá cả tăng cao. L~i suất cơ bản l{ phương tiện điều hành kinh tế hiệu quả nhất trong nền kinh tế thị trường.

Có một vài loại lãi suất do ng}n h{ng trung ương đặt ra, nhưng l~i suất cơ bản là chỉ số

quan trọng nhất (Lãi suất điều hòa vốn dự trữ qua đêm của Fed Fed’s Fund Rate tại Mỹ; lãi suất REPO tại Liên minh châu Âu).

Việc c|c ng}n h{ng trung ương can thiệp trực tiếp vào tỷ gi| đồng nội tệ rất hiếm khi xảy ra. Để l{m được việc đó với mục đích l{m tăng hay giảm giá trị của đồng nội tệ, ngân h{ng trung ương trực tiếp tiến hành mua hoặc b|n đồng nội tệ trên thị trường. Ngân hàng trung ương buộc phải làm vậy khi tỷ giá của đồng nội tệ vào thời điểm đó không phù hợp với tình hình kinh tế và nếu để kéo dài có thể g}y t|c động tiêu cực. Việc can thiệp có thể được tiến h{nh độc lập bởi một hoặc một v{i ng}n h{ng trung ương kết hợp với nhau. Sự can thiệp đồng thời của nhiều ng}n h{ng trung ương phản ánh những biến động lớn về kinh tế, sự bất ổn về giá cả, những tin đồn tr|i ngược và tình trạng đ|ng lo ngại trên thị trường.

Việc can thiệp thường gây ra sự hoảng loạn và sợ h~i, nhưng đối với những tay chuyên nghiệp thì đ}y cũng có thể l{ cơ hội kiếm lời nhanh chóng và ít rủi ro. Các ngân hàng trung ương biết rằng yếu tố chính đảm bảo thành công của một chính sách can thiệp là nó phải nằm ngoài dự đo|n (đó l{ lý do tại sao thông tin về những chính sách can thiệp trong tương lai thường được giấu kín), nhưng nó phải thể hiện t|c động đ|ng kể lên tỷ giá hối đo|i ngay sau khi được ban hành.

Một trong những h{nh động can thiệp lớn nhất trong lịch sử là của ngân hàng trung

ương ch}u Âu v{o năm 2000 2001 nhằm l{m đồng euro tăng gi| mạnh trở lại ngay khi nó đạt mức thấp kỉ lục 0,85 euro ăn 1 đô-la. Ng}n h{ng Trung ương Nhật Bản cũng phải tìm đến giải pháp can thiệp trực tiếp v{o năm 2004 khi cố gắng hạ tỷ giá vốn đang rất cao của đồng Yên Nhật, điều không hề có lợi đối với một nền kinh tế dựa nhiều vào xuất khẩu như Nhật Bản. Sự can thiệp được tiến hành trong vòng ba tháng kể từ khi đồng tiền này chạm mức 101 Yên ăn 1 đô-la.

Cục dự trữ Liên Bang Mỹ mà thực chất là một ng}n h{ng tư nh}n (chắc nhiều người sẽ

cảm thấy vô cùng kinh ngạc về điều n{y), l{ định chế có ảnh hưởng lớn nhất đối với thị trường Ngoại hối. Nó thể hiện những nguyên tắc căn bản của nền kinh tế Mỹ, trong đó khu vực tư nh}n luôn nhận được sự hỗ trợ và bảo đảm từ phía chính phủ. Tuy nhiên, sự thực là hoạt động của nó được quy định rất chặt chẽ để trở thành công cụ hữu hiệu của chính phủ và lợi nhuận của nó đều được nộp vào ngân sách quốc gia.

Tất cả c|c ng}n h{ng trung ương trên thế giới đều có các chức năng tương tự nhau, tuy nhiên, vẫn có một v{i trường hợp ngoại lệ. Điều quan trọng là chúng ta phải hiểu cơ chế ra quyết định liên quan đến các loại lãi suất cũng như dự đo|n được quan điểm của những

HOC CHUNG KHOAN tai: www.500dong.com

người đứng đầu c|c ng}n h{ng trung ương, v.v… Chúng ta sẽ cùng khám phá hoạt động của 8 ng}n h{ng trung ương có ảnh hưởng nhất hiện nay.

Cục dự trữ Liên bang Mỹ

Cục dự trữ Liên bang Mỹ l{ ng}n h{ng trung ương có ảnh hưởng lớn nhất thế giới bởi

trên 90% các hoạt động ngoại hối đều có liên quan tới các cặp ngoại tệ có đồng đô-la. Ủy ban Các thị trường mở Liên bang (FOMC Federal Open Markets Committee) bao gồm 5 trong tổng số 12 vị chủ tịch của các Ngân hàng dự trữ Liên bang khu vực và 7 thành viên của Hội đồng thống đốc chính l{ cơ quan quyết định lãi suất của FED. Các cuộc họp của FOMC diễn ra 8 lần một năm theo lịch trình đ~ được quyết định từ trước. Quyết định về lãi suất và lý do khiến nó được thay đổi hoặc giữ nguyên được công bố sau khi cuộc họp diễn ra. Thường thì lý do lại được coi là quan trọng hơn bản thân quyết định về mức lãi suất vì nó cho phép người ta dự báo những thay đổi trong chính sách của FED trong tương lai cũng như những biến động lãi suất có thể xảy ra.

Mục tiêu chiến lược của Cục dự trữ Liên bang l{ đảm bảo tăng trưởng kinh tế và ổn định

giá cả trong dài hạn. Theo luật Ng}n h{ng trung ương, hệ thống dự trữ Liên bang Mỹ chỉ chịu trách nhiệm trước Quốc hội. Điều đó có nghĩa l{ ng}n h{ng n{y phải báo cáo các hoạt động của mình với Hạ viện, một phần của Quốc hội Mỹ, một lần một năm v{ với Ủy ban Ngân hàng quốc hội hai lần một năm. Tuy nhiên, Hội đồng thống đốc của cơ quan n{y không thuộc quyền kiểm soát của Quốc hội, v{ như vậy mối ràng buộc giữa nó và Quốc hội không hề chi phối hoạt động của nó. Ben Bernanke đ~ thay thế huyền thoại Alan Greenspan vào tháng Một năm 2006 v{ điều hành Cục dự trữ Liên bang từ đó đến nay. Người đứng đầu Cục dự trữ Liên bang định kỳ báo cáo về tình hình kinh tế của đất nước cho Thượng viện. Sau khi FOMC nhóm họp và quyết định lãi suất của FED được công bố, chính nhân vật này sẽ là người đưa ra b|o c|o đ|nh gi| về tình hình kinh tế cũng như những h{nh động mà Cục dữ trữ Liên bang có thể sẽ thực hiện liên quan đến qu| trình điều hành nền kinh tế. Hệ thống dự trữ Liên bang không sở hữu vàng hay ngoại tệ để đảm bảo cho các khoản vay hay các đợt phát hành tiền giấy của mình. Điều n{y có nghĩa l{ đồng đô-la sẽ chỉ có thể được dùng để đổi lấy đồng đô-la mà thôi. Toàn bộ các hoạt động hối đo|i còn lại đều dựa trên thực tế là đồng đô-la Mỹ được chấp nhận như đồng tiền cơ bản của thế giới.

Ngân hàng Trung ương châu Âu

Ng}n h{ng Trung ương ch}u Âu, European Central Bank ECB, được thành lập năm

- Ng}n h{ng Trung ương ch}u Âu ra đời thay thế cho Cơ quan tiền tệ châu Âu (European Monetary Institute EMI), tổ chức được thành lập nhằm chuẩn bị cho sự ra đời của đồng tiền chung ch}u Âu v{o năm 1999.

Mục tiêu chung của ECB l{ đảm bảo tăng trưởng kinh tế và duy trì sự ổn định giá cả của

khu vực đồng euro bằng c|ch đảm bảo tỷ lệ lạm ph|t dưới mức 2%. Tuy nhiên, Ngân hàng Trung ương ch}u Âu còn có một số đặc thù khác so với Cục dự trữ Liên bang Mỹ. ECB kiểm soát tỷ lệ lạm ph|t để nó chỉ luôn ở gần mức 2% một năm, ngo{i ra nó còn phải đảm bảo

HOC CHUNG KHOAN tai: www.500dong.com

rằng đồng euro không trở nên quá mạnh nhằm tránh ảnh hưởng xấu tới xuất khẩu bởi nền kinh tế của rất nhiều nước trong khu vực đồng euro dựa chủ yếu vào hoạt động này.

Các quyết định liên quan tới chính sách tiền tệ, bao gồm quyết định mức lãi suất cơ bản,

nằm trong tay Hội đồng thống đốc v{ Ban điều hành của ECB. Hội đồng thống đốc bao gồm s|u th{nh viên trong đó có thống đốc và phó thống đốc. Ban điều hành bao gồm các thành viên trong ban gi|m đốc và thống đốc của tất cả c|c ng}n h{ng trung ương của các quốc gia thuộc Liên minh châu Âu. Theo thông lệ, bốn trong số sáu thành viên hội đồng thống đốc đều l{ đại diện của bốn ng}n h{ng trung ương lớn, bao gồm ng}n h{ng trung ương Ph|p, Đức, Italy và Tây Ban Nha. Các cuộc hội họp diễn ra hai lần mỗi tuần, nhưng thường diễn ra một cách hình thức v{ không đi đến quyết định nào. Cuộc họp quyết định mức lãi suất cơ bản diễn ra một lần mỗi th|ng. Đ}y l{ một trong những sự kiện kinh tế quan trọng và thu hút sự chú ý theo dõi của tất cả các thành phần tham gia thị trường Ngoại hối. Sau khi nó kết thúc, một cuộc họp báo sẽ được tổ chức, thống đốc ECB khi đó sẽ giải thích cụ thể lý do cơ quan n{y đưa ra c|c quyết định về lãi suất, đồng thời dự b|o tình hình chung cũng như c|c xu hướng của nền kinh tế các quốc gia thuộc Liên minh châu Âu.

ECB theo đuổi chính sách tiền tệ bảo thủ. Việc lãi suất cơ bản của đồng euro thay đổi rất

chậm trong lịch sử của nó đ~ chứng minh điều đó. Ví dụ, lãi suất cơ bản chỉ thay đổi có bốn lần trong suốt cuộc suy thoái kinh tế diễn ra v{o năm 2001, v{ ECB đ~ phải hứng chịu rất nhiều lời chỉ trích từ phía các chuyên gia kinh tế vì việc đó. Cũng cần lưu ý rằng ECB không muốn việc công bố lãi suất cơ bản trở thành sự ngạc nhiên đối với công chúng; ngược lại, nó luôn muốn mọi người hiểu tính chất của những thay đổi trong tương lai trước khi tiến đến việc chính thức công bố những thay đổi này.

Trên 500 tỷ euro dự trữ bao gồm cả dự trữ vàng nằm dưới quyền kiểm soát của ECB. Cựu thống đốc Ng}n h{ng Trung ương Ph|p Jean-Claude Trichet đ~ thay thế đại diện của Đức Wim Duisenberg để trở thành Thống đốc đương nhiệm của Ng}n h{ng trung ương châu Âu kể từ th|ng Mười Một năm 2003.

Ngân hàng Anh

Mục tiêu chính của Ngân hàng Anh (Bank of England BoE) là duy trì sự ổn định và sức mua của đồng nội tệ. Giá cả ổn định và niềm tin v{o đồng nội tệ chính là hai tiêu chuẩn quan trọng nhất của sự ổn định tiền tệ. Sự ổn định giá cả được đảm bảo bởi thực tế là tỷ giá do Ủy ban Chính sách Tiền tệ của Ngân hàng Anh quyết định, tùy theo mức độ lạm phát và chúng tăng theo c|c mức do chính phủ đặt ra. Tỷ lệ lạm phát có thể chấp nhận được là xấp xỉ 2%.

Ng}n h{ng Anh được điều hành bởi Hội đồng thống đốc bao gồm một thống đốc, hai phó thống đốc, v{ 16 gi|m đốc thành viên. Tất cả đều được bổ nhiệm bằng một Sắc lệnh Ho{ng gia sau khi đ~ được xem xét thông qua. Thống đốc và hai phó thống đốc có nhiệm kỳ 5 năm, v{ c|c th{nh viên kh|c có nhiệm kỳ 3 năm. Tất cả đều có thể được bổ nhiệm lại nhiều lần sau khi kết thúc một nhiệm kỳ.

HOC CHUNG KHOAN tai: www.500dong.com

Hội đồng thống đốc phải nhóm họp ít nhất một lần một tháng. Việc quản lý hệ thống

ngân hàng, trừ các vấn đề về chính sách tiền tệ đều thuộc phạm vi công việc của Hội đồng thống đốc. Ủy ban Chính sách Tiền tệ (Moneytary Policy Committee MPC) chịu trách nhiệm về các vấn đề liên quan đến chính sách tiền tệ.

Thống đốc ng}n h{ng Anh đồng thời cũng l{ người đứng đầu ủy ban này. Các thành viên kh|c được chọn ra từ những nhà kinh tế học danh tiếng chứ không phải nhân viên của Ngân hàng. Ủy ban chính sách tiền tệ chịu trách nhiệm x|c định các mức lãi suất chính thức kể từ năm 1997.

Mervyn King hiện là thống đốc Ngân hàng Anh. Quyết định về mức lãi suất cơ bản được đưa ra thông qua việc công bố kết quả bỏ phiếu. Ví dụ, kết quả bỏ phiếu được công bố là 7:2 có nghĩa l{ 7 th{nh viên đồng ý thay đổi lãi suất cơ bản còn 2 thành viên còn lại không đồng ý. Kết quả bỏ phiếu cho thấy quan điểm của các thành viên Ủy ban. Sự thay đổi về tỷ lệ các thành viên ủng hộ và phản đối sẽ cho thấy xu hướng của những thay đổi lãi suất trong tương lai. Chính s|ch quản lý thành công của Ng}n h{ng trung ương Anh còn được được nhắc đến với cái tên Goldilocks (chỉ mọi thứ đều vừa v{ đủ ‒ ý nói c|c chính s|ch quản lý kinh tế cho phép tăng trưởng đều đặn cùng với tỷ lệ lạm phát thấp v{ môi trường kinh doanh thuận lợi). Đ}y chính l{ yếu tố quan trọng nhất đóng góp v{o th{nh công của giai đoạn phát triển kinh tế ổn định bắt đầu từ năm 1993 đến nay quãng thời gian dài nhất trong hai thế kỷ qua. Tốc độ tăng trưởng kinh tế của Vương quốc Anh đ~ bỏ xa các quốc gia thuộc khu vực đồng euro trong suốt mười năm qua v{ một đồng Bảng mạnh là minh chứng rõ ràng nhất cho điều đó.

Ngân hàng Trung ương Nhật Bản

Nền kinh tế Nhật Bản dựa rất nhiều vào xuất khẩu. Việc tỷ gi| đồng nội tệ quá cao và vẫn tiếp tục tăng lên nhanh chóng l{ mối quan tâm rất lớn của quốc gia này bởi t|c động tiêu cực của nó lên hoạt động xuất khẩu. Đó l{ lý do tại sao Ng}n h{ng Trung ương Nhật Bản (Bank of Japan BoJ) lại sử dụng chính sách can thiệp trực tiếp hết lần n{y đến lần kh|c để kiềm chế tỷ gi| đồng Yên (Ng}n h{ng n{y b|n đồng yên ra thị trường để thu về đô-la Mỹ và euro). Ngân hàng Nhật Bản cũng thực hiện chính sách can thiệp thông qua các phát ngôn, các quan chức cấp cao của Nhật Bản luôn tuyên bố rằng đồng Yên đang có gi| trị quá cao, và những tuyên bố như vậy luôn là dấu hiệu rõ r{ng đối với c|c định chế và cá nhân tham gia thị trường Ngoại hối. Sự can thiệp bằng phát ngôn của các quan chức, dù không đi đôi với h{nh động nhưng cũng có ảnh hưởng rất lớn tới thị trường.

Chừng n{o điều lệ của Ng}n h{ng Trung ương Nhật Bản còn ghi rõ rằng nó cần phải

đảm bảo sự ổn định giá cả cũng như to{n bộ hệ thống tài chính, mục tiêu chính của nó vẫn sẽ là giảm lạm phát. Cuộc khủng hoảng bất động sản những năm 1990 đ~ buộc Ngân hàng này phải cắt giảm lãi suất cơ bản tới mức thấp kỷ lục 0,15%. Đ}y chính l{ chính s|ch thường được gọi là lãi suất bằng 0 mà Ngân hàng Nhật Bản vẫn theo đuổi cho tới nay. Người ta tin rằng Nhật Bản sẽ từ bỏ chính sách lãi suất bằng 0 này ngay khi nền kinh tế Nhật Bản khôi phục lại được tốc độ tăng trưởng bình thường. Chính sách lãi suất bằng 0 đ~ tiếp diễn trong 5 năm liên tục, nhưng v{o th|ng Ba năm 2006, nó tăng lên 0,5%. Ủy ban

HOC CHUNG KHOAN tai: www.500dong.com

Chính sách Tiền tệ của Ng}n h{ng trung ương Nhật Bản bao gồm 6 thành viên, không kể Thống đốc Masaaki Shiraka và hai phó Thống đốc, nhóm họp một hoặc hai lần mỗi tháng.

Ngân hàng Quốc gia Thụy Sĩ

Không giống c|c ng}n h{ng trung ương kh|c, Ng}n h{ng Quốc gia Thụy Sĩ (SNB) đặt ra một giới hạn trong đó l~i suất cơ bản có thể biến động trong từng trường hợp cụ thể thay vì đưa ra một mức lãi suất cố định. Ngân hàng Quốc gia Thụy Sĩ theo đuổi chính sách bảo thủ đối với vấn đề tăng l~i suất do nền kinh tế Thụy Sĩ phụ thuộc rất nhiều vào xuất khẩu (đồng nội tệ mạnh không có lợi cho các nhà xuất khẩu). Mục tiêu chính thức của ngân hàng này là đảm bảo ổn định giá cả v{ tăng trưởng kinh tế. Thống đốc Ngân hàng hiện tại là Jean-Pierre Roth. Hội đồng điều hành của Ngân hàng gặp nhau một lần mỗi quý để thảo luận về chính sách tiền tệ.

Ngân hàng Trung ương Canada

Ban gi|m đốc của Ng}n h{ng Trung ương Canada, Board of Directors BoC, bao gồm

thống đốc David Dodge v{ năm phó thống đốc. Các nhân vật này nhóm họp tám lần một năm để thảo luận v{ đưa ra quyết định liệu có thay đổi chính sách tiền tệ của Ngân hàng trung ương hay không. Năm 1998, ng}n h{ng n{y đặt mục tiêu đảm bảo lạm phát ở trong khoảng từ 1 đến 3% đồng thời đảm bảo sự ổn định của đồng nội tệ. Điều n{y có nghĩa l{ tỷ lệ lạm phát cao hay thấp hơn mục tiêu đề ra sẽ dẫn tới việc tăng hoặc giảm lãi suất cơ bản.

Ngân hàng dự trữ Australia

Không giống c|c ng}n h{ng trung ương kh|c, mục tiêu của Ng}n h{ng trung ương

Australia, Reserve Bank of Australia RBA bao gồm nhiều nội dung hơn, đó l{ đảm bảo sự ổn định của đồng nội tệ, việc l{m đầy đủ cho công d}n, tăng trưởng kinh tế, v{ đảm bảo sự thịnh vượng về mặt kinh tế của quốc gia. Để đạt được các mục tiêu đó, Ng}n h{ng n{y kiểm soát tỷ lệ lạm phát trong khoảng 2-3%.

Ủy ban chính sách tiền tệ của Ngân hàng dự trữ Australia bao gồm thống đốc Ngân hàng

Glen Steevens, Phó thống đốc, Bộ trưởng bộ T{i chính (tương đối khác biệt và không phải thông lệ tại các quốc gia kh|c) v{ s|u th{nh viên đại diện cho phe đa số trong Quốc hội do Chính phủ chỉ định. Ủy ban này nhóm họp 11 lần một năm (v{o thứ Ba đầu tiên hàng tháng trừ tháng Một).

Ngân hàng dự trữ New Zealand

Không giống c|c ng}n h{ng trung ương khác, quyết định về lãi suất cơ bản tại Ngân

hàng dự trữ New Zealand do một mình thống đốc đưa ra chứ không phải là quyết định của tập thể. Thống đốc hiện thời của Ngân hàng này là Alan Bollard. Tuy nhiên, bản thân quyết định n{y được đưa ra sau cuộc họp của Ban điều h{nh. Cơ quan n{y nhóm họp 8 lần một năm. Mục tiêu của Ng}n h{ng l{ đảm bảo tỷ lệ lạm phát trong giới hạn 1,5%. Đó l{ lý do vì sao trong suốt thời kỳ nền kinh tế tăng trưởng mạnh mẽ, ngân hàng này buộc phải tăng l~i

HOC CHUNG KHOAN tai: www.500dong.com

suất cơ bản lên mức 8,25%. Việc này giúp kiềm chế tỷ lệ lạm phát ở một mức độ nhất định và cắt giảm thâm hụt tài khoản vãng lai, tuy nhiên, việc n{y cũng l{m tỷ gi| đô-la New Zealand tăng nhanh do sự khác biệt về lãi suất và hoạt động đầu cơ chênh lệch lãi suất.

Rõ ràng, mục tiêu chính của ng}n h{ng trung ương l{ kiềm chế lạm phát ở một giới hạn đ~ định trước. Nếu nó vượt quá giới hạn, ng}n h{ng trung ương sẽ thắt chặt chính sách tiền tệ và nâng lãi suất cơ bản lên, còn nếu tỷ lệ lạm phát thấp, điều thường xảy ra vào các thời kỳ kinh tế bị đình trệ, ng}n h{ng trung ương sẽ giảm lãi suất để kích thích đầu tư v{ ph|t triển kinh tế.

Các quỹ đầu tư

Rất nhiều tổ chức, công ty bảo hiểm, quỹ lương hưu v{ c|c quỹ đầu tư bảo hiểm rủi ro tham gia vào hoạt động đầu tư v{ đầu cơ theo nhiều cách khác nhau trên thị trường Ngoại hối. Ví dụ, quỹ Quantum của tỷ phú George Soros là một trong những quỹ đầu tư năng động nhất trên thị trường này. Các tổ chức n{y cũng bao gồm cả các tập đo{n quốc tế thường đầu tư v{o nhiều quốc gia khác nhau bằng cách thành lập chi nhánh, công ty con hay mở rộng sản xuất ra ngoài lãnh thổ một quốc gia, v.v…

Các ngân hàng thương mại

Thực tế, việc xử lý tất cả các giao dịch ngoại hối đều được thực hiện bởi các ngân hàng thương mại. Điều này giải thích lý do vì sao ta gọi thị trường Ngoại hối là thị trường tiền tệ liên ngân hàng. Các thành phần tham gia thị trường đều tương t|c với nhau thông qua ngân hàng theo cách này hay cách khác. Phần lớn các tổ chức thanh toán bù trừ đều là chính các ngân hàng hoặc chi nhánh của chúng. Các ngân hàng quốc tế như Citibank, Barclays Bank, Deutsche Bank, Union Bank of Switzerland và nhiều cái tên khác nữa đều xử lý giao dịch trị gi| h{ng trăm triệu đô-la mỗi ngày. Bên cạnh đó, c|c ng}n h{ng cũng thực hiện các giao dịch ngoại hối vì lợi nhuận của chính mình. Các nhân viên thuộc bộ phận chuyên trách của ngân h{ng theo dõi c|c xu hướng của thị trường, đưa ra dự báo và quản lý trạng thái ngoại tệ của ng}n h{ng mình. Dù c|c ng}n h{ng đều có chính sách quản lý rủi ro rất chặt chẽ, họ vẫn tham gia các hoạt động đầu cơ ngoại tệ.

10 định chế hàng đầu tham gia thị trường Ngoại hối năm 2006

(Nguồn: Điều tra của Euromoney FX)

Xếp hạng Ngân hàng

Tỷ lệ tham gia (%)

1.

2.

3.

4.

5.

Deutsche Bank

UBS AG

Citigroup

Barclays Capital

19,26

11,86

10,39

6,61

Royal Bank of Scotland 6,43

HOC CHUNG KHOAN tai: www.500dong.com

6.

7.

8.

9.

Goldman Sachs

HSBC

Bank of America

JPMorgan Chase

5,25

5,04

3,97

3,89

10.

Merrill Lynch

3,68 Các nhà môi giới (Brokers)

Vai trò của các nhà môi giới là cung cấp cho khách hàng của mình cơ hội giao dịch trên thị trường Ngoại hối, ví dụ như đảm bảo việc thực hiện lệnh nhanh chóng và chính xác một cặp tiền tệ n{o đó theo gi| thị trường. Một công ty môi giới không giao dịch để thu lợi nhuận trực tiếp cho mình bởi nó chỉ l{ đơn vị trung gian, không chịu các rủi ro về thay đổi tỷ giá. Nó tìm kiếm lợi nhuận nhờ chênh lệch giữa giá mua và giá bán (spread). Hiện nay trên thị trường có rất nhiều công ty môi giới, việc cạnh tranh giữa họ với nhau góp phần l{m tăng chất lượng dịch vụ cung cấp cho c|c nh{ đầu tư (chương “L{m thế n{o để chọn nhà môi giới?” sẽ l{m rõ điều này)

Các nhà đầu tư cá nhân

C|c nh{ đầu tư vừa và nhỏ không thể trực tiếp tham gia thị trường Ngoại hối mặc dù

trên thực tế họ có thể dùng đòn bẩy với tỷ lệ rất cao (1:50, 1:100 hoặc hơn nữa). Tất cả hoạt động của họ đều được thực hiện thông qua ngân hàng và các nhà môi giới, những tổ chức này lại là khách hàng của các tổ chức thanh toán bù trừ. C|c nh{ đầu tư c| nh}n luôn phải giao dịch thông qua trung gian.

- Những điều cần biết trước khi bắt đầu giao dịch Để bắt đầu giao dịch Ngoại hối, bạn cần c{i đặt một phần mềm đặc biệt, một nền tảng

giao dịch (trading platform). Chính x|c hơn thì một nền tảng giao dịch là một gói phần mềm bao gồm một máy chủ (do nhà môi giới sử dụng) và một chương trình giao dịch dành cho kh|ch h{ng (được c{i đặt vào máy tính của kh|ch h{ng). Chương trình của khách hàng trao đổi thông tin với máy chủ thông qua mạng Internet và nhận tất cả các dữ liệu cần thiết phục vụ việc giao dịch như tỷ giá, tin tức thị trường, số dư t{i khoản giao dịch. Thông thường kh|ch h{ng được cung cấp phần mềm giao dịch miễn phí. Do đó để bắt đầu giao dịch bạn chỉ cần làm những việc sau đ}y:

- Chọn một nhà môi giới, ký hợp đồng và mở tài khoản giao dịch cá nhân,

- Chuyển tiền (số tiền ký quỹ ban đầu) vào tài khoản của nhà môi giới để nhà môi

giới chuyển số tiền này vào tài khoản của bạn,

- Giao dịch trên các thị trường tài chính, quản lý tài khoản v{ đầu tư vốn thông

qua các phần mềm giao dịch.

HOC CHUNG KHOAN tai: www.500dong.com

Tuy nhiên, trước khi bắt đầu, bạn cần phải làm quen với các thuật ngữ và khái niệm cơ

bản của thị trường Ngoại hối. Hàng loạt các từ lóng hay các chữ viết tắt có ý nghĩa gì?

Kinh doanh Ngoại hối, FX, có nghĩa là mua một loại tiền tệ và bán một loại tiền tệ khác tại

một thời điểm xác định (ngày giá trị).

Để giao dịch, chúng ta cần có một đơn vị tính. Dầu hỏa được mua bán theo thùng

(barrels), lúa gạo được tính theo giạ (bushels) còn tiền tệ thì được tính theo lô.

Trong giao dịch tiền tệ, một lô tiêu chuẩn tương đương100.000 đơn vị đồng tiền định giá.

Theo SWIFT (Hiệp hội viễn thông tài chính liên ngân hàng toàn cầu), tỷ giá thanh toán

liên ngân hàng quốc tế được thể hiện như sau: đồng tiền định gi|/đồng tiền yết gi|, nghĩa l{ một đơn vị của đồng tiền định gi| được thể hiện bằng một lượng nhất định của đồng tiền yết giá. Ví dụ, trong cặp tiền tệ EUR/USD, EUR (tiêu chuẩn ISO về mã tiền tệ) l{ đồng tiền định giá và một lô tương đương với 100.000 euro. Rất nhiều nhà môi giới cho phép khách hàng của mình giao dịch lô nhỏ (0,1 lô tiêu chuẩn) và lô siêu nhỏ (0,01 lô tiêu chuẩn).

Tỷ giá hối đoái là một đơn vị của đồng tiền này được biểu diễn bằng một số đơn vị tương

ứng của một đồng tiền khác.

Các giao dịch tài chính bao gồm hai loại chính, mua và bán, vì thế tỷ giá niêm yết cũng có

hai loại, giá bán là giá mà tại đó kh|ch h{ng có thể lựa chọn mua một đồng tiền định giá và giá mua là giá mà tại đó kh|ch h{ng có thể lựa chọn b|n đồng tiền định gi| để đổi lấy đồng tiền yết giá.

Giá bán là giá mà tại đó một nhà kinh doanh có thể chọn mua một đồng tiền định giá.

Giá mua là giá mà tại đó một nhà kinh doanh có thể lựa chọn bán một đồng tiền định giá.

Có một điều chắc chắn l{ gi| b|n luôn cao hơn gi| mua. Sự khác nhau giữa hai mức giá n{y được gọi là khoảng chênh lệch (spread) cũng đồng thời là mức phí mà nhà môi giới thu được thông qua việc thực hiện các giao dịch Ngoại hối cho khách hàng của mình. Thông thường, khoảng chênh lệch của các cặp tiền tệ cơ bản bao giờ cũng ở mức thấp nhất, khoảng từ 2 đến 8 điểm phần trăm cơ bản (1 điểm phần trăm cơ bản tương đương 1% của 1%) (ví dụ, rất nhiều nhà môi giới đưa ra khoảng chênh lệch 0,0002 cho cặp EUR/USD).

Khoảng chênh lệch là phần khác nhau giữa giá bán và giá mua, được thể hiện bằng điểm

phần trăm (point).

Thay đổi nhỏ nhất trong tỷ giá của một cặp tiền tệ tùy thuộc v{o độ chính xác của chính

tỷ gi| đó, tức là số con số thập ph}n được viết ra, thông thường, nó là sự thay đổi của số thập phân cuối cùng tương đương 0.0001 đơn vị đồng tiền cơ sở.

HOC CHUNG KHOAN tai: www.500dong.com

Điểm phần trăm (Point hay Pips) là sự thay đổi nhỏ nhất trong tỷ giá của một cặp tiền tệ. Một điểm thường tương đương 0,0001 đơn vị đồng tiền cơ sở. Đối với một vài loại tiền tệ, ví dụ như đồng Yên Nhật, một điểm tương đương 0,01 đơn vị. 100 điểm tròn thường được gọi

theo thuật ngữ tiếng Anh gọi là figure hay big figure.

Ví dụ, tỷ giá hối đo|i của cặp tiền tệ EUR/USD tại một thời điểm x|c định

l{1,3640/1,3642, điều n{y có nghĩa l{:

- Một khách hàng có thể lựa chọn mua euro với gi| b|n (ask price) l{ 1,3642 đô-la

Mỹ một euro;

- Một khách hàng có thể lựa chọn bán euro với gi| mua (bid price) l{ 1,3640 đô-la

Mỹ một euro;

Sau khi đ~ l{m quen với các thuật ngữ giao dịch, chúng ta chuyển sang quy trình giao

dịch:

Có hai loại lệnh mua hoặc bán một đồng tiền nào đó. Một khách hàng có thể đặt lệnh mở hoặc đóng trạng thái giao dịch của mình với giá thị trường tại một thời điểm xác định nào đó. Ngoài ra còn có lệnh cắt lỗ (stop loss orders) và lệnh giới hạn (limit orders), gọi chung là các lệnh chờ (pending orders). Đây là những loại lệnh cho phép thực hiện giao dịch mua hay bán tự động tại một mức giá xác định cao hơn hoặc thấp hơn giá thị trường tại thời

điểm đặt lệnh. Kết quả là, cứ khi nào giá thị trường chạm mức giá của lệnh chờ thì nhà môi

giới sẽ tự động mở hoặc đóng trạng thái của khách hàng bằng cách thực hiện lệnh mua

hoặc bán.

Ví dụ, bạn mua một ngoại tệ n{o đó, sau một thời gian nhất định, bạn có thể bán chúng hoặc với gi| cao hơn gi| mua v{ thu lợi nhuận; hoặc với giá thấp hơn gi| mua v{ bị lỗ. Như vậy, thực ra nghệ thuật kinh doanh là ở chỗ chọn được đúng thời điểm để mua hay bán. Chúng ta sẽ đi s}u v{o vấn đề này sau, nhưng để làm quen với khái niệm lệnh chờ, chúng ta sẽ tìm hiểu về quy trình giao dịch tự động.

Để mở một trạng thái, bạn cần thực hiện lệnh bán hoặc mua một loại ngoại tệ, như vậy, để đóng trạng th|i đó bạn sẽ cần thực hiện lệnh ngược lại là bán hoặc mua ngoại tệ đó. Nếu bạn mở một trạng thái bằng việc mua một ngoại tệ thì bạn sẽ đóng trạng th|i đó bằng cách b|n chúng đi. Nếu bạn mở một trạng thái bằng việc bán một ngoại tệ thì tương tự, bạn sẽ đóng trạng th|i đó bằng việc mua lại ngoại tệ đó. Một lệnh giao dịch có thể được thực hiện với giá thị trường hoặc tại một mức gi| x|c định trong tương lai (lệnh chờ).

Giá giao ngay là giá mà một ngoại tệ được mua hoặc bán tại thời điểm đặt lệnh theo giá thị

trường tại thời điểm đó.

Bạn có thể đặt một Lệnh cắt lỗ (Stop Loss order) để hạn chế khả năng thua lỗ và một

lệnh chốt lời (Take Profit order) để thu lợi nhuận.

HOC CHUNG KHOAN tai: www.500dong.com

Ngoài ra, các lệnh giao dịch có thể được khách hàng gửi cho nhà môi giới thông qua các phần mềm giao dịch được tạo ra bằng ngôn ngữ lập trình. Phần mềm MetaTrader4 bao gồm chương trình giao dịch tự động được tạo ra bằng ngôn ngữ lập trình MQL4, thường được gọi l{ Expert Advisors (Người chỉ dẫn chuyên nghiệp). Giao dịch với Expert Advisors viết tắt l{ EA đòi hỏi nhà kinh doanh phải hiểu được chiến lược cũng như c|c chi tiết kỹ thuật trong giao dịch.

Lệnh cắt lỗ (Stop Loss Order) là lệnh đóng một trạng thái giao dịch tại một mức giá định

trước khi nó đang ở tình trạng lỗ với mục đích tránh thua lỗ lớn hơn.

Lệnh cắt lỗ sẽ được thực hiện ngay khi giá thị trường giảm tới mức giá mà nhà kinh doanh đ~ định trước. Phần lớn các nhà môi giới thực hiện Lệnh cắt lỗ ở đúng mức gi| đ~ được định trước. Tuy nhiên, một vài nhà môi giới cũng gặp phải rủi ro không khớp được lệnh ở đúng mức giá yêu cầu trong khi chuyển lệnh của khách hàng ra thị trường do thanh khoản trên thị trường thấp hoặc giá cả biến động quá nhanh. Bởi vậy một vài nhà môi giới đặt ra điều kiện là các lệnh cắt lỗ có thể sẽ được thực hiện ở mức gi| định trước hoặc một mức gần nhất có thể. Trong trường hợp này giá thực hiện có thể khác biệt một v{i điểm, thậm chí vài chục điểm, tuy nhiên các nhà môi giới vẫn có cái lý của mình. Trong một thị trường có khả năng biến động nhanh chóng, các nhà môi giới thường bảo lưu quyền không thực hiện các lệnh chờ trong trường hợp giá thị trường chạm mức giá của lệnh chờ trong thời gian quá ngắn hoặc không có khả năng thực hiện được lệnh. Khi lựa chọn nhà môi giới, bạn nên tìm hiểu xem họ sẽ h{nh động thế nào trong những trường hợp như thế. Điều này rất dễ nhận ra khi bạn bắt đầu thử nghiệm một phần mềm giao dịch. Tất nhiên, nhà môi giới có quyền không thực hiện các lệnh không có mức giá phù hợp trên thị trường. Tuy nhiên, bạn vẫn nên chắc chắn rằng nhà môi giới không lạm dụng quyền của mình. Những biến động lớn trong đó gi| cả thay đổi vài chục điểm thường là lý do khách quan của việc không thực hiện lệnh. Tuy nhiên, trường hợp này rất hiếm khi xảy ra. Thường thì thị trường có tính thanh khoản rất tốt và không gây ra vấn đề gì trong việc thực hiện giao dịch.

Rất nhiều nhà kinh doanh không đặt các lệnh cắt lỗ và chốt lời mà muốn đưa ra quyết

định tùy theo diễn biến của thị trường, hoặc có đặt lệnh song lại sửa các lệnh đ~ đặt tùy theo biến động của giá cả. Chắc chắn là các lệnh cắt lỗ và chốt lời tại các mức gi| định sẵn là phương pháp an toàn nhất. Nhưng t}m lý của con người luôn mong muốn giá cả sẽ biến động theo chiều hướng có lợi, v{ khi đ~ có lợi rồi người ta lại mong muốn nó sẽ diễn tiến có lợi hơn nữa. Bởi vậy người ta luôn muốn đẩy giá của các lệnh cắt lỗ ra mức càng xa càng tốt và chốt lời ngay lập tức mà không cần đợi thêm các diễn biến của thị trường, cho dù đó l{ diễn biến tích cực. Bên cạnh đó, khó m{ biết được cắt lỗ ở mức nào là hợp lý bởi thị trường thường diễn biến không ổn định. Bạn sẽ phải cố đưa ra một cái giá và vì vậy có thể bỏ lỡ xu hướng n{o đó của thị trường và gánh chịu mức thua lỗ cao hơn. Đó l{ lý do tại sao chúng ta nên yêu cầu nhà môi giới thực hiện lệnh tại một mức gi| định trước.

Nhìn chung, một lệnh cắt lỗ sẽ cho phép hạn chế thua lỗ thêm do những biến động giá

cả theo chiều hướng xấu v{ không lường trước được. Thường thì nhà kinh doanh có thể dự đo|n được giới hạn của một biến động gi| thông thường nhờ c|c ph}n tích cơ bản và kỹ

HOC CHUNG KHOAN tai: www.500dong.com

thuật. Tuy nhiên việc thay đổi tỷ giá lớn và nhanh chóng có thể vượt ra ngoài giới hạn đ~ dự b|o trước.

Một lệnh cắt lỗ ở mức giá nằm ngoài giới hạn thay đổi giá cả được dự báo là một cách

tránh khỏi những khoản thua lỗ lớn. Lệnh cắt lỗ này sẽ trả lời cho câu hỏi “Điều gì sẽ xảy ra trong trường hợp thị trường diễn biến xấu?” Những người mới kinh doanh có xu hướng không mấy quan t}m đến các lệnh cắt lỗ mà chỉ nghĩ đến lợi nhuận. Nhưng rồi họ sẽ sớm nhận ra rằng không thể có lợi nhuận nếu không quản lý được rủi ro. Lệnh cắt lỗ là một công cụ quản lý rủi ro hữu hiệu khi một trạng thái giao dịch bất kỳ đ~ được mở.

Lệnh chốt lời là lệnh đóng một trạng thái giao dịch để tìm kiếm lợi nhuận tại một mức giá

định trước.

Lệnh chốt lời được dùng để hiện thực hóa lợi nhuận, nhưng cũng đồng thời giới hạn nó

ở một mức định trước. Vậy tại sao lại phải giới hạn lợi nhuận? Sao không để nó tăng lên nữa! Tỷ gi| cũng như c|c chiều hướng của thị trường thay đổi liên tục, và lợi nhuận ẩn chứa trong một trạng thái giao dịch mở sớm hay muộn cũng sẽ biến thành thua lỗ. Đó l{ lý do tại sao nhà kinh doanh sử dụng các lệnh chốt lời.

Điều kiện để kinh doanh Ngoại hối là gì? Bạn cần có một khoản tiền ký quỹ trong tài khoản để bảo đảm cho các giao dịch bởi giao dịch Ngoại hối là giao dịch ký quỹ (margin trading).

Khoản tiền ký quỹ sẽ đảm bảo cho những thua lỗ có thể xảy ra trong khi bạn giao dịch theo hình thức ký quỹ. Sẽ là hoàn toàn hợp lý khi khách hàng phải ký quỹ để đảm bảo rủi ro của nhà môi giới khi mở trạng thái giao dịch cho họ. Mức độ ký quỹ phụ thuộc vào đòn bẩy do

nhà môi giới cung cấp, độ lớn của lô giao dịch và cặp tiền tệ liên quan.

Thua lỗ có thể được hạn chế nhờ có số tiền ký quỹ. Một cảnh báo thiếu ký quỹ (Margin

Call) là mức độ (tỷ lệ % của tổng số tiền ký quỹ trong tài khoản của bạn) mà nếu mức độ thua lỗ của bạn đạt tới đó thì nh{ môi giới buộc phải đóng trạng thái giao dịch của bạn theo giá thị trường. Việc không có đủ tiền trên tài khoản giao dịch sẽ dẫn đến việc bạn bị đóng một hoặc một vài trạng thái giao dịch. Các nhà môi giới thường đặt ra các mức độ cảnh báo thiếu kỹ quỹ khác nhau từ 10% đến 30%, thậm chí l{ 100%. Nhưng thường thì nó ở mức 30% 50%.

Để tránh bị buộc phải đóng một trạng thái giao dịch đang mở, bạn cần tính toán những

rủi ro có thể xảy ra. Nói một c|ch đơn giản, bạn nên mở các trạng thái với số lượng tương ứng với số dư m{ bạn có trên tài khoản giao dịch. Bạn nên cố gắng đóng trạng th|i đang ẩn chứa lợi nhuận hay thua lỗ theo một chiến lược quản lý rủi ro của riêng mình. Bạn cũng có thể tăng thêm số dư trong t{i khoản để tăng phần tài sản của bạn lên trong trường hợp một cảnh báo thiếu ký quỹ đang tới gần, nhưng đ}y chỉ nên là biện pháp cuối cùng mà thôi.

HOC CHUNG KHOAN tai: www.500dong.com

Đòn bẩy là tỷ lệ giữa vốn tự có của nhà đầu tư và vốn do nhà môi giới cung cấp cho nhà

đầu tư đó tự quản lý. Tỷ lệ đòn bẩy 1:100 có nghĩa là nhà đầu tư có thể thực hiện giao dịch

với một số tiền nhỏ hơn 100 lần so với giá trị thực của giao dịch đó.

Giờ thì bạn đ~ hiểu c|c điều kiện giao dịch và có thể mở một trạng thái giao dịch đầu

tiên trên thị trường Ngoại hối, tức là mua hay bán một số lượng nhất định một ngoại tệ cơ sở nào đó (hoặc tạo thêm một lệnh chờ để nhà môi giới tự động thực hiện nó cho bạn khi giá thị trường đạt tới mức gi| đ~ định trước của lệnh chờ đó). Khi đ~ mở một trạng thái giao dịch, số dư trên t{i khoản giao dịch của bạn sẽ được tự động ghi lại trên hệ thống và xuất hiện trên giao diện giao dịch của bạn. Nó sẽ thay đổi mỗi khi có sự thay đổi tỷ giá. Nhà môi giới sẽ quản lý tài khoản của bạn để giữ mức ký quỹ hợp lý.

Số dư (Balance) là số tiền trên tài khoản của khách hàng tại một thời điểm nào đó trong đó bao gồm số tiền đã nộp và kết quả của các trạng thái giao dịch đã được đóng (đã hiện thực

hóa lợi nhuận hoặc thua lỗ).

Số dư = Tài sản + lợi nhuận hay thua lỗ đã thực hiện (đối với các trạng thái giao

dịch đóng)

Ký quỹ tự do (Free margin) là số tiền trên tài khoản của khách hàng chưa được sử dụng làm đảm bảo và còn có thể được dùng để đảm bảo cho một trạng thái đang mở hoặc mở

một trạng thái mới.

Số dư tại một thời điểm thấp hơn t{i sản tại thời điểm đó có nghĩa l{ c|c trạng thái hiện tại đang có l~i, v{ ngược lại, nếu số dư cao hơn t{i sản thì có nghĩa l{ c|c trạng thái hiện tại đang phải chịu lỗ. Trong giao dịch Ngoại hối, việc thực hiện các tính toán trên là không cần thiết bởi tất cả c|c thông tin đều được cung cấp trên màn hình giao dịch, tuy nhiên, chúng ta cần hiểu các nguyên tắc tính to|n v{ ý nghĩa của các tham số đó.

Gọi ký quỹ (Margin Call) là nghiệp vụ trong đó nhà môi giới buộc phải đóng các trạng thái giao dịch của khách hàng do số tiền ký quỹ còn lại của anh ta đã giảm xuống dưới mức Gọi

ký quỹ mà nhà môi giới đó quy định.

Mức gọi ký quỹ (Margin Call level) được x|c định dựa trên công thức toán học. Bạn nên

cố gắng tránh tình trạng nhà môi giới phải Gọi ký quỹ đối với tài khoản của bạn bằng cách chuẩn bị phương |n ra khỏi thị trường trong trường hợp một sự kiện bất lợi n{o đó xảy ra.

Khoảng lệnh dừng (trailing stop) là gì?

Khoảng lệnh dừng là một tham số được thể hiện bằng đơn vị điểm, được nhà kinh

doanh đặt ra để lệnh cắt lỗ của anh ta tự động di chuyển một khoảng tương ứng khi tỷ giá liên quan đến một trạng thái giao dịch đ~ được mở của anh ta biến động theo chiều hướng có lợi. Tác dụng của nó là khiến một trạng thái giao dịch được đóng lại theo một thuật toán đặc biệt trong đó nếu gi| thay đổi theo chiều hướng có lợi thì lệnh cắt lỗ sẽ tự động dịch

HOC CHUNG KHOAN tai: www.500dong.com

chuyển một số điểm nhất định theo chiều hướng có lợi đó. Việc tính toán này sẽ được thực hiện trên phần mềm giao dịch của nhà kinh doanh. Khoảng lệnh dừng x|c định một thời điểm đóng trạng thái giao dịch theo quy luật sau:

- Nếu lợi nhuận tính bằng điểm của một trạng thái giao dịch mở đạt khoảng lệnh dừng cho trước, nhà môi giới sẽ nhận được lệnh dịch chuyển mức giá của điểm cắt lỗ đến vị trí mà tại đó trạng thái giao dịch đ~ được mở (nó tạo ra trạng thái hòa vốn cho nhà kinh doanh kể cả khi thị trường có biến động theo chiều hướng ngược lại trong tương lai).

- Ngay khi lợi nhuận tính bằng điểm vượt qua khoảng lệnh dừng nhà môi giới sẽ nhận được lệnh dịch chuyển điểm cắt lỗ một khoảng đúng bằng khoảng chênh lệch giữa giá thị trường tại thời điểm đó v{ gi| đ~ tính thêm khoảng lệnh dừng. Trong một lệnh Mua, khoảng lệnh dừng được đặt dưới giá giao dịch, còn với một lệnh Bán, khoảng lệnh dừng sẽ được đặt trên giá giao dịch.

- Điểm cắt lỗ chỉ dịch chuyển cùng chiều với xu hướng tăng của lợi nhuận. Khi thị

trường biến động theo chiều hướng ngược lại, điểm cắt lỗ vẫn sẽ đứng yên ở điểm cuối cùng mà nó dịch chuyển tới, có nghĩa l{ nếu thị trường chuyển biến theo chiều hướng bất lợi thì đến khi giá chạm mức tương đương với mức giá của khoảng lệnh dừng lệnh cắt lỗ sẽ được kích hoạt và nhà kinh doanh sẽ hoặc là thu được lợi nhuận hoặc hòa vốn.

Nói một c|ch đơn giản, gi| tăng sẽ kéo điểm cắt lỗ đi theo, v{ lệnh cắt lỗ khi đó sẽ bảo toàn lợi nhuận thu được trong trường hợp thị trường diễn biến theo chiều hướng bất lợi trở lại. Tham số khoảng lệnh dừng được c{i đặt trong phần mềm giao dịch Metatrader 4.0 (đ}y l{ một lựa chọn tiêu chuẩn kèm theo phần mềm này). Nên nhớ rằng một khoảng lệnh dừng sẽ chỉ hoạt động (kéo điểm cắt lỗ theo chiều hướng của lợi nhuận) khi phần mềm giao dịch của bạn ở trạng thái hoạt động bởi lệnh dịch chuyển điểm cắt lỗ được chuyển trực tiếp từ phần mềm trên máy tính của khách hàng.

Chỉ nên sử dụng khoảng lệnh dừng nếu các trạng thái giao dịch còn mở của bạn đang có lãi và thị trường có xu hướng tiếp tục diễn biến có lợi, nhưng đồng thời rất khó x|c định đ{ diễn biến có lợi đó sẽ kéo dài bao lâu.

Ví dụ, gi| đang tăng nhanh sau khi một vài tin tức được công bố và thị trường đang cố

gắng dự báo sự thay đổi của các chỉ số kinh tế vĩ mô. C|c chỉ số được cải thiện có thể sẽ khiến thị trường trở nên phấn chấn. Khi đó một khoảng lệnh dừng sẽ khiến bạn tận dụng an to{n được tối đa tiềm năng của thị trường. Khi thị trường đảo chiều và chạm vào khoảng lệnh này, trạng thái giao dịch của bạn sẽ tự động đóng. Bạn có thể yên tâm theo dõi trạng thái của mình sinh lời mà không cần phải lo lắng khi nào thị trường sẽ đảo chiều.

C|c nh{ kinh doanh thường sử dụng khoảng lệnh dừng 15 điểm hoặc lớn hơn. C|c

chuyên gia hiện vẫn còn tranh luận về khoảng lệnh dừng tối ưu. Một khoảng dừng thế nào là hợp lý để không bị thị trường bắt kịp qu| nhanh trước khi đảo chiều? Đồng thời, một

HOC CHUNG KHOAN tai: www.500dong.com

khoảng lệnh dừng quá lớn có thể khiến điểm cắt lỗ rơi v{o khoảng không thuận lợi và khiến lợi nhuận thu được thấp hơn tiềm năng. C|c ý kiến về vấn đề này rất kh|c nhau, nhưng c|c nh{ kinh doanh đều đồng ý rằng nên đặt khoảng lệnh dừng ở mức 40-50 điểm khi phân tích trên biểu đồ H1.

Với những người sử dụng MetaTrader: khoảng lệnh dừng là một phần của phần

mềm Expert Advisors và nó chỉ hoạt động nếu phần mềm giao dịch của khách hàng mở và kết nối với Internet. Đó l{ lý do vì sao m|y chủ của các nhà môi giới không lưu giữ thông tin về các khoảng lệnh dừng của bạn nếu máy tính của bạn bị tắt.

- Thị trường Ngoại hối có những thỏa thuận hối đo|i n{o?

Giao dịch giao ngay l{ phương thức phổ biến nhất với những người tham gia thị trường

Ngoại hối. Phần lớn họ không nghĩ đến câu hỏi vậy còn phương thức giao dịch nào khác trên thị trường hay không. Tôi cho rằng việc tìm hiểu các hoạt động hối đo|i kh|c trên thị trường là rất cần thiết vì thị trường Ngoại hối hoạt động như một thể thống nhất và tiền có thể dễ dàng chảy từ hình thức hối đo|i n{y sang hình thức hối đo|i kh|c tùy thuộc vào hoàn cảnh của thị trường và tỷ lệ giữa rủi ro và lợi nhuận.

Hợp đồng giao ngay là hợp đồng hối đo|i được thanh toán ngay lập tức (thanh toán và

giao hàng trong vòng hai ngày làm việc kể từ ngày giao dịch). Khoảng trên 2/3 các hợp đồng hối đo|i l{ hợp đồng giao ngay. Tỷ giá mà chúng ta vẫn thường nói đến từ đầu đến giờ thực ra chính là tỷ giá giao ngay, tức là tỷ giá hối đo|i tại một thời điểm x|c định. Việc giao hàng (ở đ}y l{ ngoại tệ) trong vòng 2 ngày làm việc có nghĩa l{ số dư trên t{i khoản sẽ được ghi nợ và ghi có ngay tại thời điểm giao dịch, nhưng ngoại tệ [đóng vai trò h{ng hóa] sẽ được chuyển trong vòng hai ngày làm việc. Tuy nhiên, một nhà kinh doanh vì lợi nhuận trên thị trường sẽ không cần nghĩ đến điều đó bởi sớm hay muộn thì anh ta cũng sẽ đóng trạng thái giao dịch của mình và do vậy, việc chuyển tiền thật sự không quá quan trọng với anh ta. Nếu ng{y giao h{ng rơi đúng v{o ng{y nghỉ, nó sẽ được thực hiện vào ngày giao dịch tiếp theo. Tất cả các hợp đồng đều được thực hiện trực tiếp với sự trợ giúp của hệ thống giao dịch qua máy tính, không giống các giao dịch trao đổi kh|c, nơi m{ giá cả được x|c định thông qua đấu giá.

Hợp đồng kỳ hạn (Forward contracts) là hợp đồng hối đo|i có thời hạn trong đó việc trao đổi được x|c định vào một ngày cụ thể trong tương lai với một tỷ giá cố định sẵn. Ví dụ, một hợp đồng được ký kết ngày hôm nay nhưng ng{y gi| trị lại là một thời điểm khác trong tương lai. Thời hạn của hợp đồng kỳ hạn thường l{ dưới một năm.

Hợp đồng kỳ hạn thường là công cụ bảo hiểm rủi ro được sử dụng để ngăn ngừa biến động tỷ giá. Một hợp đồng kỳ hạn cho phép cố định giá một ngoại tệ từ trước và giảm chi phí trao đổi tiền tệ. Ví dụ, các nhà sản xuất lớn chỉ quan t}m đến quá trình sản xuất chứ không tham gia vào các hoạt đồng đầu cơ ngoại tệ, đơn giản vì đó không phải l{ lĩnh vực chuyên môn của họ và họ cũng ho{n to{n không cần l{m điều đó vì mục đích lợi nhuận. Như

HOC CHUNG KHOAN tai: www.500dong.com